Блог им. spydell-telegram |В России онлайн торговля растет весьма активно.

- 22 августа 2022, 08:07

- |

В 2018 доля e-commerce в структуре розничных продаж была 5%, в 2019 уже 6%, резкий рост до 9% в 2020 и около 12% в 2021.

Свыше 80% от общероссийских продаж приходится на следующие регионы:

• Москва и Московская область – 38% от общероссийского объема онлайн продаж.

• Санкт-Петербург около 19-20%.

• Краснодар – 7%.

• Екатеринбург и Челябинск – по 4%, Новосибирск и Казань по 3-3.5%.

В России онлайн торговля растет весьма активно. В 2018 доля e-commerce в структуре розничных продаж была 5%, в 2019 уже 6%, резкий рост до 9% в 2020 и около 12% в 2021.

Свыше 80% от общероссийских продаж приходится на следующие регионы:

• Москва и Московская область – 38% от общероссийского объема онлайн продаж.

• Санкт-Петербург около 19-20%.

• Краснодар – 7%.

• Екатеринбург и Челябинск – по 4%, Новосибирск и Казань по 3-3.5%.

В денежном выражении рынок в 2021 оценивался в 4.1 трлн руб по сравнению с 2.7 трлн в 2020, 1.7 трлн в 2019, 1.3 трлн в 2018,

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. spydell-telegram |Центробанк собирается начать выпускать нерезидентов (пока из дружественных стран) из российских активов (облигаций и акций).

- 08 августа 2022, 10:03

- |

Несмотря на то, что СМИ и многие Телеграм каналы на прошлой неделе раскручивали панику о неизбежном коллапсе рынка при доступе к торгам нерезидентов, на самом деле, ситуация может быть обратной, если все сделать правильно.

Пока вышла осечка и 8 августа открыли доступ лишь к Срочному рынку, что из-за специфики рынка означает, что доступа к активам у них нет вообще, т.к. количество открытых позицией на Срочном рынке среди недружественных стран равно/близко нулю, а деривативы предполагают механизмы хэджирования рисков, но не доступ к активам и правам собственности. Поэтому изменения не будет никаких.

Перспективы доступа к фондовому рынку пока неопределенные, точных сроков нет, но судя по намерениям, здесь речь идет об урегулировании технических и юридических моментов. Скорее всего, это вопрос времени…

( Читать дальше )

Блог им. spydell-telegram |Чем примечателен отчет Яндекса за второй квартал?

- 27 июля 2022, 10:27

- |

Многие с досадой воспринимают уход иностранных компаний с российского рынка. Большинство компаний действительно трудно-заменимы и уникальны в своем роде, однако важно другое (уход иностранных конкурентов) – это окно возможностей российского бизнеса.

Обычно для подавления конкурентов (для Яндекса – это Google) используют инструменты лоббизма, что активно практикуется в США и Европе, когда крупные корпорации создают свои ручные политические партии или политических представителей в партиях, которые продвигают законопроекты или различные инициативы под специфику крупных корпораций. Все для расчистки поляны под себя, создавая подконтрольные рынки сбыта.

В лихие 90-е для этого использовали бандитские и коррупционные приемы, в том числе паяльники в задницу (в основном для МСП среди своих). В любом случае, механизмы давления на конкурентов не всегда были в плоскости чисто рыночной конкуренции. Например, много ли российских несырьевых компаний были допущены на рынок сбыта ЕС или США? Вот я о том же. То, что раньше называлось бандитизмом, теперь – политика.

Нерыночная борьба за рынок сбыта – это привилегия. Не каждому дано расчищать пространство для себя. В России повезло – иностранные компании ушли сами, даже бороться с ними не нужно.

( Читать дальше )

Блог им. spydell-telegram |Нереализованные дивиденды в 1.24 трлн руб пошли напрямую в бюджет страны.

- 30 июня 2022, 17:03

- |

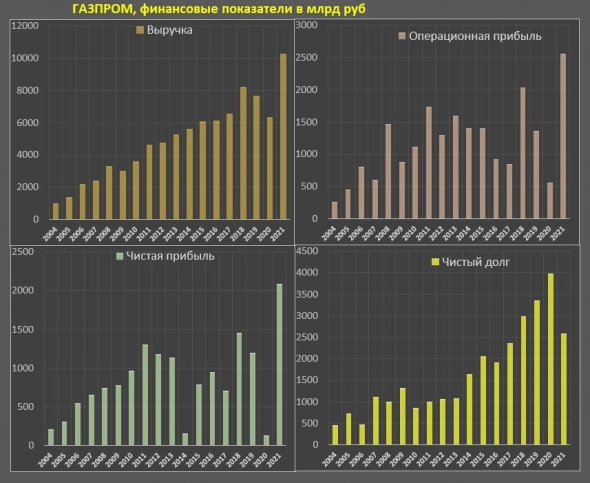

Госдума приняла во втором чтении законопроект, который позволит временно увеличить в текущем году НДПИ для Газпрома на 1.248 трлн за три месяца за счет надбавки к налогу. Третье чтение запланировано на 5 июля.

Согласно отчету Газпрома, за 2020 год выплаты по НДПИ составили 812 млрд руб, а за 2021 1.3 трлн руб. По всей видимости, в этом году совокупные выплаты в бюджет всех уровней могут превысить 5 трлн руб от Газпрома.

За 2021 был следующий расклад:

— Дивиденды: 158.4 млрд (если бы не отмена дивов, бюджет получил бы свыше 620 млрд руб дивидендов за 2022 календарный год)

— НДПИ: 1308 млрд

— Таможенные пошлины: 1232 млрд

— Налог на прибыль: 344.8 млрд

— Страховые выплаты: 178.1 млрд

— Налог на имущество: 148.7 млрд

— НДС: 144.8 млрд

— Налог на доходы физлиц: 91.2 млрд

— Акциз: 82.1 млрд

— Прочие налоги: 102.1 млрд

ИТОГО: 3790.4 млрд по сравнению с 2556.6 млрд в 2020. Общая полная налоговая нагрузка в 2021 составила 33% от валовой выручки.

Разница между отменой дивов и выплатой составляет чуть более 620 млрд для бюджета страны.

Блог им. spydell-telegram |Отмена дивидендов Газпрома.

- 30 июня 2022, 13:03

- |

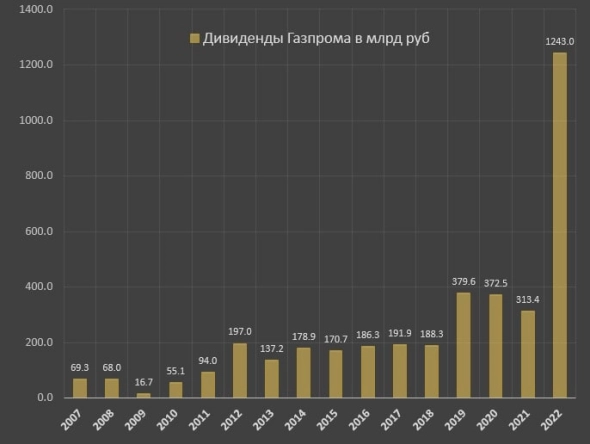

Газпром ранее тратил на дивиденды все, что зарабатывал. За последние 5 лет с 2017 по 2021 свободный денежный поток (операционный поток минус капитальные расходы) составил 1.14 трлн руб, на дивиденды было распределено 1.44 трлн (на 300 млрд больше). За 10 лет свободный денежный поток составил 2.84 трлн, на дивиденды ушло 2.31 трлн с 2012 по 2021.

Выплата свыше 1.24 трлн в 2022 календарном году могла бы осушить свободные резервы Газпрома для реализации стратегических проектов на будущее.

Дневная выручка Газпрома рухнула почти в 8 раз с мартовских пиков.

( Читать дальше )

Блог им. spydell-telegram |Нет защиты – всепоглощающий коллапс всего.

- 20 июня 2022, 14:08

- |

Риск появления нового Lehman Brothers (инвестиционный банк, банкротство которого стало триггером кризиса 2008).

Терпит крах наиболее популярная инвестиционная стратегия (60% акции и 40% облигации) среди крупнейших международных инвестиционных и пенсионных фондов. Квартальное падение достигает 15% — в самый худший период 2008 падение составляло 12%, в COVID кризис 1 кв 2020 падение было лишь на 10.5%. Сейчас падает все – акции и облигации, причем падают рекордными темпами.

▪️ Стратегия считалась сбалансированной защитой против кризисов, т.к. обычно облигации росли при падении акций.

▪️ Под этой стратегией функционируют фонды, активы которых превышают десятки триллионов долларов.

▪️ Это стратегия частично распространялась на некоторые хэдж фонды, в конце 2021 многие были нашпигованы под завязку плечами.

▪️ Никто из рыночных гуру Wall-St не ждал подобного в 2022

▪️ Кто-то обязательно дрогнет после подобных рыночных движений, ждем падения крупного фонда или банка

Блог им. spydell-telegram |Газпром распределяет на дивиденды все, что можно распределить.

- 27 мая 2022, 09:31

- |

Например, за последние 5 лет с 2017 по 2021 свободный денежный поток (операционный поток минус капитальные расходы) составил 1.14 трлн руб, на дивиденды было распределено 1.44 трлн (на 300 млрд больше). За 10 лет свободный денежный поток составил 2.84 трлн, на дивиденды ушло 2.31 трлн с 2012 по 2021.

При этом полная база под дивиденды (операционный поток минус инвестиционный поток) за 10 лет составила 2.56 трлн, а за 5 лет всего лишь 1.15 трлн. В профицит удалось выйти только в 2021, тогда как с 2017 по 2020 были в минусе по свободному денежному потоку.

Таким образом, за 10 лет Газпром выплатил 90% из того, что было доступно, а за 5 лет 125% от доступных ресурсов, остальное было взято в долг. Чистый долг Газпрома за 10 лет вырос на 1.5 трлн руб.

( Читать дальше )

Блог им. spydell-telegram |Газпром – мечты действительно сбываются.

- 26 мая 2022, 18:54

- |

Рекордные за всю историю российского рынка дивиденды для одной компании – 1.24 трлн руб, что в 3.5 раза больше средних расходов на дивиденды за три последних года, когда дивидендная политика повернулась «лицом к акционерам» и в 7 раз больше периода 2012-2018.

Интересно, что только один Газпром в 2022 выплатит сопоставимый объем дивидендов, который в 2016 году заплатили все российские компании!

Поэтому, даже при моратории на выплаты дивидендов по другим компаниям, Газпром, фактически, сделал год для акционеров, что в условиях тотальной войны с Западом выглядит несколько неожиданно.

Блог им. spydell-telegram |Поставки российской нефти на мировые рынки растут в физическом выражении!

- 17 мая 2022, 23:04

- |

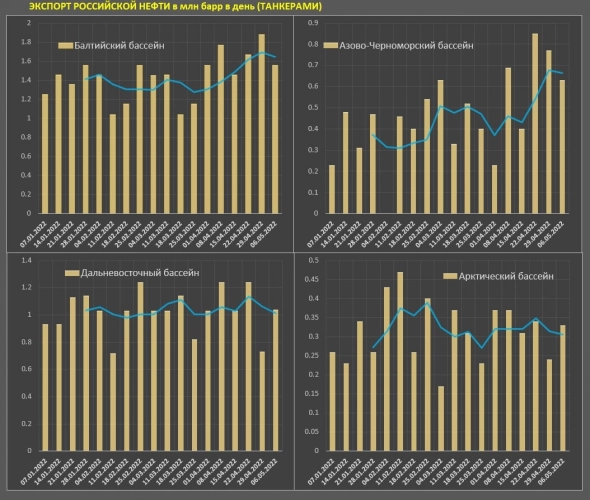

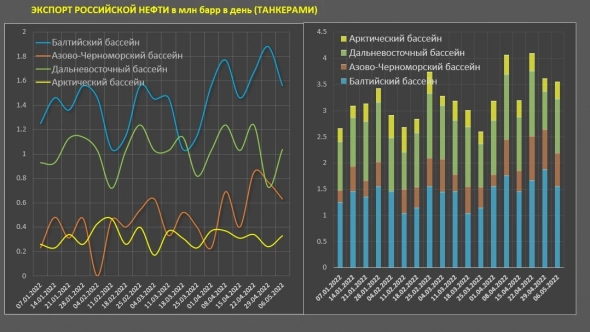

С 1 января 2022 по 24 января 2022 Россия экспортировала нефть морскими путями (танкерами) на 3.06 млн баррелей в день, с 25 февраля 2022 по 6 мая 2022 экспорт вырос до 3.38 млн баррелей или на 10.5%! Важно отметить, последние 4 недели морской экспорт нефти из России достигает рекордных 3.62 млн барр/д, т.е. тенденция на увеличение!

Россия экспортирует нефть через: Новороссийск (Азово-Черноморский бассейн), Усть-Луга и Приморск (Балтийский бассейн), Мурманск (Арктический бассейн), Восточный (Дальневосточный бассейн).

За последние 4 недели 45% экспорта идет через Балтийский бассейн, 28% через Дальневосточный бассейн, 18.3% через Черноморский бассейн и 8.4% через Арктический. В Европу и Турцию сейчас поставляется 40% всего экспорта против 50% в январе 2022. Практически все перераспределение произошло в пользу Индии и Китая, где Индия взяла на себя 72% всего замещения и новых поставок.

Данные на основе Vessel tracking.

Блог им. spydell-telegram |Как сдуваются пузыри... фейковые компании превращаются в пепел

- 13 мая 2022, 11:45

- |

Время хайпа, разврата и безумия закончено. 2021 год ознаменовался затмением сознания и терминальной стадией нарко-спекулятивного угара, когда при неограниченной ликвидности участники рынка полностью утратили инстинкт самосохранения, разгоняя активы до абсолютно невменяемых уровней.

Наиболее хайповые помоечные активы (с точки зрения отдачи от инвестиций) торговались с коэффициентами 50-100 капитализации к выручке и под 1000, иногда 2000 p/e. Например, Affirm Holdings, Aurora Innovation, Roblox Corporation, Rocket Lab, Palantir Technologies, Beam Therapeutics торговались совсем недавно по P/S свыше 60-70, т.е. по 70 годовой выручке (даже не прибыли!)

Просто, чтобы понимать какие кретины на рынке. Малоизвестная биотех компания 10x Genomics с выручкой в 500 млн и перманентными убытками полгода назад торговалась по цене Газпрома. Я могу сотни примеров абсурда привести.

Netflix, PayPal, Zoom Video рухнули в 4-6 раз от максимума. Реддит резиденты: Coinbase Global, AMC, GameStop туда же!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс