Блог им. spydell-telegram |Разгром на рынках после решения ФРС

- 19 декабря 2024, 18:34

- |

Есть несколько интересных рекордов. Индекс Dow Jones снижается 10 дней подряд, а накопленный обвал составляет почти 6%.

Это очень редкая серия, за 100 лет подобного перфоманса (10 или более минусовых дней с непрерывной серией) было только 8 (восемь!) раз согласно собственным расчетам:

01.02.1984 (11 дней и снижение на 4.5%), 04.10.1974 (10 дней и обвал на 12.9%), 27.10.1971 (11 дней и 5.9%), 24.01.1968 (12 дней и 4.6%), 23.07.1963 (10 дней и 3.7%), 25.07.1960 (11 дней и 6.1%), 16.10.1941 (10 дней и 2.6%) и 13.08.1941 (12 дней и 2.6%).

Рекордная серия – это 12 дней, больше никогда в истории не было, так что есть к чему стремиться.

Справедливо говорить о самой депрессивной серии за 50 лет, т.к. в 1984 году упали скромненько – всего 4.5%. Однако, учитывая сезонность, это один из сильнейших разгромов в истории и худшая реакция на решение ФРС.

И вот тут то любопытные читатели спросят, а «что за херня происходит», ведь не далее, как пару дней назад (16 декабря) американские рынки штурмовали исторические максимумы в наглом паттерне «тугого выхаркивания истхая», когда максимально идиотический рост против логики, чувства меры/баланса и фундаментальных факторов и показателей в условиях сильнейшего пампа в истории торгов.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Блог им. spydell-telegram |О перспективах российского рынка акций

- 05 декабря 2024, 10:30

- |

Удивительно то, что кратный приток физлиц в систему торгов, не оказал никакого влияния ни на объемы торгов, ни на трансформацию корпоративных мультипликаторов – обычно концентрация инвесторов при ограниченной емкости рынка увеличивает корпоративные мультипликаторы. Создается ощущение, что людей нет в рынке.

Куда же перераспределяются денежные потоки?

Растет чистый приток средств на брокерские счета в совокупности по всем направлениям (ценные бумаги и кэш на счетах), на 3кв24 – 476 млрд, 2кв24 – 299 млрд, 1кв24 – 249 млрд или в среднем за 9м24 около 341 млрд за квартал, в 2023 в среднем было 287 млрд за квартал за 9м24 и 313 млрд за весь год.

Совокупный объем средств на брокерских счетах в рамках российского контура финансовой системе по рыночной оценке составляет 9.6 трлн руб, в конце 2023 было 9.2 трлн, а в конце 2022 – 6 трлн.

( Читать дальше )

Блог им. spydell-telegram |Влияние роста процентных ставок на крупнейшие компании в России

- 02 декабря 2024, 14:10

- |

Банк России провел исследование относительно устойчивости крупнейших нефинансовых компаний к росту процентных ставок.

В последние два месяца на Банк России идут атаки со стороны промышленных групп относительно невыносимости текущей ДКП в рамках развития среднесрочных и долгосрочных бизнес-проектов.

Банк России заявляет, что разгон инфляционных ожиданий и раскручивание инфляционной спирали несет несопоставимо больший ущерб в долгосрочной перспективе, как на экономику, так и на устойчивость финансовой системы в сравнении с негативным эффектом от роста процентных расходов.

Второй нарратив, который продвигает ЦБ – доля процентных расходов намного ниже, чем доля операционных расходов, воздействие на которые оказывают инфляционные процессы. Другими словами, фонд оплаты труда, логистика, тарифы, комплектующие, оборудование, сырье и промежуточная продукция в структуре затрат занимают кратно более существенную долю, чем процентные расходы.

В исследование включено порядка 80 крупнейших компаний нефинансового сектора (из 13 отраслей), чья консолидированная выручка за последние 12 месяцев составила 70.1 трлн руб, а совокупный долг на 1П24 – 35.9 трлн руб (41% долга нефинансового сектора).

( Читать дальше )

Блог им. spydell-telegram |Отчет Nvidia за 3 квартал 2024

- 21 ноября 2024, 16:56

- |

Самая дорогая компания планеты – почти 3.6 трлн капитализации. Самая успешная компания за всю историю обращения ценных бумаг – никому не удалось нарастить такой объем капитализации настолько быстро.

Nvidia – компания, которая формировала динамику всего индекса S&P 500, в моменте внося более половины в прирост индекса.

За последние два года компания обновила множество рекордов по скорости набора капитализации и по объему торгов. Насколько все это обосновано?

Все могущество Nvidia за последние три года обусловлено исключительно сегментом дата центром и ИИ решениями.

В 2017 году доля сегмента «дата центров» в структуре совокупной выручки была всего 18%, в 2019 доля выросла до 27%, в 2021 уже 38%, в прошлом году – 73%, а по последним отчетным данным рекордные 87% или 98 млрд годовой выручки.

Совокупная годовая выручка Nvidia выросла до 113 млрд с потенциалом роста до 140 млрд по итогам 1кв25.

Однако, выручка, не относящиеся к высокопроизводительным ИИ решениям составляет всего 15.3 млрд, что сопоставимо с уровнем, который был три года назад – рост 0% за три года!

( Читать дальше )

Блог им. spydell-telegram |Российский рынок – тотальная капитуляция…

- 03 сентября 2024, 12:18

- |

▪️В 2023 и 2024 (до 2 сентября) не было ни одного дня с падением на 4% и сильнее, в 2022 было только 11 торговый дней с обвалом на 4% и больше (в разгар СВО паники), в 2021 – ни одного дня, в 2020 – 5 дней в ковидную панику, а в период с 2012 по 2019 (8 лет) всего три раза! Еще 11 раз в 2010-2011.

С 2010 по 2024 было всего 30 обвальных дней на 3660 торговых сессий, т.е. шанс всего 0.8% или 1 раз на 125 торговых сессий или примерно дважды в год.

▪️Нашел еще один редкий паттерн, 13 из 14 последних торговых сессий было с красной свечой (закрытие ниже открытия). С 2002 года было лишь два случая (13 из 14 дней с красной свечой) – это 18.06.2018 и 23.01.2017.

Более агрессивной серии не было (например, 14 из 15 красных дней) и если на торгах 3 сентября индекс вновь будет красным – это будет рекорд всех рекордов по агрессивности.

( Читать дальше )

Блог им. spydell-telegram |Коллапс российского рынка акций

- 02 сентября 2024, 09:07

- |

С начала 2009 было лишь 6 месяцев с сопоставимым или более глубоким снижением (июн.09 — 13.5%, сен.11 — 11.6%, май.12 — 11.1%, мар.20 — 9.9%, фев.22 — 30%, сен.20 — 18.5%).

Идет четвертый подряд месяц снижения – крайне редкая негативная серия для российского рынка. Последний раз серия из четырех месяцев снижения была в ноя.21-фев.22, в янв-апр.14 (оба раза геополитический кризис). Более продолжительная серия была в фев-июн.13 (5 месяцев) и июн-ноя.08 (6 месяцев).

Накопленный обвал с 20 мая составил свыше 25% (по мин/макс). За 20 лет было только три более мощных погружений за сопоставимый срок: к 24.02.2022 (СВО), к 18.03.2020 (COVID), острая фаза кризиса 2008 и июл.04.

Индекс РТС вернулся на уровень сентября 2005 и кризиса 2009, за 20 лет долларовая доходность без учета дивидендов равна нулю.

( Читать дальше )

Блог им. spydell-telegram |Наихудшая динамика за 20 лет - что не так с российским рынком?

- 20 августа 2024, 11:23

- |

Было ли больнее? Да, конечно: обвал на 48% к 24.02.2022 (СВО, отток нерезидентов, санкционный удар), обвал на 28.5% к 18.03.2020 (COVID, локдауны, ожидания коллапса экономики), резкое снижение на 26% к 04.10.2011 (резкий отток нерезидентов на волне банковского кризиса в Европе), коллапс втрое к окт.09 и падение на 25% к янв.05 (бегство нерезидентов из-за дела Юкоса).

С 2005 года сопоставимое или более мощное снижение случалось пять раз, три раза из которых это было связано с макроэкономическими причинами и совпало с реальным кризисом в экономике и дважды связано с мощным конъюнктурным оттоком нерезидентов.

Рынок рухнул до уровней июня прошлого года, а относительно денежной массы находится в области исторического минимума и не так далеко ушел от минимумов 2022.

В этот раз давления нерезидентов почти нет – все либо ушли в период с 2014 по фев.22, либо имеют стратегическое позиционирования на правах прямых инвесторов.

( Читать дальше )

Блог им. spydell-telegram |Как распределяются сбережения населения России?

- 09 августа 2024, 11:33

- |

С начала СВО сбережения населения составили 26.3 трлн руб, среди тех, которые были распределены в финансовые активы, за последний год – 14.6 трлн, а за 1П24 – 5.4 трлн.

Чистое распределение сбережений с накопленным итогом с начала 2022 представлено на графиках, но интересны события за последний год, т.к. сильные движения по ставкам начались с августа 2023.

За последний год из 14.6 трлн сбережений, распределенных в финансовые активы, в рублевые депозиты ушло 11.2 трлн или почти 77% от всего потока, а в 1П24 рублевые депозиты замкнули 5.17 трлн из 5.37 трлн общего потока или 96.3% — невероятно!

Отмечается ускоренный приток в облигации на 384 млрд, который начался с фев.24 и продолжается, по крайней мере, до июн.24. Одновременно с этим обнулился денежный поток в акции и паи (резидентов и нерезидентов).

Учитывая, что фонды денежного рынка концентрируют значительный объем ликвидности (входят в раздел «акции и паи»), по акциям ситуация совсем скверная, что видно по динамике рынка, который грохнулся на 20% с максимумов мая.

( Читать дальше )

Блог им. spydell-telegram |Коллапс рынков. Что произошло с рынками в понедельник?

- 06 августа 2024, 10:35

- |

Разгром весьма фрагментарный – под тотальное опустошение подходят рынки Японии – 12.4%, Кореи — 9.1%, Тайваня – 8.4% и криптовалюта, где снижение достигало 16% в моменте.

Действительно ли обвал в Японии беспрецедентный? Да!

Трехдневное падение Nikkei 225 составило 19.6% — худший результат в истории торгов. Это сильнее, чем в марте 2011 (Фукусима), где рынки упали на 17.5% и сильнее, чем наиболее интенсивное снижение в 2008 на 18.5%, произошедшее 10.10.2008 и практически повторено 24-27 октября 2008 (обвал на 17.4-17.8% за три дня) и даже сильнее, чем в октября 1987 – 17.5%.

За два дня Япония рухнула на 17.5% — также худший результат в истории, т.к. в 2008 обвал был лишь на 15%, а в 1987 на 16.9%.

За день рынок показал второй худший результат после октября 1987, тогда рынок рухнул на 14.9%.

Учитывая объемы торгов, открытый интерес и влияние фондового рынка Японии на финансовому систему, вне всяких сомнений, это сильнейший стресс в истории.

Символический рост ставки от Банка Японии и якобы сворачивания операций керри-трейд (что нам пытались внушить СМИ) здесь никак не связаны – это настолько глупо, что в приличном обществе даже комментировать не имеет смысла. Якобы управляющие на сотни миллиардов долларов в битве за 0.2% сливали позиции с убытком в 20-40%? Ага, забавно.

( Читать дальше )

Блог им. spydell-telegram |Как рождается безумие?

- 08 июля 2024, 13:03

- |

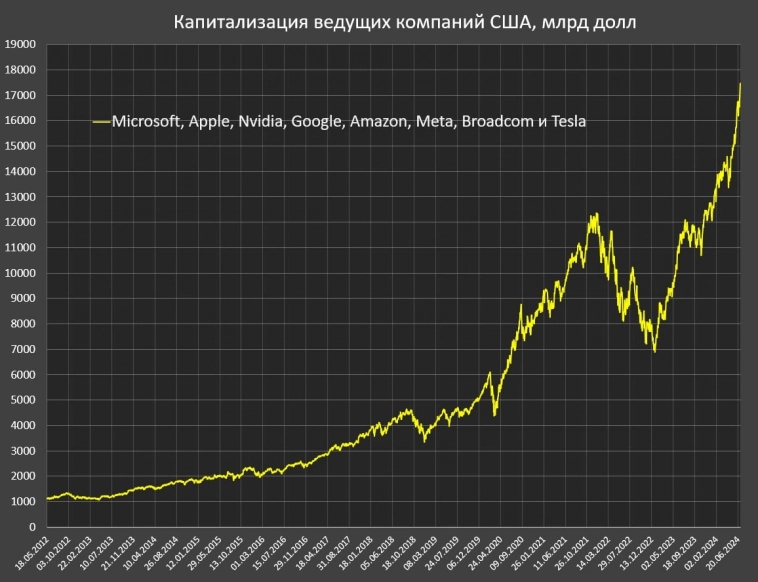

17.5 трлн достигла капитализация ведущих восьми американских компаний (Microsoft, Apple, Nvidia, Google, Amazon, Meta, Broadcom и Tesla) по собственным расчетам.

На графике представлена не цена акций, взвешенная на текущее количество акций, а динамическая капитализация с учетом изменения количества акций. Необходимо учитывать, что компании проводят масштабные байбэки, что приводит к снижению количества акций в обращении, поэтому на долгосрочной траектории — это имеет значение. Если количество акций сократилось вдвое и цена акций увеличивалась вдвое, капитализация при этом не изменилась.

Точка отсчета началась в мае 2012, чтобы учитывать Meta, которая начала обращение в тот момент. Без учета Tesla график более агрессивный, т.к. Tesla единственная компания в списке, которая все еще сильно ниже своего максимума. Все данные по закрытию дня.

С начала года капитализация выросла на 37.7% (+4783 млрд) или на 41% (+4849 млрд) без учета Tesla. С 5 января 2023 капитализация выросла на 154% (+10583 млрд) или на 155% без учета Tesla (+10131 млрд).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс