Блог им. spydell-telegram |Минфин России начал экономить средства

- 12 ноября 2025, 11:30

- |

В октябре дефицит бюджета составил 402 млрд vs 799 млрд годом ранее – это первое улучшение дефицита с фев.25 и самое сильное с авг.24, до этого на протяжении 12 из 13 месяцев дефицит бюджета непрерывно увеличивался.

За 10м25 дефицит бюджета составил 4.19 трлн (это худшие 10м за всю историю) vs дефицита 0.22 трлн за 10м24 и дефицит около 1 трлн за 10м23.

За последние 12м дефицит бюджета немного стабилизировался, сократившись с 7.85 трлн (максимум был в мае 2023 – почти 8 трлн) в сентябре до 7.45 трлн в октябре.

Чем обусловлено сокращение дефицита?

▪️Расходы бюджета в октябре рухнули на 19% г/г (сопоставимая нормализация расходов была в дек.23).

• За 3м расходы снизились на 1.3% г/г, но выросли на 26.6% к аналогичному периоду в 2023.

• За 10м25 расходы выросли на 14.1% г/г и +41.2% к 10м23.

• Годовые расходы составили 44.4 трлн с увеличением на 16.6% г/г и +32.6% к 2023.

По годовым темпам достаточно резкое замедление по расходам бюджета, т.к. пиковые темпы были 32% г/г в янв.25. к середине 2025 – 24% г/г и держались на уровне 22.6% г/г до сентября.

( Читать дальше )

- комментировать

- 6К

- Комментарии ( 6 )

Блог им. spydell-telegram |Экономика России в августе

- 02 октября 2025, 11:28

- |

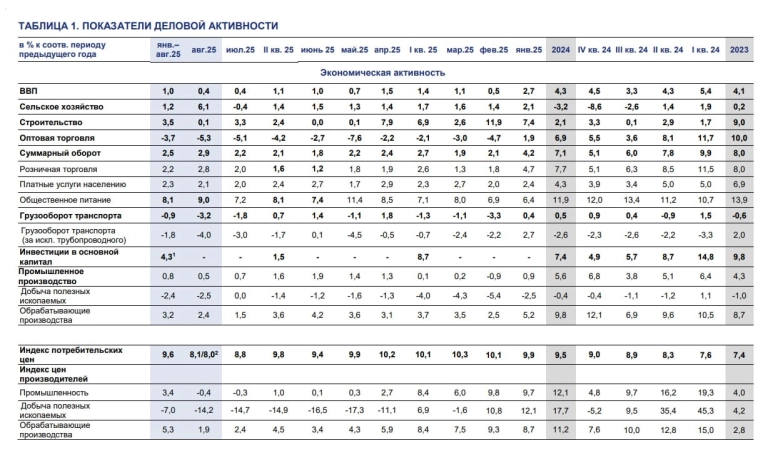

Индекс выпуска товаров и услуг по базовым видам экономической деятельности вырос на 0.22% г/г в августе после 0.27% г/г в июле, за 3м +0.6%, за 6м +0.8%,с начала года рост на 0.8% г/г.

Если оценивать с исключением сезонного эффекта, с начала года прирост минимальный в пределах 0.5% (последние 3м к 4кв24), с середины 2025 динамика в пределах статистической погрешность, т.е. формально стагнация.

Минэкономразвития оценивает рост ВВП на 0.4% г/г в августе после 0.4% г/г в июле, тогда как в 1кв25 +1.4% г/г, в 2кв25 +1.1% г/г, а за 8м25 рост составил 1% г/г, в значительной степени сформированный в сен-дек.24, тогда как по расчетам Росстата в 1П25 ВВП в минусе на 0.2% к 4кв24, а в июле-августе динамика не улучшилась.

▪️Объем строительства замедлился до 0.1% г/г после +3.3% в июле, но динамика остается очень волатильной. Основной импульс роста был сформирован в 1кв25 (+6.9% г/г), в 2кв25 уже +2.4% г/г и в среднем 2.2% в июле-августе, а с начала года рост составил 3.5% г/г vs 2.1% в 2024 и 9% в 2023.

( Читать дальше )

Блог им. spydell-telegram |Влияние санкций на инфляцию и структуру издержек

- 29 сентября 2025, 12:26

- |

Скорость смягчения ДКП Банка России зависит от множества внутренних и внешних процессов, на которые Банк России не может никак влиять.

Санкции – экзогенный фактор, но сильно влияющий на структуру издержек в экономике.

Каналы воздействий санкций достаточно универсальны и не зависят от страны, на которую накладывают санкции, однако глубина воздействия сильно отличается.

Какие основные каналы воздействий санкций с точки зрения провоцирования инфляционных рисков?

▪️Валютный канал является одним из наиболее мощных и сложных механизмов инфляционной трансмиссии. Его воздействие нелинейно и зависит от конкретной структуры введенных санкций.

• Экспортные санкции и заморозка активов приводят к сокращению притока иностранной валюты, что в свою очередь провоцирует девальвация национальной валюты, оказывая влияние на стоимость импорта. Эффект переноса обменного курса на инфляцию зависит от уровня зависимости экономики от импорта и способности к импортозамещению.

• Импортные санкции: удивительно, но санкции, ограничивающие возможность страны импортировать товары, могут оказывать противоположное влияние на обменный курс – именно так было в середине 2022, когда резко сократился импорт в России на фоне высокого по тем временам экспорта. Сокращая импорт, страна уменьшает спрос на иностранную валюту.

( Читать дальше )

Блог им. spydell-telegram |Банк России признает техническую рецессию в России с начала 2025

- 03 сентября 2025, 11:51

- |

Блог им. spydell-telegram |Российская экономика в июле

- 28 августа 2025, 11:35

- |

Индекс выпуска товаров и услуг по базовым видам экономической деятельности продолжает терять темпы роста и вырос лишь на 0.25% г/г в июле (это практически повторение слабого февральского результата с ростом на 0.07% г/г).

• За 3м рост на 0.7% г/г, +5.8% за два года и +16.6% к 2019 (май-июль 2025 к маю-июлю 2019);

• За 6м рост на 0.8% г/г, +7% к 2023 и +17.3% к 2019;

• За 12м рост на 2.5% г/г, +9.5% за два года и +18.5% за 6 лет.

В 2017-2019 среднегодовой рост был 3.2%, в 2024 индекс выпуска вырос на 5.4% г/г, а в 2023 – 5.9% г/г, сильно опережая тренд 2017-2019. С начала 2025 происходит резкое охлаждение – рост всего на 0.9% г/г, реализованный практически полностью в конце 2024.

С исключением сезонного фактора на июл.25 рост составил менее 0.2% к средним показателям 4кв24 и столько же в среднем за 7м25 к 4кв24.

Экономика России в стагнации с начала 2025, изменение в пределах статистической погрешности. Не сказать, что это новая ситуация, стагнация была с середины 2012 по середину 2016, т.е. 4 года, но база сравнения достаточно высокая. К 4кв21 рост на 9.4% с исключением сезонного фактора.

( Читать дальше )

Блог им. spydell-telegram |Нефтегазовые доходы в России остаются на минимуме за 5 лет

- 06 августа 2025, 09:19

- |

Ситуация с нефтегазовыми доходами остается сложной – 787.3 млрд в июле (-27.1% г/г), за три месяца собрано 1.8 трлн (-31.2% г/г) и это даже ниже слабых показателей в 2023 – 1.91 трлн и восстановления нефтяного рынка в 2021 – 2.26 трлн.

Последний раз столь низкие сборы были в 2020 – 0.78 трлн на пике COVID кризиса.

Если исключить НДД (302.2 млрд в июле), который выплачивается периодически в марте, апреле, июле и октябре, сборы составляют всего 485.1 млрд vs 494.7 млрд в июне и 509.7 млрд в мае (в среднем около 497 млрд в месяц и примерно на треть ниже оптимальных показателей в 2024 и из которых верстался бюджет на 2025), что является худшим 3м показателем с апр.23.

Сборы без НДД позволяют сделать проекцию потенциальных сборов на август-сентябрь, зная средние цены на нефть и курс рубля. Цена Urals для расчета налогов (в частности, НДПИ) берется за истекший налоговый период, то есть за прошлый месяц.

С июня нефтегазовые сборы без НДД (в среднем по 490 млрд в месяц) формируются при среднем курсе USD/RUB на уровне 79.4 (смещение на один месяц назад) и цене Urals – $56, при цене Brent – $67.8 и среднем дисконте около 17.5%, т.е. рублевая цена Urals – 5385 руб за баррель.

( Читать дальше )

Блог им. spydell-telegram |О структурных ограничениях в России

- 25 июля 2025, 09:16

- |

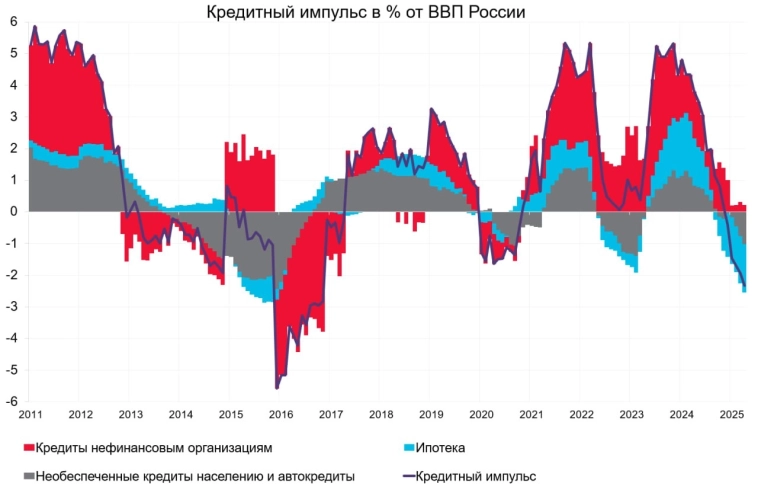

Сегодня ЦБ снизит ставку, вероятно, на 2 п.п, а гораздо важнее оценить проекцию намерений ЦБ в контексте макрофинансовых условий.

Может ли Россия вернуться к мягкой ДКП и при каких условиях?

▪️Одно из основных структурных ограничений в России – это скорость трансмиссии финансового капитала в предложение товаров и услуг в реальной экономике.

Смысл санкций заключается в том, что растут издержки, снижается скорость обмена, возникают трудности в логистике и в доступе к ресурсам и технологиям для эффективного воспроизводства.

Санкции не убивают, но делают воспроизводственные процессы сложнее и дороже.

В открытой экономике неэффективности сглаживаются свободной трансграничной циркуляцией товаров, капитала, кадров, ресурсов и технологий.

🔘Возникает кассовый разрыв? Бизнес привлекает фондирование на наиболее выгодных условиях. Например, если в долларовой зоне ставки высокие, бизнес может привлечь кредитные ресурсы в евро или иенах, особенно если ведет бизнес в этих регионах, чем активно пользуются американские компании.

( Читать дальше )

Блог им. spydell-telegram |Банк России признает стабилизацию инфляции на умеренных значения и охлаждение экономики

- 16 июля 2025, 08:20

- |

Динамика цен и инфляционных ожиданий возвращаются к норме:

•Текущие темпы роста потребительских цен в мае – июне находились вблизи 4%.

• Существенно замедлился рост цен производителей, а также рост издержек и отпускных цен по опросам предприятий (опросы Банка России, ИНП, PMI).

• Снизились с высоких уровней инфляционные ожидания предприятий и населения.

• Конъюнктурные опросы сигнализируют о снижении инфляционных рисков на фоне постепенного охлаждения экономики.

• Товары, сильно зависимые от импорта (в первую очередь электроника), продолжили дешеветь, в прочих категориях (товары повседневного спроса, топливо, стройматериалы) рост цен в июне ускорился.

• Неоднородность инфляции – в товарах нормализация, тогда как в услугах сильно выше нормы.

О причинах замедления инфляции?

• Значительная часть снижения темпов роста цен объясняется охлаждением совокупного спроса под воздействием жесткой ДКП, которое транслируется в цены.

• При этом в динамике цен также сильно проявляется эффект переноса укрепления рубля и сезонное снижение цен на плодоовощную продукцию, которое происходит быстрее, чем обычно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс