Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 18 марта 2024, 16:51

- |

На прошлой неделе активность на первичном рынке рублевых облигаций была невысокой на фоне роста доходностей на вторичных торгах в преддверии предстоящего 22.03.2024 заседании Совета директоров ЦБ РФ и решения по ключевой ставке (КС – далее). Отметим наиболее интересные букбилдинги.

GloraX − девелопер из Санкт-Петербурга успешно провел букбилдинг по своему 2-летнему выпуску на 1 млрд руб. с доходностью к погашению (YTM) 18,68% при первоначальном ориентире не выше 19,56%.

Оператор сети автозаправочных комплексов (АЗК) − ЕвроТранс (бренд: ТРАССА) собрал книгу заявок по «зеленому» выпуску на 2 млрд руб. с YTM 16,81% − на уровне маркетируемого ориентира. Ежемесячные купоны установлены от 17% и ниже («лесенкой»); у бумаги также есть амортизация.

Текущая неделя также будет ожидается средняя активность перед заседанием ЦБ РФ. Наиболее активным станет 21 марта, когда пройдут по два размещения и букбилдинга.

Новые технологии (производитель оборудования для нефтедобычи) предложит новый 3-летний выпуск с доходностью к оферте (YTP) не выше 17,52% с дюрацией 1,7 г. Доходности облигаций эмитента ближайших по дюрации дают широкий диапазон 16,3−17,2%. Полагаем, что YTP по новому бонду заметно ниже предлагаемых максимальных 17,52% будет не очень интересной.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |Итоги аукционов Минфина РФ по доразмещению ОФЗ 13.03.2024

- 13 марта 2024, 19:24

- |

Минфин РФ 13.03.2024 провел аукционы по доразмещению ОФЗ-ПД серии 26219 с погашением 16.09.2026 и серии 26243 с погашением 19.05.2038.

ОФЗ-26219

- Предложение: 10 млрд руб.

- Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

ОФЗ-26243

- Предложение: доступный остаток (216,0 млрд руб.)

- Спрос: 110,5 млрд руб.

- Размещено: 86,1 млрд руб.

- Средневзвешенная цена: 80,86%

- Средневзвешенная доходность: 13,15%

- Премия к открытию дня: 3 б. п.

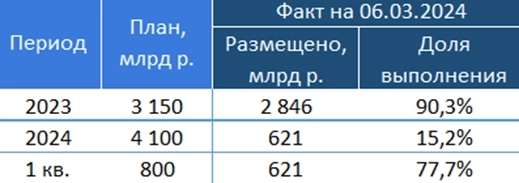

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Новости рынков |Итоги аукционов Минфина РФ по доразмещению ОФЗ 06.03.2024

- 06 марта 2024, 18:53

- |

Минфин РФ 06.03.2024 провел аукционы по доразмещению ОФЗ-ПД серии 26207 с погашением 03.02.2027 и серии 26244 с погашением 15.03.2034.

ОФЗ-26207

- Предложение: 10,0 млрд руб.)

- Спрос: 8,5 млрд руб.

- Размещено: 5,0 млрд руб.

- Средневзвешенная цена: 90,00%

- Средневзвешенная реальная доходность: 12,72%

- Премия к открытию дня: 5 б. п.

ОФЗ-26244

- Предложение: доступный остаток (361,4 млрд руб.)

- Спрос: 110,5 млрд руб.

- Размещено: 72,3 млрд руб.

- Средневзвешенная цена: 92,79%

- Средневзвешенная доходность: 12,92%

- Премия к открытию дня: 2 б. п.

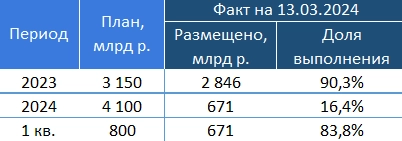

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 04 марта 2024, 17:36

- |

На прошлой неделе размещений/букбилдингов облигаций было сравнительно немного. Отметим наиболее интересные из них.

Рыбопромышленная компания Инарктика успешно закрыла книгу заявок по своему выпуску серии 002P-01. Доходность к погашению (YTM) составила 15,03% с дюрацией 2,5 г. при том, что первоначальный ориентир маркетировался не выше 16,42%. Спрос превысил предложение в 5 раз, благодаря чему объем был зафиксирован на уровне 3 млрд руб. (предлагалось до 3 млрд руб.).

Газпромбанк также успешно провел букбилдинг по выпуску серии 005P-03P, доходность к оферте (YTP) через 3,2 г. по которому была зафиксирована на уровне ориентира в 14,42%. Хороший спрос позволил увеличить объем с 10 млрд руб. до 17 млрд руб.

У девелопера Брусника (букбилдинг прошел 04.03.2024) доходность к оферте через 1,5 г. по выпуску серии 002P-02 была установлена на уровне 17,51% (первоначальный ориентир: не выше 18,10%). Объем был увеличен с 6 млрд руб. до 7,5 млрд руб.

Теперь посмотрим на что можно обратить внимание на текущей неделе.

( Читать дальше )

Блог компании Mozgovik |Облигации КИВИ с доходность 150%: стоит ли участвовать в оферте в апреле?

- 01 марта 2024, 16:02

- |

После отзыва лицензии ЦБ РФ у КИВИ Банка 21.02.2024, написал пост о высоком риске удержания позиции в облигациях КИВИФ 1P02 (ISIN: RU000A107548), выпущенных дочерней структурой АО «КИВИ» (оферент, юридическая оболочка для российских активов) – ООО «КИВИ Финанс» (https://smart-lab.ru/mobile/topic/990014/). В нем обозначил два варианта дальнейших действий для облигационеров: 1) продать бумаги по текущей цене, 2) обратиться к представителю держателей бондов − Лигал Кэпитал Инвестор Сервисез в случае техдефолта. Но сейчас появилась новая возможность избавиться от этих облигаций – поучаствовать в оферте 11.04.2024 с выкупом по цене 100% от номинала.

Эксперт РА 28.02.2024 понизило рейтинг АО «КИВИ» и самих облигаций на 8 ступеней – до уровня ruB- с «развивающимся» прогнозом у оферента. Действие было вызвано отзывом лицензии у КИВИ Банка – ключевого актива группы. Агентство также выразило сомнение (неопределенность) в способности исполнения обязательств по бонду.

( Читать дальше )

Новости рынков |Итоги аукционов Минфина РФ по доразмещению ОФЗ 28.02.2024

- 28 февраля 2024, 18:06

- |

Минфин РФ 28.02.2024 провел аукционы по доразмещению ОФЗ-ИН серии 52005 с погашением 11.05.2033 и серии 26243 с погашением 19.05.2038.

ОФЗ-52005

- Предложение: доступный остаток (147,4 млрд руб.)

- Спрос: 12,3 млрд руб.

- Размещено: 8,9 млрд руб.

- Средневзвешенная цена: 81,09%

- Средневзвешенная реальная доходность: 5,19%

- Премия к открытию дня: 9 б. п.

ОФЗ-26243

- Предложение: доступный остаток (277,0 млрд руб.)

- Спрос: 75,5 млрд руб.

- Размещено: 43,7 млрд руб.

- Средневзвешенная цена: 83,06%

- Средневзвешенная доходность: 12,73%

- Премия к открытию дня: 5 б. п.

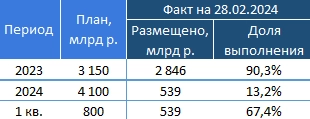

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

Блог компании Mozgovik |Юаневые облигации нефтепереработчика Славянск ЭКО: интересная возможность получить доходность 11,46% в CNY

- 27 февраля 2024, 19:24

- |

Нефтепереработчик Славянск ЭКО планирует в марте собрать книгу заявок по своим дебютным 2-летним юаневым облигациям от 200 млн (~2,55 млрд руб.) с ориентиром по ставке квартального купона в 11% (YTM 11,46%). Рассмотрим, насколько будут интересны новые бонды.

ООО «Славянск ЭКО» −-нефтепереработчик и нефтетрейдер, с ключевым активом – Славянским НПЗ в Славянске-на-Кубани, в Краснодарском крае, работающий с 1993 г. Занимается производством и реализацией: бензинов, битума, газойля, керосина, фракций тяжелых углеводородов и проч. Доля нефтепереработки среди независимых НПЗ РФ: 1,5% (5,2 млн т). Бенефициары: Р. Паранянц и В. Паранянц.

Рейтинги (АКРА/НКР): BBB(RU)/BBB.ru со «стабильными» прогнозами

( Читать дальше )

Блог компании Mozgovik |Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 26 февраля 2024, 15:19

- |

После сохранения ключевой ставки (КС – далее) ЦБ РФ на прежнем уровне в 16% 16.02.2024 и умеренно-жестком комментарии регулятора, доходности на вторичных торгах незначительно подросли. На первичном же рынке вновь стали пользоваться повышенным спросом флоатеры качественных эмитентов.

Газпром нефть предложила два своих трехлетних бонда с купонами с привязками к КС ЦБ РФ +135 б. п. (изначально: не выше +140 б. п.) и к RUONIA +140 б. п. (изначально: не выше +150 б. п.). Высокий спрос позволил увеличить объем по первому выпуску с изначально предложенных от 15 млрд руб. до 50 млрд руб., а по второму – от 10 млрд руб. до 20 млрд руб.

СОПФ «Инфраструктурные облигации» (структура банка «ДОМ.РФ» для финансирования объектов жилищного строительства) успешно провело букбилдинг по своему флоатеру с купоном привязанным к RUONIA +130 б. п. (+140 б. п. маркетировалась первоначальная ставка).

Другие выпуски на прошлой неделе были по преимуществу из сегмента ВДО с фиксированными ставками по купонам.

( Читать дальше )

Блог компании Mozgovik |Перспективы облигации М.Видео-Эльдорадо после повышения прогноза по рейтингу

- 22 февраля 2024, 16:40

- |

РА АКРА 21.02.2024 подтвердило кредитный рейтинг М.Видео-Эльдорадо на уровне A(RU), улучшив прогноз до «позитивного». Насколько это отразится на облигациях компании и стоит ли в них сейчас вкладываться?

Группа М.Видео-Эльдорадо (ПАО «М.видео») – одна из крупнейших российских компаний в сфере электронной коммерции и розничной торговли электроникой, и бытовой техникой. Ее сеть насчитывает более 1,2 тыс. магазинов в более чем 370 городах РФ. Эмитентом облигаций выступает дочерняя компания ООО «МВ ФИНАНС», а поручителем для них – ООО «МВМ» (операционная компания группы).

Рейтинги (АКРА/Эксперт РА): A(RU)/ruA с «позитивным»/«развивающимся» прогнозами

( Читать дальше )

Блог компании Mozgovik |Дефолта по облигациям РОСНАНО, очевидно, пока не будет

- 21 февраля 2024, 21:58

- |

В октябре прошлого года писал о сохраняющимся тяжелом положении АО «РОСНАНО» и вероятности дефолта по его облигациям (https://smart-lab.ru/mobile/topic/947212/). 21.02.2024 В. Юнусов − управляющий финансовый директор компании, сделал ряд важных заявлений ИНТЕРФАКСу. Вкратце рассмотрим их и оценим вероятность неисполнения обязательств в текущих условиях.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс