Блог им. sky999 |Расшифровываем обложку журнала The Economist

- 12 декабря 2020, 23:58

- |

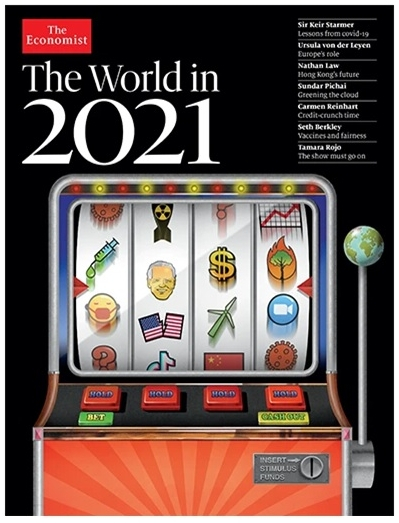

Основная масса дешифровальщиков главного экономического ребуса года сделала акцент на послотовой расшифровке игрового автомата. Каждый из них ассоциировался с соответствующим кварталом следующего года, значки разбивались по месяцам и тому подобное (смотри, например, классический вариант разбора от Верникова здесь).

(Основная масса дешифровальщиков обложки журнала The Economist сделала акцент на послотовой расшифровке.)

Я предлагаю взглянуть на эту шараду под несколько другим углом. Очевидно, что все четыре слота одинаковы. Учитывая направление их вращения и идентичные символы на барабанах довольно легко провести склейку в единое целое:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 29 )

Блог им. sky999 |Мое вью по рынку в паре графиков

- 07 сентября 2020, 17:05

- |

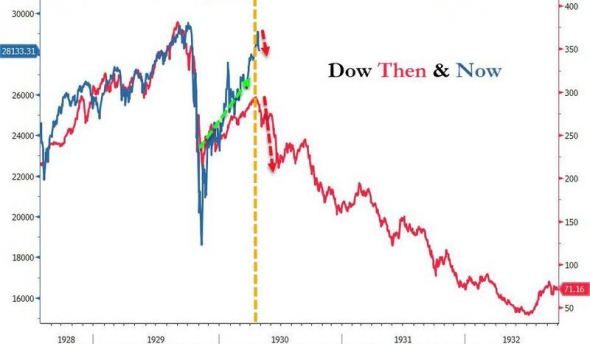

Ожидания:

(Ожидаемая большинством инвесторов динамика фондового рынка США.)

Реальность:

( Читать дальше )

Блог им. sky999 |Просто пара графиков (и небольшой прогноз по SP500 до выборов в США)

- 07 августа 2020, 16:24

- |

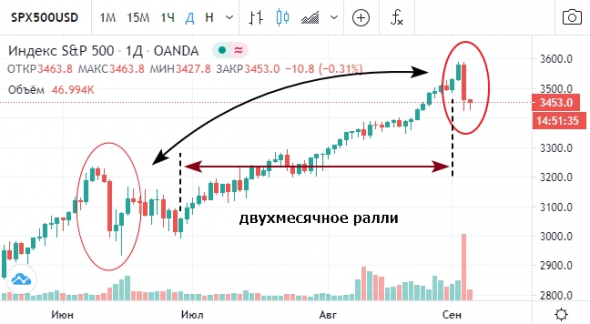

График №1 (без комментариев), полная версия тут:

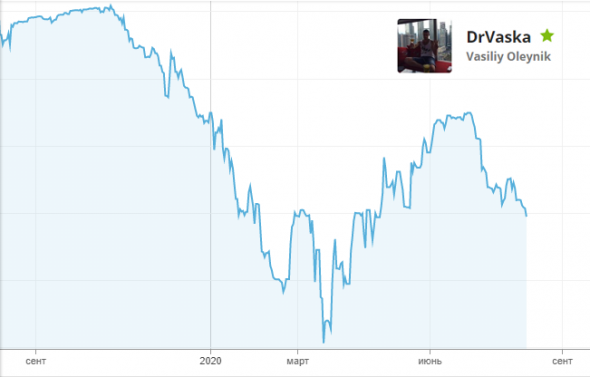

(Динамика портфеля Василия Олейника на eToro.)

График №2, динамика соотношения долларовой стоимости индекса широкого рынка S&P500 и золота:

( Читать дальше )

Блог им. sky999 |Ультиматум для Пауэлла (или поговорим о фондовом рынке)

- 18 мая 2020, 14:53

- |

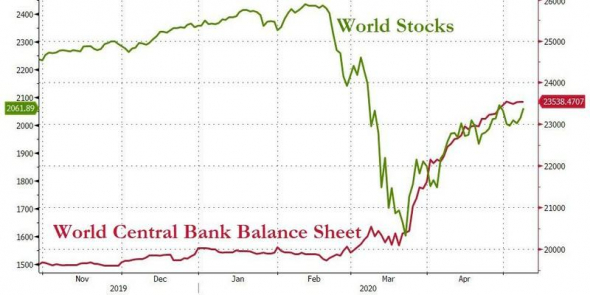

После фантастического отскока, произошедшего после массированного вливания ликвидности со стороны ФРС в апреле, восстановление фондового рынка США существенно замедлилось. Индексы в буквальном смысле «забуксовали» и для этого есть ряд серьезных причин.

(Восстановление фондовых рынков по всему миру замедлилось (зеленая линия) после снижения объемов предоставляемой ликвидности от ведущих ЦБ (красная линия).

Главная состоит в серьезном сокращении объемов предоставляемой ликвидности от ФРС. Пауэлл пытается как можно быстрее «нормализовать» QEternity с целью сохранения контроля над процессами на денежном рынке.

( Читать дальше )

Блог им. sky999 |О ситуации на рынках

- 30 марта 2020, 11:27

- |

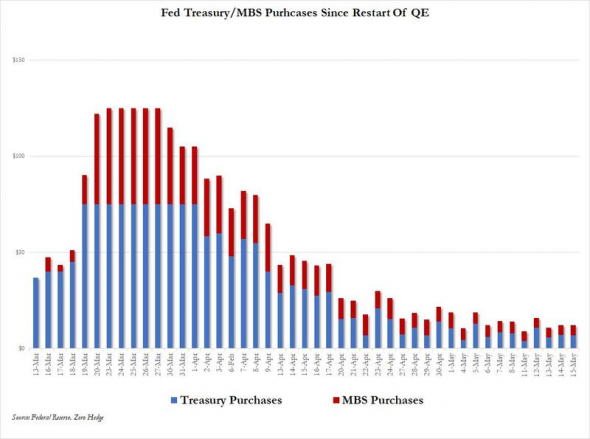

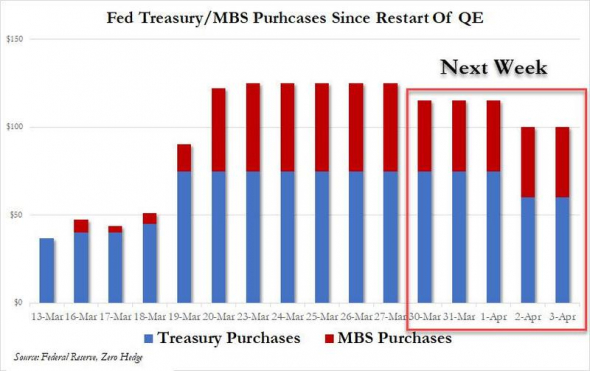

Главная новость недели — после утверждения в Конгрессе и Сенате, законопроект о выделении $2 трлн на помощь экономике США был наконец подписан президентом Трампом. Реакция Пауэлла последовала незамедлительно, ФРС сократит масштаб «QEternity» (бесконечного QE) на $25 млрд в день, начиная с 1 апреля:

(ФРС сократит масштаб «QEternity» на $25 млрд в день, начиная с 1 апреля.)

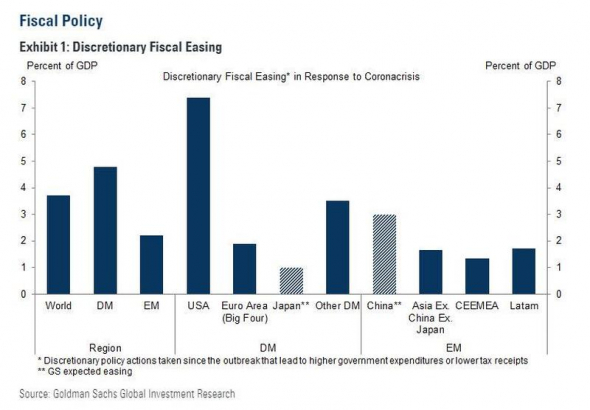

По величине предоставляемого реальному сектору бюджетного стимулирования США уверенно занимают первое место в общемировом зачете:

( Читать дальше )

Блог им. sky999 |Обвал или коррекция?

- 31 января 2020, 21:56

- |

На ZeroHedge выложили хорошую публикацию с говорящим названием «Maybe This Time Is Different?» («Может быть на этот раз по другому?»), в которой приводится занимательная подборка статистики по индексу S&P 500.

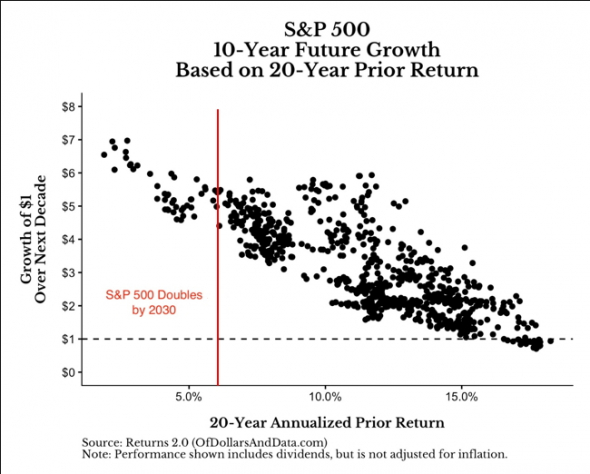

Рассуждения строятся вокруг зависимости годового возврата индекса в течение следующих X лет после имевшего место годового возврата в течение Y лет до этого.

Вот как выглядит ожидаемый десятилетний возврат фондового рынка (на графике представлен в виде роста стоимости каждого доллара сделанных инвестиций) после указанного среднегодового роста рынка на 20-летнем периоде:

(Десятилетний рост стоимости каждого доллара инвестиций (вертикальная ось) в случае среднегодового возврата рынка в х процентов на протяжении 20 лет до этого.)

Все выглядит достаточно логично, интенсивные 20-летние периоды роста индекса сопровождались слабым (или даже отрицательным) ростом долларовой стоимости инвестиций в следующие десять лет — и наоборот. Корреляция выраженная, значительных отклонений от нее не наблюдается.

( Читать дальше )

Блог им. sky999 |Ловите сильнейший контрариан индикатор по S&P 500 — нас ждет еще одна волна бычьего ралли

- 27 июня 2019, 23:59

- |

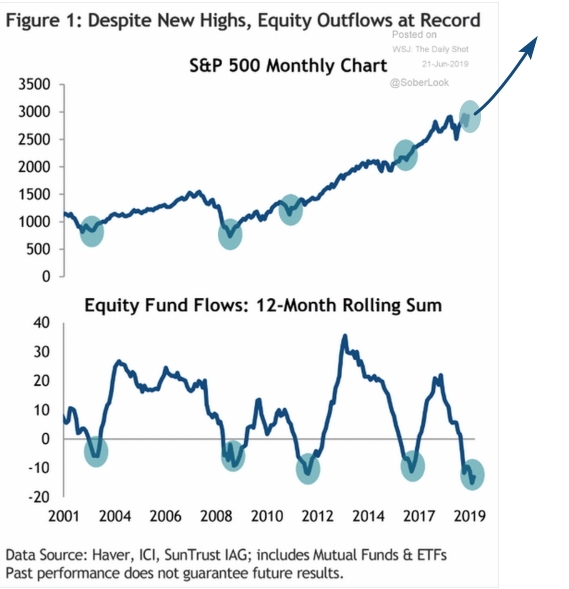

На ZeroHedge в одной из последних публикаций (посвященной детальному разбору почему «страховочное» снижение ставки ФРС в этом году не сработает, в отличие от ситуации 1995 года) выложили сильнейший индикатор для фондового рынка из серии «посмотри и сделай наоборот». Речь о денежном потоке в фонды акций, который находится на минимумах за последние несколько десятилетий:

(Денежный поток в фонды американских акций находится на минимумах за последние несколько десятилетий. Сверху — динамика индекса S&P 500, снизу — денежный поток в фонды американских акций, суммарное значение за 12 мес в млрд $)

Как видно из графика — инвесторы всегда выводили свои средства из фондов акций в моменты разворота рынка для очередного рывка вверх. Так что перед нами типичный контрариан индикатор, подающий выраженный сигнал о надвигающейся волне роста на фондовом рынке США. Ждем снижения ставки от Пауэлла в июле, сделки Трампа с Китаем и можно покорять новые вершины. И вполне возможно, что это совсем не шутка…

____

мой блог/яндекс-дзен

Блог им. sky999 |Снижение ставок ФРС и долгосрочный максимум на фондовом рынке — несколько слайдов из презентации Джеффри Гандлаха

- 16 июня 2019, 16:16

- |

На ZeroHedge выложили последнюю открытую презентацию Джеффри Гандлаха с его оценкой текущей макроэкономической ситуации и рядом прогнозов. Некоторые моменты весьма интересны и их стоит рассмотреть подробнее.

Джеффри Гандлах, для тех кто не знает, CEO инвестфонда DoubleLine, американский инвестор и бизнесмен. Недавно он закрыл успешную сделку по покупке волатильности американских трежерис через пут-колл стрэдл на TLT (ETF долгосрочных гособлигаций США). Оценить изменение волатильности трежерис можно с помощью индекса MOVE от Харли Бассмана, Гандлах взял движение с начала мая и заработал на этом 22% за месяц:

(Динамика волатильности гособлигаций США показала резкий рост с начала мая)

( Читать дальше )

Блог им. sky999 |Как фондовый рынок США может отреагировать на снижение ставки — небольшой исторический экскурс

- 12 июня 2019, 20:10

- |

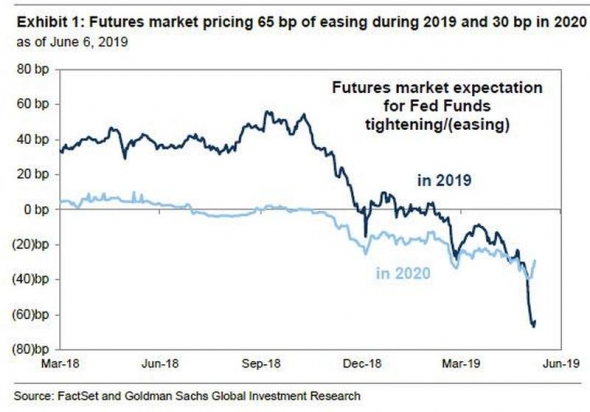

Как известно, денежный рынок США начал активно закладывать в цены смягчение монетарной политики ФРС на ближайших заседаниях. По мнению его участников, вероятность как минимум однократного снижения ставки к концу года превысила 90%! В целом, потенциал снижения в этом году оценивается в 65 базисных пунктов, а в следующем — составляет 30 базисных пунктов. Это эквивалентно четырем последовательным снижениям ставки рефинансирования к концу 2020 года:

(Рынки ожидают снижения ставки рефинансирования на 65 б.п. в этом году и на 30 б.п. в следующем (по данным на 6 июня 2019))

На ZeroHedge опубликовали по этому поводу хороший обзор от аналитиков Goldman Sachs, в котором проводится небольшой исторический экскурс на тему поведения фондового рынка США после начала смягчения монетарной политики ФРС.

Так, начиная с 1988 года имело место 13 случаев когда участники рынка ожидали снижения ставки за день до заседания Феда. Во всех 13 случаях ставки на этом заседании были снижены. В двух случаях участники рынка пересматривали свои ожидания к началу заседания ФРС в сторону ужесточения. Это происходило в середине цикла смягчения монетарной политики и в обоих случаях фондовый рынок падал в течение месяца перед заседанием (на 5% в феврале 1990 и на 1% в феврале 1992).

( Читать дальше )

Блог им. sky999 |Индикатор «Boom-Bust» предрекает мрачное будущее для фондового рынка США

- 22 мая 2019, 23:56

- |

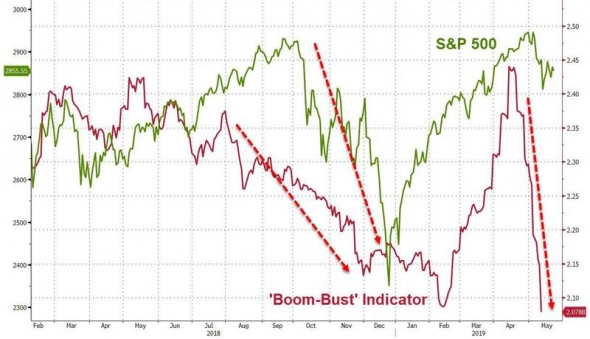

На ZeroHedge опубликовали интересную диаграмму с динамикой индикатора «Boom-Bust». Вкратце, он представляет собой соотношение между индексом цен промышленного сырья и количеством первичных заявок на пособие по безработице. Чем дороже сырье и меньше количество уволенных работников — тем больше значение индекса и лучше состояние американской экономики. Эскалация торговой войны между Китаем и США в последний месяц обрушила этот индикатор к минимальным значениям за 2018–2019 годы:

(Сравнение динамики индекса S&P500 и индекса « Boom-Bust» за 2018–2019 годы)

Как видно из графика, это может предрекать еще одну мощную коррекцию фондового рынка США в ближайшие месяцы, тем более что Трамп не собирается сбавлять накал страстей в отношениях со своим главным торговым партнером. Да и рост напряженности в отношениях с Ираном также не способствует стабильности фондового рынка (хотя и может подбросить сырьевые цены вверх — во вред мировой экономике).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс