SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Фьючерс S&P 500. Серьёзная заявка на среднесрочный разворот

- 31 января 2020, 19:48

- |

Фьючерс S&P 500 пробил минимум недели 3233. Это означает, что с исторического максимума мы, скорее всего, чертим импульс. Если текущее падение — пятёрка, скоро восходящая коррекция. Если 3 в 3, падение должно ускориться. Повторю, окончательный диагноз можно будет поставить при пробое 3181. Обо всём этом рассказывал во вчерашнем видосике.

( Читать дальше )

( Читать дальше )

- комментировать

- Комментарии ( 13 )

Блог им. ruh666 |Медведи в серебре обескуражены встречей с уровнем Фибоначчи

- 31 января 2020, 14:35

- |

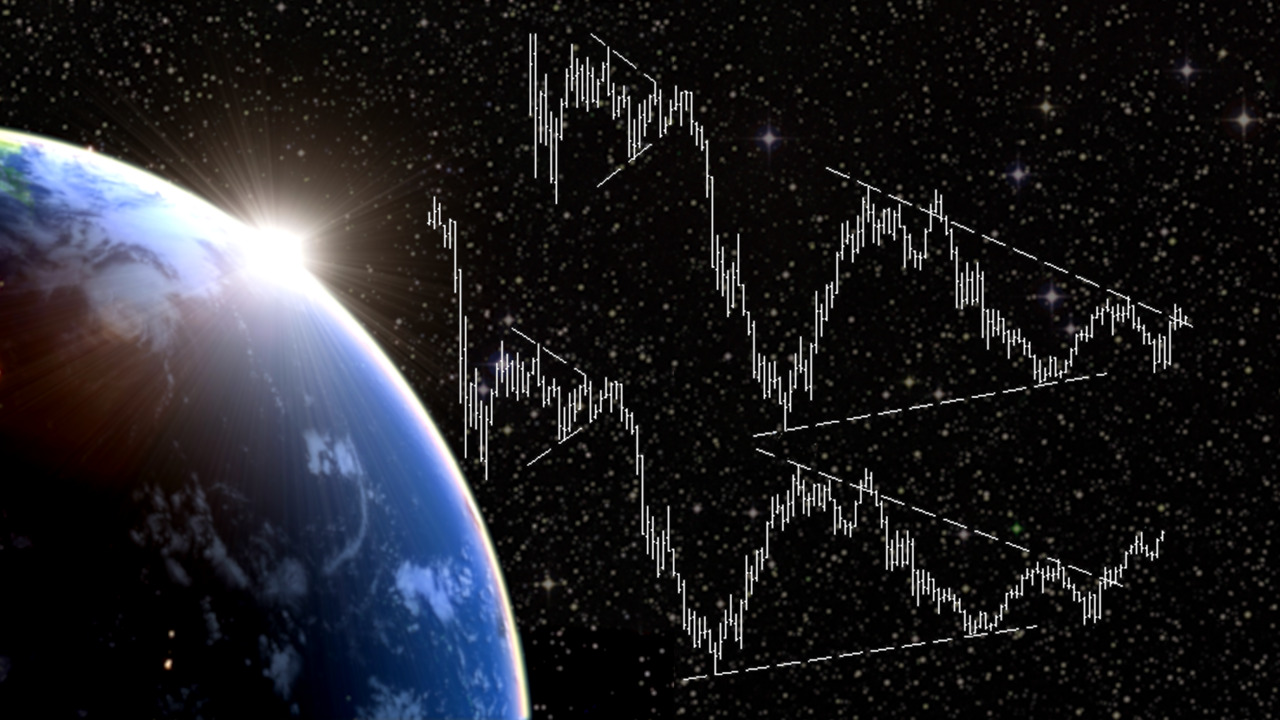

В последний раз мы писали о серебре в марте 2019 года, когда драгоценный металл колебался чуть выше 15 долларов. Наш анализ его 4-часового графика дал нам много поводов для оптимизма. И действительно, спустя полгода в сентябре цена достигла $ 19,65. В настоящее время серебро торгуется на уровне 17,75 долл., выше 16,53 долл., но все еще ниже уровня сентября 2019 г. Чтобы получить представление о намерениях металла в будущем, давайте еще раз обратимся к графикам. Часовой график, представленный ниже, демонстрирует сильную бычью тенденцию.

Он показывает, что восстановление серебра с $ 16,53 до $ 18,86 является пятиволновым импульсом из учебника. Паттерн может быть помечен 1-2-3-4-5, где также видны подволны волны 3. Интересно отметить, что волна 4 является коррекцией бегущей плоскости. Трехволновая коррекция следует за каждым импульсом. Здесь это трехволновое падение выглядит как простой зигзаг A-B-C с расширяющимся треугольником в волне B. Кажется, что волна C закончилась вскоре после касания уровня Фибоначчи 61,8%. Если этот подсчет верен, на часовом графике серебра есть полный волновой цикл 5-3. В соответствии с теорией волн Эллиотта, можно ожидать, что тенденция возобновится в направлении импульсной последовательности. Мы думаем, что быкам не придется слишком долго ждать, чтобы завоевать 19 долларов и даже больше.

Он показывает, что восстановление серебра с $ 16,53 до $ 18,86 является пятиволновым импульсом из учебника. Паттерн может быть помечен 1-2-3-4-5, где также видны подволны волны 3. Интересно отметить, что волна 4 является коррекцией бегущей плоскости. Трехволновая коррекция следует за каждым импульсом. Здесь это трехволновое падение выглядит как простой зигзаг A-B-C с расширяющимся треугольником в волне B. Кажется, что волна C закончилась вскоре после касания уровня Фибоначчи 61,8%. Если этот подсчет верен, на часовом графике серебра есть полный волновой цикл 5-3. В соответствии с теорией волн Эллиотта, можно ожидать, что тенденция возобновится в направлении импульсной последовательности. Мы думаем, что быкам не придется слишком долго ждать, чтобы завоевать 19 долларов и даже больше.

перевод отсюда

( Читать дальше )

Он показывает, что восстановление серебра с $ 16,53 до $ 18,86 является пятиволновым импульсом из учебника. Паттерн может быть помечен 1-2-3-4-5, где также видны подволны волны 3. Интересно отметить, что волна 4 является коррекцией бегущей плоскости. Трехволновая коррекция следует за каждым импульсом. Здесь это трехволновое падение выглядит как простой зигзаг A-B-C с расширяющимся треугольником в волне B. Кажется, что волна C закончилась вскоре после касания уровня Фибоначчи 61,8%. Если этот подсчет верен, на часовом графике серебра есть полный волновой цикл 5-3. В соответствии с теорией волн Эллиотта, можно ожидать, что тенденция возобновится в направлении импульсной последовательности. Мы думаем, что быкам не придется слишком долго ждать, чтобы завоевать 19 долларов и даже больше.

Он показывает, что восстановление серебра с $ 16,53 до $ 18,86 является пятиволновым импульсом из учебника. Паттерн может быть помечен 1-2-3-4-5, где также видны подволны волны 3. Интересно отметить, что волна 4 является коррекцией бегущей плоскости. Трехволновая коррекция следует за каждым импульсом. Здесь это трехволновое падение выглядит как простой зигзаг A-B-C с расширяющимся треугольником в волне B. Кажется, что волна C закончилась вскоре после касания уровня Фибоначчи 61,8%. Если этот подсчет верен, на часовом графике серебра есть полный волновой цикл 5-3. В соответствии с теорией волн Эллиотта, можно ожидать, что тенденция возобновится в направлении импульсной последовательности. Мы думаем, что быкам не придется слишком долго ждать, чтобы завоевать 19 долларов и даже больше.перевод отсюда

( Читать дальше )

Блог им. ruh666 |Проблема дефляции для Лагард (перевод с deflation com)

- 30 января 2020, 15:51

- |

Поскольку ЕЦБ пересматривает свои методы, усиливается давление, чтобы он остановил дефляцию процентных ставок.

Ну вот и все. Европейский центральный банк начинает свой грандиозный обзор всего: от целевого показателя инфляции цен до воздействия изменения климата на его политику, и его завершение ожидается в конце года. С президентскими выборами в США не раньше, чем тогда, мы все можем просто откинуться назад, поднять ноги и расслабиться в течение следующих нескольких месяцев. Да правильно. Рынки не работают таким образом. Рынки с смотрят вперёд и предвидят будущее, потому что это то, на что каждый отдельный участник делает ставку каждый день. Так что не ждите, что рынки будут тихими до ноября.

Основное внимание рынка в отношении обзора ЕЦБ будет сосредоточено на том, не изменит ли он свою цель таргетирования годовой инфляции цен «близко, но ниже, на 2%». Так что будьте готовы к месяцам бессмысленных дебатов о том, предполагает ли чья-то речь или интервью, что цель избавится от элемента «но ниже», или чего-то еще. Перемещение нескольких слов может быть похоже на перестановку шезлонгов на Титанике. Рынок жаждет смелых, решительных действий, и, как всегда, вероятно, сам рынок подтолкнет ЕЦБ к такому сдвигу.

( Читать дальше )

Ну вот и все. Европейский центральный банк начинает свой грандиозный обзор всего: от целевого показателя инфляции цен до воздействия изменения климата на его политику, и его завершение ожидается в конце года. С президентскими выборами в США не раньше, чем тогда, мы все можем просто откинуться назад, поднять ноги и расслабиться в течение следующих нескольких месяцев. Да правильно. Рынки не работают таким образом. Рынки с смотрят вперёд и предвидят будущее, потому что это то, на что каждый отдельный участник делает ставку каждый день. Так что не ждите, что рынки будут тихими до ноября.

Основное внимание рынка в отношении обзора ЕЦБ будет сосредоточено на том, не изменит ли он свою цель таргетирования годовой инфляции цен «близко, но ниже, на 2%». Так что будьте готовы к месяцам бессмысленных дебатов о том, предполагает ли чья-то речь или интервью, что цель избавится от элемента «но ниже», или чего-то еще. Перемещение нескольких слов может быть похоже на перестановку шезлонгов на Титанике. Рынок жаждет смелых, решительных действий, и, как всегда, вероятно, сам рынок подтолкнет ЕЦБ к такому сдвигу.

( Читать дальше )

Блог им. ruh666 |Как сократить рыночные "может быть" до минимума (перевод с elliottwave com)

- 30 января 2020, 11:52

- |

Выдающийся эксперт по волнам Эллиотта объясняет

Никакой аналитический метод не может дать 100% ясности относительно будущего рынка.

Тем не менее, критики технического анализа, особенно волны Эллиотта, говорят, что популярные технические методы терпят неудачу, если они этого не делают. Конечно, это неразумно. Возможно, вы заметили, что критики не придерживаются других аналитических методов — не в последнюю очередь фундаментального анализа — такого невозможного стандарта.

Однако, как объясняет классический принцип волн Эллиотта на Уолл-стрит, волновой анализ Эллиотта действительно предлагает то, чего нет у других методов оценки рынка:

Волновой принцип дает возможность сначала ограничить возможности, а затем упорядочить относительные вероятности возможных будущих рыночных путей. Особые правила Эллиотта сводят к минимуму количество действительных альтернатив.

Вы знаете другой аналитический подход, который делает это? Аналитики Elliott Wave International — нет.

( Читать дальше )

Никакой аналитический метод не может дать 100% ясности относительно будущего рынка.

Тем не менее, критики технического анализа, особенно волны Эллиотта, говорят, что популярные технические методы терпят неудачу, если они этого не делают. Конечно, это неразумно. Возможно, вы заметили, что критики не придерживаются других аналитических методов — не в последнюю очередь фундаментального анализа — такого невозможного стандарта.

Однако, как объясняет классический принцип волн Эллиотта на Уолл-стрит, волновой анализ Эллиотта действительно предлагает то, чего нет у других методов оценки рынка:

Волновой принцип дает возможность сначала ограничить возможности, а затем упорядочить относительные вероятности возможных будущих рыночных путей. Особые правила Эллиотта сводят к минимуму количество действительных альтернатив.

Вы знаете другой аналитический подход, который делает это? Аналитики Elliott Wave International — нет.

( Читать дальше )

Блог им. ruh666 |Пока Австралия горела, цены на недвижимость ... выросли? (перевод с elliottwave com)

- 24 января 2020, 15:47

- |

Международные инвестиционные фирмы нанимают аналитиков по всему миру, чтобы следить за политической и экономической картиной разных стран.

Надеясь, что знание этого «фундаментала» приведет к успеху на финансовых рынках.

Итак, конечно, нет ничего плохого в изучении страны, но аналитики Elliott Wave International не основывают свои финансовые прогнозы на фундаментальных показателях по практической причине: факты свидетельствуют о том, что фундаментальные показатели следуют за рынками, а не управляют ими.

Таким образом, вместо использования фундаментала, наши аналитики используют волновую модель Эллиотта, которая является формой технического анализа.

Таким образом, вместо использования фундаментала, наши аналитики используют волновую модель Эллиотта, которая является формой технического анализа.

Примером является австралийский рынок недвижимости.

В декабре 2017 года один из наших аналитиков Global Market Perspective показал этот график и сказал:

( Читать дальше )

Надеясь, что знание этого «фундаментала» приведет к успеху на финансовых рынках.

Итак, конечно, нет ничего плохого в изучении страны, но аналитики Elliott Wave International не основывают свои финансовые прогнозы на фундаментальных показателях по практической причине: факты свидетельствуют о том, что фундаментальные показатели следуют за рынками, а не управляют ими.

Таким образом, вместо использования фундаментала, наши аналитики используют волновую модель Эллиотта, которая является формой технического анализа.

Таким образом, вместо использования фундаментала, наши аналитики используют волновую модель Эллиотта, которая является формой технического анализа.Примером является австралийский рынок недвижимости.

В декабре 2017 года один из наших аналитиков Global Market Perspective показал этот график и сказал:

( Читать дальше )

Блог им. ruh666 |Паттерн в акциях Johnson & Johnson предполагает, что восходящий тренд почти закончился

- 23 января 2020, 11:51

- |

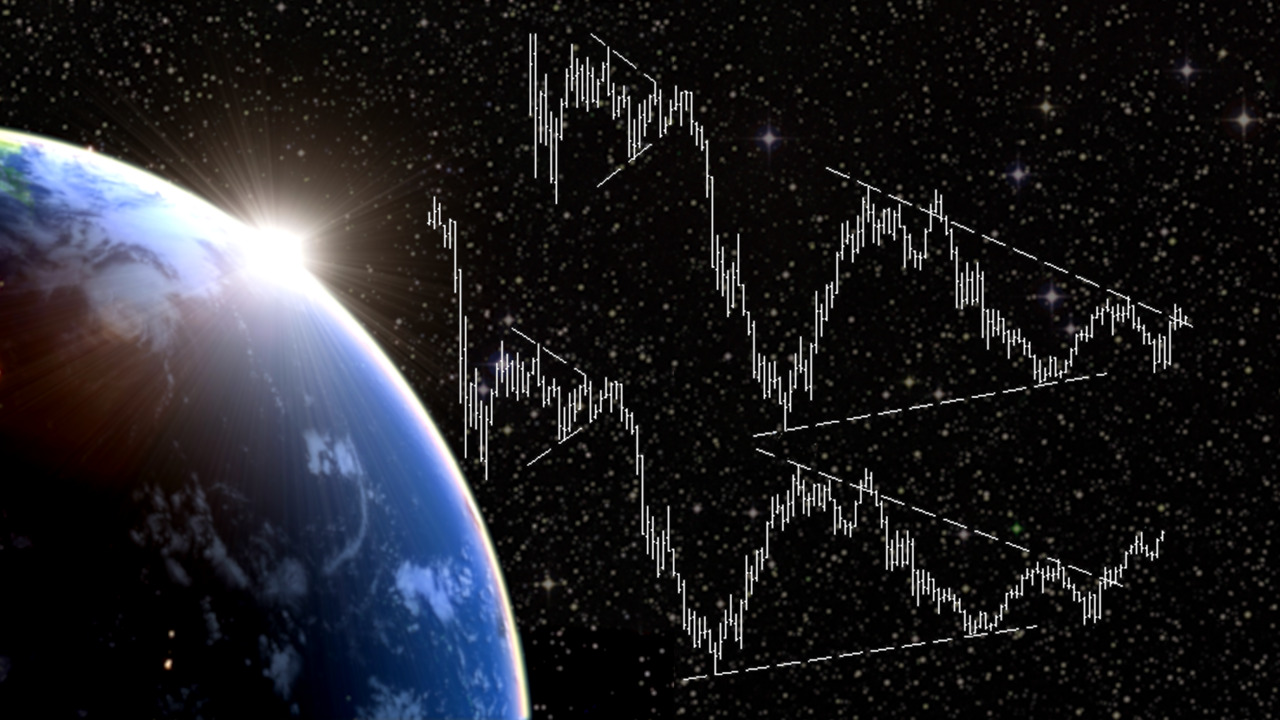

Несмотря на высокое качество, Johnson & Johnson не полностью участвовал в бычьем рынке после 2009 года. Акции JNJ выросли на 224% со времени финансового кризиса, в то время как Dow Jones прибавил 354% за тот же период. Тем не менее, акции JNJ поднялись до нового рекордного максимума на прошлой неделе в результате прорыва, который очень воодушевляет быков. Но правы ли они, чувствуя оптимизм? На этот вопрос мы надеемся ответить с помощью принципа волны Эллиотта и приведенного ниже графика.

Недельный график JNJ показывает всю структуру цен от дна 2009 года на уровне $ 46,25. Как видите, это пятиволновой импульс из учебника, обозначенный I-II-III-IV-V. Он разворачивается в параллельных линиях трендового канала, и подволны волны III также видны. Рынок, очевидно, также принял во внимание принцип чередования. Волна II была резким падением, а волна IV двигалась вбок в коррекции треугольника. Треугольники предшествуют финальной волне большей последовательности. Если этот подсчет верен, текущим ралли должна быть волна V. Теория постулирует, что трехволновая коррекция в другом направлении следует за каждым импульсом. Для акций JNJ это означает, что мы можем ожидать медвежьего разворота после окончания волны V. Ожидаемый откат может стереть всю пятую волну. Вероятно снижение назад к области поддержки волны IV или даже ниже. $ 110 за акцию кажется разумной целью в ближайшие пару лет. Соотношение риск/прибыль выглядит не очень благоприятно для быков с акциями около 150 долларов.

Недельный график JNJ показывает всю структуру цен от дна 2009 года на уровне $ 46,25. Как видите, это пятиволновой импульс из учебника, обозначенный I-II-III-IV-V. Он разворачивается в параллельных линиях трендового канала, и подволны волны III также видны. Рынок, очевидно, также принял во внимание принцип чередования. Волна II была резким падением, а волна IV двигалась вбок в коррекции треугольника. Треугольники предшествуют финальной волне большей последовательности. Если этот подсчет верен, текущим ралли должна быть волна V. Теория постулирует, что трехволновая коррекция в другом направлении следует за каждым импульсом. Для акций JNJ это означает, что мы можем ожидать медвежьего разворота после окончания волны V. Ожидаемый откат может стереть всю пятую волну. Вероятно снижение назад к области поддержки волны IV или даже ниже. $ 110 за акцию кажется разумной целью в ближайшие пару лет. Соотношение риск/прибыль выглядит не очень благоприятно для быков с акциями около 150 долларов.

перевод отсюда

( Читать дальше )

Недельный график JNJ показывает всю структуру цен от дна 2009 года на уровне $ 46,25. Как видите, это пятиволновой импульс из учебника, обозначенный I-II-III-IV-V. Он разворачивается в параллельных линиях трендового канала, и подволны волны III также видны. Рынок, очевидно, также принял во внимание принцип чередования. Волна II была резким падением, а волна IV двигалась вбок в коррекции треугольника. Треугольники предшествуют финальной волне большей последовательности. Если этот подсчет верен, текущим ралли должна быть волна V. Теория постулирует, что трехволновая коррекция в другом направлении следует за каждым импульсом. Для акций JNJ это означает, что мы можем ожидать медвежьего разворота после окончания волны V. Ожидаемый откат может стереть всю пятую волну. Вероятно снижение назад к области поддержки волны IV или даже ниже. $ 110 за акцию кажется разумной целью в ближайшие пару лет. Соотношение риск/прибыль выглядит не очень благоприятно для быков с акциями около 150 долларов.

Недельный график JNJ показывает всю структуру цен от дна 2009 года на уровне $ 46,25. Как видите, это пятиволновой импульс из учебника, обозначенный I-II-III-IV-V. Он разворачивается в параллельных линиях трендового канала, и подволны волны III также видны. Рынок, очевидно, также принял во внимание принцип чередования. Волна II была резким падением, а волна IV двигалась вбок в коррекции треугольника. Треугольники предшествуют финальной волне большей последовательности. Если этот подсчет верен, текущим ралли должна быть волна V. Теория постулирует, что трехволновая коррекция в другом направлении следует за каждым импульсом. Для акций JNJ это означает, что мы можем ожидать медвежьего разворота после окончания волны V. Ожидаемый откат может стереть всю пятую волну. Вероятно снижение назад к области поддержки волны IV или даже ниже. $ 110 за акцию кажется разумной целью в ближайшие пару лет. Соотношение риск/прибыль выглядит не очень благоприятно для быков с акциями около 150 долларов.перевод отсюда

( Читать дальше )

Блог им. ruh666 |Солнечная энергия заканчивает свой темный век (перевод с elliottwave com)

- 21 января 2020, 19:30

- |

Посмотрите, как ценовая модель волн Эллиотта «треугольник» означала возможность для инвесторов в этот ETF

Классические графические модели становятся «классическими» по причине: они работают.

Классические графические модели становятся «классическими» по причине: они работают.

Одним из них является треугольник, и он описан в классе трейдера Джеффри Кеннеди аналитика EWI:

Треугольник, кажется, отражает баланс сил, вызывая боковое движение, которое обычно связано с уменьшением объема и волатильности. Шаблон треугольника содержит пять перекрывающихся волн ...

Один из различных типов треугольников — это сходящийся треугольник, который вы можете увидеть на графике Invesco Solar ETF перспективы глобального рынка в апреле 2019 года. Он имеет тикер NYSE TAN. Тогда наш аналитик сказал:

( Читать дальше )

Классические графические модели становятся «классическими» по причине: они работают.

Классические графические модели становятся «классическими» по причине: они работают.Одним из них является треугольник, и он описан в классе трейдера Джеффри Кеннеди аналитика EWI:

Треугольник, кажется, отражает баланс сил, вызывая боковое движение, которое обычно связано с уменьшением объема и волатильности. Шаблон треугольника содержит пять перекрывающихся волн ...

Один из различных типов треугольников — это сходящийся треугольник, который вы можете увидеть на графике Invesco Solar ETF перспективы глобального рынка в апреле 2019 года. Он имеет тикер NYSE TAN. Тогда наш аналитик сказал:

( Читать дальше )

Блог им. ruh666 |Этот показатель настроения фондового рынка достиг рекордного уровня (перевод с elliottwave com)

- 15 января 2020, 15:28

- |

«Когда инвесторы считают, что рынок может идти только в одном направлении, они, вероятно, уже в позиции».

Когда мы вступили в новое десятилетие, Dow Industrials впервые превысил 29 000 — самый длинный бычий рынок на рекордных показателях.

Правильно, фондовый рынок рос почти 11 лет!

Вы можете подумать, что этот рекордный восходящий тренд заставит инвесторов быть немного осторожнее.

Но многие кварталы настроения на фондовом рынке остаются повышенными. Вот несколько примеров из финансовой прессы:

Технические оценки растянуты, но инвесторы все еще оптимистичны, результаты опроса (Barron's, 6 января)11 акций S & P 500, которые могут вырасти на 20% и более в 2020 году (Киплингер, 10 января)

Кроме того, наш только что опубликованный январский финансовый прогноз Elliott Wave показал этот график и сказал: Фондовый рынок сейчас опирается на редкую обширность бычьих ожиданий… На графике показан индикатор, отслеживаемый SentimenTrader, который только что достиг исторического максимума. 26 декабря инвесторы Rydex держали 28,17 доллара в фондах S & P 500 и NASDAQ 100 на каждый доллар в своих медвежьих аналогах. Предыдущее значение, наиболее близкое к текущему, составляло 27,3 доллара, что произошло 31 января 2018 года, за пять дней после начала [резкого падения фондового рынка].

Фондовый рынок сейчас опирается на редкую обширность бычьих ожиданий… На графике показан индикатор, отслеживаемый SentimenTrader, который только что достиг исторического максимума. 26 декабря инвесторы Rydex держали 28,17 доллара в фондах S & P 500 и NASDAQ 100 на каждый доллар в своих медвежьих аналогах. Предыдущее значение, наиболее близкое к текущему, составляло 27,3 доллара, что произошло 31 января 2018 года, за пять дней после начала [резкого падения фондового рынка].

Означает ли это, что широкий рынок готов к быстрой 10% коррекции, как это произошло в течение двухнедельного периода с конца января до начала февраля 2018 года?

( Читать дальше )

Когда мы вступили в новое десятилетие, Dow Industrials впервые превысил 29 000 — самый длинный бычий рынок на рекордных показателях.

Правильно, фондовый рынок рос почти 11 лет!

Вы можете подумать, что этот рекордный восходящий тренд заставит инвесторов быть немного осторожнее.

Но многие кварталы настроения на фондовом рынке остаются повышенными. Вот несколько примеров из финансовой прессы:

Технические оценки растянуты, но инвесторы все еще оптимистичны, результаты опроса (Barron's, 6 января)11 акций S & P 500, которые могут вырасти на 20% и более в 2020 году (Киплингер, 10 января)

Кроме того, наш только что опубликованный январский финансовый прогноз Elliott Wave показал этот график и сказал:

Фондовый рынок сейчас опирается на редкую обширность бычьих ожиданий… На графике показан индикатор, отслеживаемый SentimenTrader, который только что достиг исторического максимума. 26 декабря инвесторы Rydex держали 28,17 доллара в фондах S & P 500 и NASDAQ 100 на каждый доллар в своих медвежьих аналогах. Предыдущее значение, наиболее близкое к текущему, составляло 27,3 доллара, что произошло 31 января 2018 года, за пять дней после начала [резкого падения фондового рынка].

Фондовый рынок сейчас опирается на редкую обширность бычьих ожиданий… На графике показан индикатор, отслеживаемый SentimenTrader, который только что достиг исторического максимума. 26 декабря инвесторы Rydex держали 28,17 доллара в фондах S & P 500 и NASDAQ 100 на каждый доллар в своих медвежьих аналогах. Предыдущее значение, наиболее близкое к текущему, составляло 27,3 доллара, что произошло 31 января 2018 года, за пять дней после начала [резкого падения фондового рынка].Означает ли это, что широкий рынок готов к быстрой 10% коррекции, как это произошло в течение двухнедельного периода с конца января до начала февраля 2018 года?

( Читать дальше )

Блог им. ruh666 |Является ли конфликт между США и Ираном проблемой для акций? (перевод с elliottwave com)

- 09 января 2020, 15:18

- |

Смотрите на социальное настроение, а не на новости — распродажа должна была быть до целенаправленного убийства иранского генерала

Причина того, что 3 января в DJIA понизился на 234 пункта, была совершенно ясна финансовым СМИ.

Причина того, что 3 января в DJIA понизился на 234 пункта, была совершенно ясна финансовым СМИ.

Два примера новостей имеют смысл:

Dow собирается рухнуть после авиаудара США, убившего верховного иранского генерала (Marketwatch, 3 января)Dow больше всего падает за месяц после того, как авиаудар США по главному военному лидеру Ирана вызывает страх у инвесторов (CNBC, 3 января)

Но был ли воздушный удар настоящей причиной падения Доу?

Сроки, безусловно, подходят. Но учтите, что несколько дней назад индикаторы настроений на фондовом рынке и волновая модель Эллиотта уже предполагали, что падение фондового рынка приближается.

Давайте начнем с настроений: наше краткосрочное обновление от 23 декабря США указало, что быки доминировали в спекуляциях по опционам. Иными словами, за два дня до Рождества инвесторы выражали весьма позитивное отношение к фондовому рынку, что является противоположным показателем.

( Читать дальше )

Причина того, что 3 января в DJIA понизился на 234 пункта, была совершенно ясна финансовым СМИ.

Причина того, что 3 января в DJIA понизился на 234 пункта, была совершенно ясна финансовым СМИ.Два примера новостей имеют смысл:

Dow собирается рухнуть после авиаудара США, убившего верховного иранского генерала (Marketwatch, 3 января)Dow больше всего падает за месяц после того, как авиаудар США по главному военному лидеру Ирана вызывает страх у инвесторов (CNBC, 3 января)

Но был ли воздушный удар настоящей причиной падения Доу?

Сроки, безусловно, подходят. Но учтите, что несколько дней назад индикаторы настроений на фондовом рынке и волновая модель Эллиотта уже предполагали, что падение фондового рынка приближается.

Давайте начнем с настроений: наше краткосрочное обновление от 23 декабря США указало, что быки доминировали в спекуляциях по опционам. Иными словами, за два дня до Рождества инвесторы выражали весьма позитивное отношение к фондовому рынку, что является противоположным показателем.

( Читать дальше )

Блог им. ruh666 |NASDAQ: смотрите «трендовый канал», увидьте, что дальше (перевод с elliottwave com)

- 07 января 2020, 23:26

- |

Полезные сведения о трендовых каналах из «Волнового принципа Эллиотта»

Паттерны в ценовых графиках финансового рынка повторяются снова и снова, потому что психология инвестоов никогда не меняется.

Паттерны в ценовых графиках финансового рынка повторяются снова и снова, потому что психология инвестоов никогда не меняется.

«Отец Волнового принципа» — Ральф Нельсон Эллиотт — начал детальное изучение этих паттернов около девяноста лет назад, когда он выздоравливал от болезни.

Одно из многочисленных наблюдений Эллиотта было упомянуто в классической книге Уолл-стрит «Принцип волн Эллиотта»:

Эллиотт отметил, что параллельный трендовый канал обычно отмечает верхнюю и нижнюю границы импульсной волны, часто с поразительной точностью. Вы должны нарисовать его как можно раньше, чтобы помочь в определении волновых целей и дать подсказки для будущего развития тенденций.

Первоначальный метод каналирования для импульса требует как минимум трех опорных точек.

( Читать дальше )

Паттерны в ценовых графиках финансового рынка повторяются снова и снова, потому что психология инвестоов никогда не меняется.

Паттерны в ценовых графиках финансового рынка повторяются снова и снова, потому что психология инвестоов никогда не меняется.«Отец Волнового принципа» — Ральф Нельсон Эллиотт — начал детальное изучение этих паттернов около девяноста лет назад, когда он выздоравливал от болезни.

Одно из многочисленных наблюдений Эллиотта было упомянуто в классической книге Уолл-стрит «Принцип волн Эллиотта»:

Эллиотт отметил, что параллельный трендовый канал обычно отмечает верхнюю и нижнюю границы импульсной волны, часто с поразительной точностью. Вы должны нарисовать его как можно раньше, чтобы помочь в определении волновых целей и дать подсказки для будущего развития тенденций.

Первоначальный метод каналирования для импульса требует как минимум трех опорных точек.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс