Блог им. rfynututkm |Как стоп-лосс может увеличить риски? (и как их все-таки правильно уменьшить)

- 09 июня 2025, 11:21

- |

Рубрика «вопрос-ответ»

«Какой в ваших стратегиях заложен риск на сделку?»

Там нет понятия «риск на сделку». По крайней мере, нет риска, выраженного в процентах. Давайте посмотрим на проблему стоп-лосса честно. Там сама концепция ложная, что якобы риск можно ограничить стопом. Но давайте признаем, что бывает гэп, все самое худшее происходит там, и никакой процентный стоп — от гэпа не спасает. Стоп может быть хоть 0.5%, гэпу в 5% на это все равно. Такое ощущение, что его вообще придумали плечевые инфоцыгане, чтобы как-то успокоить паству, мол, с пятым плечом не страшно, у нас же стоп.

У меня управление риском идет через размер позиции, так надежнее и честнее. Например, на всех стратегиях автоследа (кроме одной, специально безбашенной для тех, кому надо) не более 200% от счета на валютных фьючах, это почти без плеч. На сильной волатильности сайз режется в разы, может быть и 50% от депозита.

( Читать дальше )

- комментировать

- 7.9К | ★5

- Комментарии ( 14 )

Блог им. rfynututkm |Испытание пилой, как его проходит пул трендовушек

- 23 мая 2025, 09:40

- |

Картинка про мой базовый инструмент, фьючерс на юань последний месяц. Хотя ерунда там уже два месяца. Если надо название, «Боль трендовика» подойдет. Задним числом может показаться, что там даже какой-то тренд вниз, но это задним числом, в реальности такое движение не берется, нет инструментов (если у кого-то трендовухи на таком не глохнут, то это или гении, или, что вероятнее, просто случайно повезло).

Какая тут мораль? Обращение тут в первую очередь к клиентам моего автоследа. Происходящее неприятно, но нормально. Десятки раз такие периоды были — и еще будут. Волшебного средства типа «перестать торговать тренд и начать торговать боковик» у меня нет. Если бы оно было, это был бы вечный двигатель — модель, позволяющая зарабатывать в любой фазе рынка. Боюсь, это адски сложно математически и даже невозможно физически. Как и вечный двигатель, собственно.

( Читать дальше )

Блог им. rfynututkm |Как меня угораздило в алго (беседа с издателем)

- 18 мая 2025, 12:29

- |

Минутка писательской гордости: целый настоящий издатель берет у меня интервью. Издатель причем легендарный. Всегда полагал, что в плане нонфикшн в России два ведущих издательства — «Альпина» (это которая издала мои «Деньги без дураков») и МИФ. Если кто не знал, МИФ назван по первым буквам его основателей и владельцев: Манн, Иванов и Фербер. С Михаилом Ивановым поговорили в пятницу, запись уже на его канале, если кому интересно, то вот оно t.me/mikhail_ivanov78/2221

Оговорюсь, что сейчас он уже не в МИФе, сейчасу него издательский проект«Smart Reading». С ним у меня была отдельная смешная история, но сейчас не про это, сейчас интервью.

В данном случае — интервью как с трейдером, инвестором, управляющим и вот это все. Не писателем и не блогером. Михаил сейчас тоже занят биржей, по его каналу это видно.

Некоторые вопросы я слышу сильно не первый раз, так что, боюсь, приходится повторяться. Но надеюсь и что-то новое есть. Добавлю, что когда меня спросили о доходности, речь в ответе идет о доходности по портфелям акций, по трейдингу там свое кино, обычно еще более увлекательное.

( Читать дальше )

Блог им. rfynututkm |Почему в трейдинге так важна простота? (и немного ее примеров)

- 28 апреля 2025, 10:01

- |

Проблемы в трейдинге делятся на разные группы. Есть самые первые, поджидающие новичка. Самая, блин, первая — желание заниматься каким-то еще трейдингом, кроме системного. Торговая система может быть не идеально формализована (например, в скальпинге), но она должна быть. Торговая система или смерть — это пункт первый.

Следующие проблемы, уже без приставки «блин». До тестера, повторюсь, человек уже дошел. Там его ждет проблема переподгонки — раз. Я тоже начинал с этой дичи, грешен. На истории почти любого инструмента мог нарисовать 100% годовых! Главное ж найти самый правильный индикатор и самый хитрый к нему параметр, а лучше побольше… Если разобрались с этим, дальше идет проблема сайза. Как правило, у новичка он всегда завышенный. Но довольно быстро человек понимает, что +50% к счету, и -50% не равноценные события (не говоря уж про +90% и -90% ), проигрыш и выигрыш асимметричны, и хорошо бы это учесть… Дальше идет вопрос совместимости и пропорции разных систем. Учет тех торговых рисков, что еще не было. И не торговых.

( Читать дальше )

Блог им. rfynututkm |Как хомяк меня раскусил

- 19 апреля 2025, 14:03

- |

Можно посмеяться, можно посочувствовать, а не знаю, как тут правильно. История про подписчика моего автоследа на Комоне. Подписчик недавно пишет в личку и негодует, что две сделки подряд были в минус. Спрашивает, как Комон вообще допустил меня до Комона. Я же профнепригоден. В следующем абзаце он уже спрашивает, я не заодно ли я с брокером? и не есть наша истинная цель — слить его депозит?

Кидает страшные пруфы моей негодности. Скрин его счета, там минус 1.44% в моменте. Не 14%, вот именно 1.44%. Далее риторический вопрос, случайно ли, что две сделки подряд в минус. Нет, пишет, это не случайно.

Вспоминаю, что когда-то я с такими людьми даже возился. Объяснял, что такое системный трейдинг. Что такое перевес на статистической серии. Что и пять сделок в минус подряд — нормально. В трендовой торговле, если кто не знал, прибыльных сделок вообще примерно столько же, сколько убыльных, если по количеству (и это еще считается хорошо, прибыльных может быть и меньше, что финальному профиту не помеха). Были времена, да. Сейчас на такое реакция проще: давай расстанемся, а? Отключайся, беги, спасай свой депозит, пока мы на троих с брокером и главрептилоидом его не умяли… Беги, хомяк...

( Читать дальше )

Блог им. rfynututkm |Вопросы автоследования: кому доверять и как проверять

- 10 апреля 2025, 08:56

- |

Рубрика «Вопрос-ответ»

«Возникает вопрос об самом инструменте автоследование. Можно не рискую большим капиталом наклепать стратегий на перспективу. И те какие дадут более менее хороший результат и выкатить для народа и получать комиссию. Возникает вопрос как верифицировать автора»

Многие так и делают. Поэтому совет — смотреть не только на стратегии, но и на автора. Мне, например, то, что человек говорит, обычно информативнее, чем его график. Можете присмотреться, у инфоцыган свой стиль и флер, там видно же… Видно же, когда давят на эмоции, отключают критическое мышление, и т.д.

А если смотреть на графики, смотрите на их ротацию. Если у меня те же самые стратегии, что были два года назад — это же видно. И это хорошо. Если у человека там каждый год новые названия, ну понятно. На Комоне есть такая штука, как «архив стратегий», у каждого автора. Присмотритесь. Туда обычно складывают все эпик-фейлы. Если там десятки сливов, то вопрос слива нынешних страт — вопрос скорого времени.

( Читать дальше )

Блог им. rfynututkm |Трендовушки на валюту - лучший хедж портфеля акций

- 02 апреля 2025, 12:27

- |

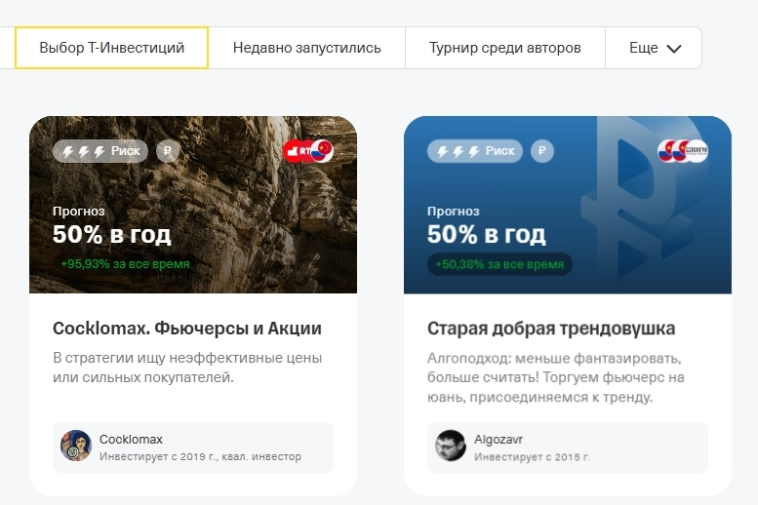

Минутка расслабления и похвальбы: Т-банк включил мою стратегию «Старая добрая трендовушка» в свой витринный дайджест «Выбор Т-инвестиций». Плановую годовую доходность в 50% стратегия взяла в первые 7 месяцев своего существования, план выполнен и перевыполнен, ура.

Напомню, что это трендовушка на фьюч юаня. Чем хороши стратегии такого типа? Тем, что они никак не коррелируют с капризами фондового рынка РФ. Вопреки мнению новичков и сторонних наблюдателей, на падении акций сложно, почти невозможно заработать. Один-два раза может повезти (и такой человек будет считать себя самым умным!), но систематические шортисты обычно не выживают в долгой игре. Это вызвано асимметрией лонгов и шортов: все-таки по своей природе фондовый рынок это растущая вещь. Эпическая битва быков и медведей — это для веселой картинки, в реальности биржевой медведь, убежденно играющий сугубо от шорта — хрупкое, ранимое животное. Быки всегда имеют статистический перевес на дистанции, почти все деньги на акциях — сделаны от лонга. Но что делать, если рынок акций, допустим, падает целый год?

( Читать дальше )

Блог им. rfynututkm |Почему брокерский счет лучше открыть до 1 апреля?

- 07 марта 2025, 10:05

- |

Важная информация, в которой до конца не уверен, но поделиться стоит. Даже сотрудник брокера, рассказавший мне, что и как — просил на него не ссылаться. Ибо все может измениться, откатиться и т.д.

Но скорее всего 1 апреля новичков на брокерских счетах ждет новая жизнь. Ужесточатся лимиты риска, то есть лимиты плеч на фонде (это мне почти все равно, и я бы их почти никому не советовал) и размер ГО на фьючерсах (а вот это важно мне и всем, кто имеет к ним отношение). Давайте опущу промежуточные части и сразу перейду к выводу: скорее всего новичок не сможет, например, подключиться на мое автоследование. Да и не только мое.

Ибо по умолчанию у человека, который открывает свой первый счет у брокера 1 апреля и позже, будет статус КНУР (клиент с начальным уровнем риска). Сейчас там есть КПУРы и КСУРы (клиенты с повышенным и стандартным риском). Как сделано мое автоследование на финамовском Комоне? Сам я КПУР и по капиталу, и по стажу, вообще квалифицированный инвестор, что еще шибче, но сейчас не об этом. Теоретически мой риск может быть максимален, типа я знаю, что творю и регулятору меня не жалко.

( Читать дальше )

Блог им. rfynututkm |Стратегии на бирже: как их проверять и кому доверять?

- 24 февраля 2025, 10:38

- |

Рубрика «вопрос-ответ».

«Александр, у меня к вам вопрос. Какой стратегии на бирже можно доверять? Типа возраст от стольки, ежегодный доход от стольки, просадка до стольки. Спасибо»

Смотря о чем стратегия. Чем дольше срок — тем лучше. В быстром трейдинге хотя бы год-два минимум, но лучше побольше. Чтобы для трендовушки, например, случился период затяжного боковика и мы увидели, как она себя там поведет.

Как-то писал, что поведение торговой системы в плохое время важнее для оценки ее качества, чем в хорошее. Ну вот скажем стратегия А в ударный год взяла 100% годовых, а стратегия Б 200%. Можно ли уверенно сказать, что Б лучше? Да вот черт его знает. Может быть, вся разница обусловлена лишь плечом: А торгует на 200% капитала, а Б на 400%.

Вообще вопрос, на сколько мы богатеем в хорошие времена — менее важен, чем вопрос, как можем обеднеть в плохие. Прибыль делается на многолетней дистанции.

( Читать дальше )

Блог им. rfynututkm |Итоги моего автоследа: все трендовушки обновили хаи

- 16 февраля 2025, 14:33

- |

Вообще, итоги по автоследованию правильнее подводить за круглые периоды. Например, за год. За полгода минимум. Раз в месяц — по мне это уже суета. Так что пока не итоги, скорее просто похвастаться, изредка можно… Все мои спекулянтские стратегии сейчас — на хаях. Некоторые на таких, что хочется показать.

Вот две самые популярные стратегии на Комоне, обе торгуют фьючерсом на юань, «Ахиллес» и «Юань в тренде»:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс