Блог им. renat_vv |Всемирная история борьбы за нефть, деньги и власть

- 13 декабря 2023, 09:56

- |

Начал читать книгу Д. Ергина про нефть «Добыча», чтобы хоть чуть-чуть разбираться в рынке нефти. Это вроде самая известная книга про нефть. И знаете, что интересно?

Самой прорывной страной по добыче нефти в промышленных масштабах, были, разумеется, США. Всё началось во второй половине XIX века. Но как вы думаете, какая страна была второй? Кто был главным конкурентом США с самого начала?

Ответ: Российская империя.

Корни нашего противоборства произрастают уже оттуда, с конца XIX века. Уже тогда мы боролись за рынки сбыта со Standard Oil, за которой стоял Рокфеллер.

Прошло 150 лет, а всё то же самое — мы по-прежнему порой сталкиваемся с США в борьбе за рынки сбыта. К примеру, США не допустили, чтобы мы построили Северный поток 2 в Германию, и вместо этого залили Европу своим газом.

Мой Telegram: Ренат Валеев

- комментировать

- ★4

- Комментарии ( 2 )

Блог им. renat_vv |Дикие движения в нефти заставили меня встряхнуть пыль с TSlab.

- 04 декабря 2023, 10:40

- |

Есть и другой момент: алгоритмы усиливают любое падение. В такой ситуации нужно суметь адаптироваться к рынку.

Подозрения о действиях CTA подтвердились, когда увидел эту статью: https://t.me/headlines_for_traders/36522. Так оно и оказалось: нефть полностью во власти алгоритмов. И раньше это было понятно, но сегодня это достигло очень больших масштабов.

В целом, конечно, решение более активно торговать нефть вместо FOREX было для меня неправильным. Как ни крути, этот рынок просто другой. Нефть — это фьючерсный организованный рынок. Видны заявки, ордера, стопы и т.п. FOREX — более децентрализованный рынок. Фьючерс на нефть — это как бы воздух… FOREX же более «насыщенный». Там такие наглые действия алгоритмов вряд ли прокатят.

( Читать дальше )

Блог им. renat_vv |Почему не растёт нефть?

- 02 ноября 2023, 11:53

- |

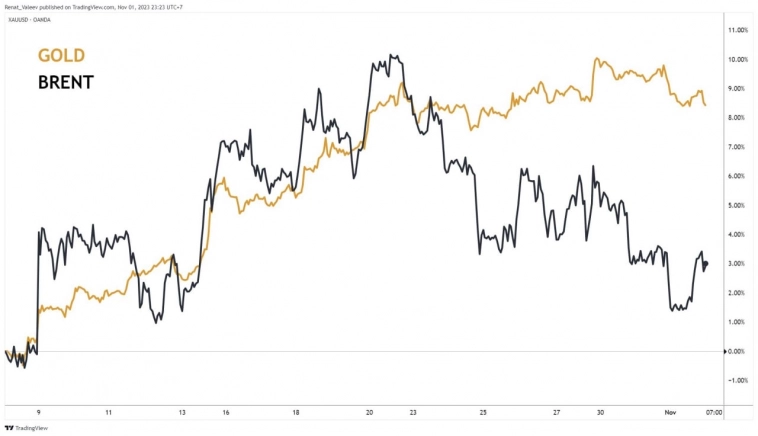

Видимо, лонг по нефти стал таким очевидным решением, что быстро стал crowded trade, т.е. сюда понабилась толпа. В таких случаях, сами знаете, что происходит. Но дело, видимо, не только в этом.

Золото тоже было очевидным решением. Но тем не менее золото, в отличие от нефти, хорошо выросло. На графике — золото и нефть с возникновения конфликта. Может быть, конфликт не может привести к росту нефти чисто фундаментально? Тоже нет. World Bank пишет, что может. Еще как. И инвестиционные банки пишут то же самое.

В таких случаях можно рассудить так:

1. С точки зрения price action нефть надо шортить. Ведь нефть не растёт даже в ответ на казалось бы очень серьезный конфликт? Так бы, пожалуй, действовал Ливермор, т.к. он опирался на price action.

2. Рынок ошибается и не учитывает в ценах возможные последствия конфликта. А значит, нефть надо покупать! И чем она ниже сейчас, тем больше её надо брать (как бы с фундаментальной точки зрения).

Заковырка в том, что обе эти теории выглядят логично. И порой мне непонятно, какой теорией руководствоваться. Если вы размышляли на эту тему, напишите в личку Telegram.

( Читать дальше )

Блог им. renat_vv |Почему упала Tesla? Взлёт Nikola. Падение NASDAQ на 10%

- 09 сентября 2020, 10:16

- |

— взлёт Nikola на 40%

— нефть: шорт

— si: вверх

— GBPUSD: шорт

( Читать дальше )

Блог им. renat_vv |Российская экономика, риторика Трампа, доллар-рубль, нефть // Обзор финансовых рынков - 08.09.2020

- 08 сентября 2020, 16:29

- |

Блог им. renat_vv |Обзор рынка 26.08.2020: нефть, штормы Марко и Лаура, Nikola, NIO, M-Video.

- 26 августа 2020, 13:39

- |

Блог им. renat_vv |Нефть и шорт CL-6.20

- 04 мая 2020, 18:14

- |

На текущем уровне риск по нефти кажется мне ассиметричным (большая вероятность большого падения).

Думаю, это хороший уровень для шорта ближайшего фьючерса CL-6.20.

Disclaimer: в свете последних событий на московской бирже, игра с нефтью крайне опасна! Действуйте на свой страх и риск!

кстати про нефть:

- Долги нефтяной отрасли США – 744 млрд. долл.

- Долги всех корпораций США – 7.9 трлн. долл.

- Рейтинг 52% долгов нефтяных компаний – ниже investment grade;

- Нефтяной сектор – это лишь 2.6% ВВП США (28% в 1980). Это мало.

- Многие компании близки к состоянию банкротства

- Exxon Mobil когда-то стоил 500 млрд. Сейчас – 139 млрд.

- Количество скважин в США упало до 465 на 45% за 5 недель

- Это близко к историческим минимумам (404 в 2016, 488 – в 1999)

- Половина перерабатывающих мощностей находится в Мексиканском заливе

- Здесь же почти половина объема всех хранилищ

- «Худшие проблемы с логистикой произойдут в мае» — пишет Standard Chartered

- «Ралли по Brent выше 25 – надо продавать» — пишет Standard Chartered

- Royal Dutch Shell – срезал дивиденды впервые со Второй мировой

- В 2020 спрос на энергию в США упал на 6% — самое большое падение за 70 лет.

- Мнучин: «Работаем над расширением хранилищ. Возможно, добавим несколько место для хранения нескольких сот миллионов баррелей»

- Стратегический резерв США имеет объем на 714 млн. баррелей. 636 – заполнено на середину апреля (т.е. 78 свободно)

- Cushing, Oklahoma (куда идут поставки от фьючерса на WTI) заполнен на 70% (остается 22.8 млн), но трейдеры говорят, всё уже забукировано.

- Другой источник: максимум вмещается 76 млн. Осталось 12.6 свободно.

- За прошлую неделю Кушинг заполнился на 3.7 млн.

- До экспирации июньского фьючерса (19 мая) с той недели – остается, выходит, еще 3 недели. 3х3.7 = 11.1 заполнится.

- Marketwatch: Кушинг заполнится к концу мая.

- Director of energy at Mizuho Securities «Кушинг заполнится в течение 3-4 недель». Общие хранилища США – в течение 14 недель.

- Трамп говорит, что скоро объявит план.

- Нефтяные компании в США сокращают добычу

- Норвегия сокращает добычу на 0.250 млн. Впервые за 18 лет.

- Предложение нефти встретится со спросом в ближайшие 2 месяца.

- Недавние данные по нефти показали, что запасы в США выросли меньше, чем ожидалось. Это сдвинуло математику на 2 недели.

- Рассматриваются другие меры хранения: контейнерные корабли (в которых хранят другие жидкости), а также хранение под землей в самих скважинах.

- Последний способ считается опасным, т.к. может испортить залежи.

- Заполняют поезда

- Trafigura: «Худшее позади»

- Китай по дешевке закупает нефть в стратегический резерв

_______________

telegram: renat_vv

Блог им. renat_vv |Нефть: размышления

- 28 апреля 2020, 23:29

- |

Нефть: размышления.

• Возможно, поторопился я с громким словом «инсайд» в предыдущем посте про нефть. Написали два профи. Говорят, тема эта давно известная и использовать её сложно (это тоже было мне понятно, но я рассчитывал на то, то заполнение формы 8K и изменение дат roll-over – явление редкое и уникальное)

• К тому же, вдруг ребалансировку (33% от всей) из ближайшего фьючерса USO фонд провёл уже вчера?

• О том, что не всё так просто говорят и сегодняшние скачки вверх во фьючерсе.

• Тезис о том, что дно по нефти будет 29 апреля, возможно, также ошибочен в условиях такого перенасыщения нефтью (хотя по технике выглядит так, что дно уже тут или близко). Американские добывающие компании уже начали складировать нефть в стратегический запас. За апрель заполнили на 1.1 млн. Общая емкость – 23 млн.

Вот еще одна причина:

• S&P Global поменяло структура индекса GSCI Commodity Index (это самый популярный сырьевой индекс) – заменила ближайший июньский контракт по нефти на июльский из-за риска обесценения до нуля.

( Читать дальше )

Блог им. renat_vv |USO oil - продолжение, или типа инсайд

- 27 апреля 2020, 20:49

- |

Инсайд по нефти.

Честно говоря, я немного в шоке от своего сегодняшнего открытия.

Помните, я рассказывал про громадный фонд United States Oil Fund (он же ETF с тикером USO)?

Так вот.

Во-первых, Bloomberg написал, что падение нефти 20 апреля произошло не из-за него. Фонд к тому времени уже переложился из майских фьючерсных контрактов в июньские еще в середине апреля (Напомню, фонд не выходит на поставку нефти, а просто перекладывается из ближних фьючерсов в дальние, т.е. делает roll-over).

Во-вторых (и это самое интересное), В ОТКРЫТОМ ДОСТУПЕ есть информация, что этот фонд сегодня (27 апреля), завтра (28 апреля) и послезавтра (29 апреля) распродаёт следующий, июньский контракт, и переходит в следующие фьючерсы.

Что в моей голове не укладывается… Если такая информация есть в открытом виде, её же будут «фронт-раннить» все спекулянты, которые умеют читать! Это же по сути инсайд!

Еще была информация, что хедж-фонды стали сейчас наращивать лонги по нефти. Логично. Хедж-фонды часто входят в рынок против таких вот потоков, т.к. можно войти с минимальными издержками, а когда поток иссякает – они двигают рынок так, что мало потом не кажется. Я знаю это, потому что когда я работал в ЦБ, против нас делали ТАКЖЕ.

( Читать дальше )

Блог им. renat_vv |Еще раз по поводу нефти

- 26 апреля 2020, 18:52

- |

Еще раз по поводу экстраординарной ситуации на российской бирже 20 апреля.

Пишу тут больше для себя, чтобы лучше разобраться в ситуации.

Моё мнение: всё-таки биржа была не права.

- До клиентов не было транслировано сообщение CME, что теперь инструмент теперь может торговаться в отрицательной зоне.

- Программное обеспечение росс. биржи, как я понял, не позволяло вести торговлю по отрицательным ценам. Именно по этой причине торги по инструменту CL были 21 апреля остановлены (а не из-за опеки о клиентах, которые могли купить и получить ещё больший убыток). Да, на ценообразование фьючерса это бы никак не повлияло, но тем не менее факт: биржа была не готова.

- Биржа допустила, что клиенты потеряли средства больше, чем ГО (гарантийное обеспечение). Если так, то зачем тогда вообще нужно ГО и для чего существует нужна биржа??? Как по мне, так это главная причина, по которой в ситуацию должен вмешаться ЦБ. ГО и служит своего рода «страховкой». С помощью ГО биржа обеспечивает надежность взаиморасчётов. Но тут – явный fuckup.

- Росс. фьючерс 20 апреля упёрся в планку на 8 долларов. Потом остановка торгов – и нате, получите: цена исполнения сразу -37 долларов. По логике, от 8 до -37 должно было быть несколько планок. Как можно делать ценой исполнения уровень, по которому не было вообще никаких сделок? Биржа говорит: всё по регламенту. ОК! Но вы тогда обеспечьте возможность нормального ценообразования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс