Блог им. maxrusanov |История про опционы, Квик и ГО

- 06 ноября 2020, 18:34

- |

Вместо вступления, у меня есть опыт работы с опционами, но они внебиржевые, и как оказалось, разница с биржевыми огромная. Делюсь своим опытом, настройками Квика ниже и заодно ненавистью к нему.

Внебиржевые опционы довольны просты с точки зрения понимания и расчетов. Например, вы решили купить опцион колл на фьючерс пару USD/RUB, премия, которую вы заплатили, в большинстве случаев будет рассчитана по споту (через пару дней, короче). Все. Это все, что вы можете потерять, и это все уже уплачено. Для такого рода деятельности используется профессиональный софт с отчетами и функционалом, о которых многие даже и не догадывались.

С этими знаниями (а значит, и уверенностью) мы открываем через брокера счет на срочном рынке и хотим стать богатыми и красивыми, как в старые добрые времена. Но в качестве инструмента нам дают это чудо вражеской отечественной «техники» под названием Квик. У него есть очевидные недостатки, как и 10 лет назад (вспомнил молодость и акции, которыми торговал), например:

- Отсутствие истории сделок (только сегодняшние видны)

- Балансовая стоимость позиции обновляется после каждого клиринга

( Читать дальше )

- комментировать

- 4.1К | ★3

- Комментарии ( 15 )

Блог им. maxrusanov |Бинарные опционы: мать их за одно место

- 14 апреля 2016, 17:36

- |

Пост исключительно в образовательных целях. Не проплачен. Всё честно.

Много раз мы слышали про ужас бинарных опционов. Только ленивый нас ими не напугал: конторы таким сервисом закрывают, клиентов кидают, риски непредсказуемые и т.д.

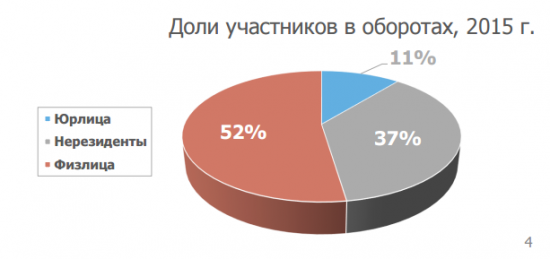

В общем, покажу на своем примере, как они выглядят. Мой пример — это внебиржевой рынок. Ваша задача будет перенести эти знания на нашу биржу, уверен, что 52% физиков от общего количества участников сможет это :)

Но сначала разберемся, что такое бинарный опцион. Если «отталкиваться» от покупки европейского колл опциона, то заплатив за такой опцион премию, мы либо получаем прибыль в размере разницы между рыночной ценой на момент экспирации и страйком на вашей сделке, либо 0.

В случае покупки бинарного европейского колл опциона, ситуация несколько похожа, но прибылью будет фиксированная сумма, которая заранее оговорена, т.е. является параметром сделки, как и страйк, например, либо 0.

Вот пример гоп-стоп-трейдинг-платформы для такого вида опционов:

( Читать дальше )

Блог им. maxrusanov |МОК-2: что я видел и запомнил

- 11 апреля 2016, 22:53

- |

Disclaimer: как было сказано в одном из выпусков Клуба Комедий: «вынужден признаться, я не очень хороший человек». Имея это в виду, можно читать все, что ниже :)

Кирилл Пестов (Московская биржа): статистика срочного рынка Московской биржи

Кирилл там о чем-то с гордостью рассказывал, типа больше счетов в кризис и т.д. На мой взгляд, этот кусок слайда ниже говорит о том, что биржа — шарашкина контора, не лучше тех же контор с бинарными опционами, о которых расскажу завтра (специально для сыкунов будет страшный рассказ). Больше половины участников-недотрейдеров при отсутствии нормальных маркет-мейкеров (нормальные — это уровня ВТБ Капитала). Открыли глаза прям.

Илья Коровин: продажа волатильности

После этой презентации Ильи Коровина вспомнилась одна из первых историй Гнома про перекладывание путов при падающем рынке. Кульминация истории где-то тут. В общем, в своей презентации Илья рассказывал про что-то похожее при продаже волатильности, вернее, как управлять (произнести это слово 5 раз) рисками, когда рынок «поджимает» ваши страйки, при помощи вот этих стратегий. Это прям какой-то… (нельзя ж здесь материться, да?)

( Читать дальше )

Блог им. maxrusanov |Ну где вы профи? Гамма! - Ответ

- 03 марта 2016, 11:05

- |

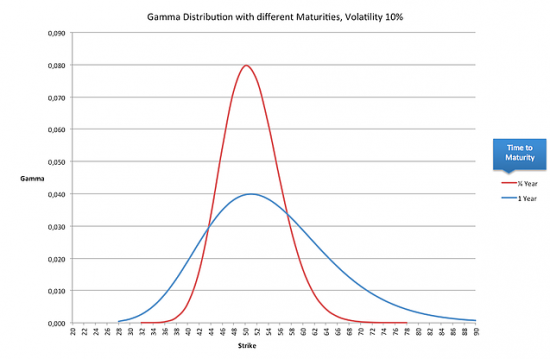

Решение для первого вопроса

На картинке ниже, гамма для опциона «около денег» обратно пропорциональна корню квадратному времени до экспирации. Т.е. если до истечения опциона в 4 раза больше времени, то гамма уменьшиться только наполовину. В нашем примере гамма для страйка 50 равна 0.08, когда до экспирации квартал. Когда до экспирации один год (4 квартала, Карл), гамма будет в два раза меньше, а именно 0.04.

Если мы купили краткосрочный опцион и продали два долгосрочных, оба «около денег», у нас должна быть почти нулевая гамма по стратегии для случая, когда долгосрочный опцион в 4 раза длиннее краткосрочного (в два раза меньше гамма, но номинал-то двойной).

А теперь наш пример. Первый (кратскосрочный) опцион был «длиной» 112 дней. И долгосрочный — 235 (т.е. на 123 дня длиннее). Или так Т2 = Т1 + 123. Первый вопрос был: за сколько дней до экспирации первого опциона у нас будет гамма близкая к нулю по всей стратегии?

Имеем T2 = T1 + 123 (из условия) и T2 = 4 * T1 (из вопроса). Система уравнений. Т1 = 41 и Т2 = 164, т.е. 41/164 = 1/4, что и требовалось. Ответ на первый вопрос — за 41 день до экспирации первого опциона у нас будет гамма близкая к нулю по всей стратегии.

( Читать дальше )

Блог им. maxrusanov |Ну где вы профи? Гамма!

- 02 марта 2016, 10:38

- |

1) Купил один 50 кол с волатильностью 25% и 112 дней до экспирации

2) Продал два 50 кола за такую же волатильность, но с 235 днями до экспирации

Цена базового актива 50 и остается ею до экспирации. Процентная ставка 0%. Без дивидендов.

На момент заключения сделки мы знаем, что гамма отрицательная. На экспирации первого опциона, гамма будет положительная для нашей стратегии.

Вопросы:

1) За сколько дней до экспирации первого опциона у нас будет гамма близкая к нулю по всей стратегии?

2) Раз базовый актив у нас по цене 50 все время, то волатильность, допустим, снизилась до 15%. За сколько дней до экспирации первого опциона наша гамма по стратегии около нуля?

Ответ будет завтра, если хоть один один человек ответит :))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс