Блог им. imabrain |Первичные размещения облигаций: план на неделю с 1.12 по 7.12.25 (часть 1/2)

- 01 декабря 2025, 02:52

- |

💰 АФК Система: AA-, 2 выпуска – фикс купон до ~17,7% ежемес. (YTM до ~19,2%), флоатер ΣКС+450 ежемес. (EY до 23,15%), 2,5/2 года, общий объем 3 млрд.

Оставлю за скобками кредитное качество эмитента и серийность их выпусков. Тут общего мнения быть не может, спекулятивно есть смысл ориентироваться на рынок (где АФК по-прежнему торгуется ниже своего формального рейтинга), а в холд – только верить, что too big to fail

Фикс удобно сравнить с недавним выпуском 2Р-04 RU000A10CU48, который сидит недалеко от номинала с YTM чуть выше 18%. Соответственно, новый можно считать самостоятельно интересным только в пределах купона 17,5%, дальше разница остается чисто косметическая

( Читать дальше )

- комментировать

- 1.9К | ★1

- Комментарии ( 0 )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 24.11 по 30.11.25 (часть 3/3)

- 27 ноября 2025, 05:35

- |

⛽️ Л-старт: B+, купон лесенкой 32 > 25% квартальн. (YTM 32,59%), 4 года, 500 млн.

Дебютный и тоже длинный выпуск Л-Старта БО-01 RU000A10CLZ8 собирали почти месяц, и торгуется он сейчас с YTM~34,1%. Судьба нового на этом фоне вызывает большие опасения, тем более аппетит у эмитента не убавился и объем тут сильно выше среднего

Высоким стартовым купоном в лесенке сейчас уже сложно кого-то заманить. Бумага гарантированно повисит в простыне, в ожидании дальнейшего улучшения рыночных настроений, а там – ближе к концу размещения будет видно

🚗 Камаз: AA-, 2 выпуска – фикс купон до 17,5% ежемес. (YTM до 18,98%), флоатер ΣКС+325 ежемес. (EY до 21,64%), 2 года, общий объем 3 млрд.

Последний разбор эмитента был тут, в свежую отчетность тоже лучше не смотреть, чтобы не расстраиваться. Но на статусе стратегического предприятия ехать вполне себе можно, явной премии за сложное финансовое положение рынок с Камаза пока не требует

Фикс выглядит очень даже интересно, поскольку собственные выпуски близкой дюрации БО-П15 RU000A10BU31 и БО-П16 RU000A10CQ77 торгуются сейчас с YTM~16,5% (стартовый ориентир, конечно, укатают, но запас тут приличный). Флоатер чуть менее интересно, но тоже с премией к своему БО-П17 RU000A10CQ93 (EY~20,7%)

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 24.11 по 30.11.25 (часть 2/3)

- 25 ноября 2025, 15:38

- |

🚗 Соби-Лизинг: BB, флоатер КС+700 ежемес. (EY 26,21%), 3 года, 73 млн.

Микро-выпуск, который продолжает идею летних 1Р-06 RU000A10BT00 (флоатер с аналогичной структурой) и 1Р-07 RU000A10C8B2 (фикс-лесенка). Оба ничем примечательны не были, долго висели в простыне (седьмой – до сих пор там), но худо-бедно чего-то там по крупицам насобирали. Не знаю, кому и почему такая идея нравится, мне она не близка, и сам эмитент по-прежнему выглядит не слишком привлекательно. Поэтому тут не участвую

📱 реСтор: A-, купон до 20% ежемес. (YTM до 21,94%), 2 года, 1 млрд.

Эмитент опирается на рейтинг материнского холдинга ReStore Retail Group, который пытается торговать ушедшими и не совсем ушедшими из РФ брендами. Кроме Эппла у них есть «Мир Кубиков» (Лего и аналоги), сети магазинов одежды Hiker (North Face), Street Beat (мультибредовый) и несколько других направлений

Собственной свежей отчетности у реСтора нет, у группы тоже – остается ориентироваться на рейтинг от АКРА, которая смотрит на этот бизнес более-менее позитивно. А вот Эксперт РА смотрел чуть менее позитивно и держал им BBB+, за что в итоге лишился контракта в 2024 году

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 24.11 по 30.11.25 (часть 1/3)

- 24 ноября 2025, 13:34

- |

🛒 Магнит: AAA, флоатер ΣКС+160 ежемес. (EY 19,68%), 2,2 года, 10 млрд.

По стартовым параметрам – почти дубль недавнего RU000A10DDU4, только чуть более длинный. И приземлится, вероятно, там же. Как и абсолютное большинство флоатеров верхнего грейда – бумага вполне подходящая для тех, кто хочет пристроить сюда сумму в 8-9 знаков до погашения, но абсолютно бесполезная для остальных

🚙 Балтийский лизинг: AA-, купон до 19% ежемес. (YTM до 20,75%), 3 года, 3 млрд.

Один из главных серийников нашего бондового рынка. Который последнее время не в особом почете из-за общего сложного состояния сектора, но в большей степени – из-за налоговых сложностей в хозяйстве у Жарницкого, куда входит и БалтЛиз

Вряд ли это грозит немедленным дефолтом, да и по части собственного финансового положения у эмитента всё пока хоть и не идеально, но вполне приемлемо. Однако, групповые сложности в теории могут потянуть за собой смену собственников и прочие корпоративные события, на фоне которых котировки обычно ведут себя крайне нервно

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 17.11 по 23.11.25 (часть 3/3)

- 19 ноября 2025, 00:39

- |

🚙 ПР-Лизинг USD: BBB+, купон до 14% ежемес. (YTM до 14,94%), 2,7 года, 20 млн.

Про дела у эмитента писал в августе, перед сбором рублевого выпуска. Далеко не самая благополучная ЛК, и я бы сейчас относился к ней строго через призму рейтинга материнской Симпл Солюшнс (BBB- от АКРА/Эксперт РА). Тем более, часть денег, привлекаемых на ПР-Лиз, уходит именно маме

Рынок мыслит плюс-минус аналогично, бумаги эмитента делят «почетный» топ доходностей по своей группе с Коксом и явно выпадают из общей массы BBB+

Сам выпуск меня тоже несколько смущает. Занимать в валюте для компании с рублевой выручкой – выглядит неким прыжком веры, попыткой получить от рынка низкую ставку любой ценой. Даже при гипотетическом росте курса ближе к 100 – стоимость обслуживания останется для ПР-Лиза ниже, чем то, на что они могут рассчитывать в рублях. А что там будет к погашению – еще дожить надо (надеюсь, так или иначе оно будет захеджировано)

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 17.11 по 23.11.25 (часть 2/3)

- 18 ноября 2025, 00:35

- |

🏠 Эталон-Финанс: A-, купон до 20,5% ежемес. (YTM до 22,54%), 2 года, 1,5 млрд.

Эталон отличается сейчас от большинства публичных компаний сектора тем, что продолжает активно вкладываться в новую стройку и привлекать под нее новые объемы ПФ. Тем и живет, наращивая долговую нагрузку (именно через дешевое ПФ, а не через дорогой корпоративный долг) в надежде, что кризисный период в отрасли постепенно рассосется

Пока на вид – получается, операционка за 3 квартал довольно бодрая, с плюсом по объему реализации (научились обходиться без ипотеки) и рекордными продажами в деньгах за счет наращивания доли дорогих сегментов. Стратегия в любом случае выглядит гусарской, поэтому считаю, что премия «за сектор» тут должна присутствовать в полном объеме

Но рынок с этим, похоже, что не согласен: ближайший по дюрации выпуск Эталона 2Р-03 RU000A10BAP4 торгуется с YTM~18,5%, что весьма дорого не только по меркам застроев, но и по всему пулу A-. Новая бумага стартует с большим запасом, и по группе уступает сейчас только опальной Бруснике. На прошлой неделе она была лидером предварительных сборов в Тиньке (в два раза обгоняя Инарктику), что тоже говорит о повышенном интересе розницы к новом выпуску

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 17.11 по 23.11.25 (часть 1/3)

- 17 ноября 2025, 11:08

- |

💰 ДельтаЛизинг: AA-, купон до 17,25% ежемес. (YTM до 18,68%), 3 года, 5 млрд.

Вводная информация по эмитенту тут. Как и свежий Адванстрак, ДельтаЛизинг относится к сравнительно благополучной доле ЛК, которые по тем или иным причинам не вели активной деятельности в 2023-24 году (конкретно Дельта – из-за простоя на фоне смены собственника)

В результате компания пребывает в очень комфортной позиции по части кредитоспособности позиции (Долг/Капитал 1.5х, ЧИЛ/ЧД 1.6х по итогам 9 мес 2025), и с портфелем качеством получше среднего

Что не гарантирует дальнейших успехов. К тому же компания не скрывает планов по выводу части свободного капитала через дивиденды, поэтому на полный горизонт обращения бумаги прогнозы сейчас делать нельзя. Но в моменте выглядит очень даже привлекательно. И сверху – свежая +1 ступенька рейтинга от Эксперт РА

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 3/3)

- 12 ноября 2025, 19:41

- |

🇷🇺 Новосибирская область: AA, купон до ~16,4% квартальн. (YTM до ~17,4%), 3,9 года, 10 млрд.

Самый рейтинговый субфед из числа тех, кто делал активность на долговом рынке в последние пару лет (выше только Башкортостан, общее мнение про кредитные рейтинги субфедов тут)

Стартовые YTM/купон выглядят скромно, но тут стоит смотреть на собстенные старые выпуски эмитента: самый дешевый из них в моменте 34024 RU000A1099S4 (тот, где вшита специфическая лесенка купона) торгуется с YTM~16,3%

Отсюда новая бумага выглядит очень даже привлекательно, и некоторый запас на снижение тоже есть. Чуть портит всё квартальный купон, но не слишком сильно. Два важных момента:

- Общая длина почти 4 года, но с 3-го начнется довольно бодрая амортизация, итоговая дюрация составит ~2,4 (что все еще вполне приемлемо)

- Новосиб любит баловаться допразмещениями, кто будет брать бумагу спекулятивно – стоит об этом помнить и особо долго тут не засиживаться

( Читать дальше )

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 2/3)

- 11 ноября 2025, 11:46

- |

💰 СФО ТБ-5 / Т-Кредитный поток 3.0: ААА (ru.sf), купон до 17,5% ежемес. (YTM до 18,95%), 2,1 года, 12 млрд.

Третья по счету секьюритизация кредитов, выданных Т-Банком. У нового выпуска два ключевых отличия от предыдущих:

- Обеспечением выступают не потребительские кредиты, а портфель кредитных карт. Платежная дисциплина по ним в среднем хуже, чем по потребительским кредитам. Поэтому сравнивать его со свежими «потребительскими» СФО не совсем корректно. В теории, для структурной сделки это не настолько значимый фактор, но будет интересно посмотреть на то, как его оценит в итоге рынок

- Револьверный период, в течение которого СФО продолжит выкупать в пул новые кредиты вместо выбывающих, а выпуск не будет амортизироваться, – составит 2,1 года. Это преимущество относительно ТБ-4 RU000A10CFK2, Сплит Финанса ПВ-1 RU000A10C3F4 и Альфа Фабрики ПК-1 RU000A10CKS5.

( Читать дальше )

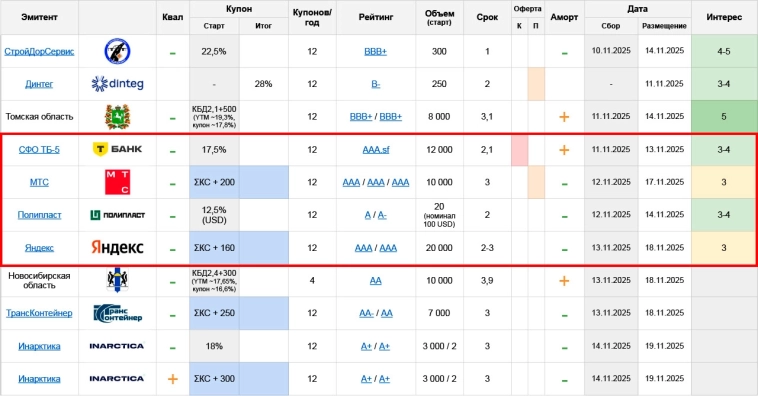

Блог им. imabrain |Первичные размещения облигаций: план на неделю с 10.11 по 16.11.25 (часть 1/3)

- 10 ноября 2025, 12:58

- |

🚧 СтройДорСервис: BBB+, купон до 22,5% ежемес. (YTM до 24,98%), 1 год, 300 млн.

Дебют. Компания занимается строительством, ремонтом и содержанием автомобильных дорог а Хабаровском и Приморском крае, а также ЕАО. Работает на госконтрактах

Полку ГЧП-эмитеннтов прибыло. Я не уверен, что для этой категории есть смысл смотреть в промежуточную отчетность (т.к. существенная часть финансовых движений здесь проходит в 4 квартале, а у нас есть только РСБУ за 9 месяцев, при этом конкретно по СДС много денег за прошлый год пришло с задержкой, в 1 квартале 2025, что тоже чуть осложняет анализ)

И не уверен, что РСБУ в их случае в достаточной мере показателен, т.к. в группе есть еще 2 дочки, и есть неформальные связи через основного акционера, по которым гоняются займы и поручительства

То, что есть – выглядит вполне приемлемо на свой рейтинг и более того, вполне тянет на нижнюю часть A-грейда. Но мы помним, что дополнительные риски ГЧП лежат, помимо финансовой, еще и в административной / политической / юридической плоскостях

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс