Блог им. ilyaalex |Разрушители легенд. Операция "Дивергент" Часть 2

- 27 февраля 2016, 10:39

- |

Итак, мы продолжаем смотреть дивергенции.

Вчера мы смотрели: «слабость» отдельных бумаг при росте рынка и «стойкость» при падении - http://smart-lab.ru/blog/313135.php

Сегодня смотрим «лучше рынка» при росте и «хуже» при падении.

Смотрим движение от закрытия сегодняшнего до закрытия следующего дня

( Читать дальше )

- комментировать

- 230 | ★16

- Комментарии ( 3 )

Блог им. ilyaalex |Разрушители легенд. Операция "Дивергент".

- 26 февраля 2016, 18:05

- |

Итак, продолжаем наши исследования.

Сегодня мы поговорим о дивергенции. В общем смысле, дивергенция — это расхождение/несоответствие.

Как правило говорят о расхождении между показателем индикатора и ценой. Например, индикатор показывает рост, а цена падает или наоборот индикатор показывает падение, а цена растет.

Мы решили рассмотреть данное понятие в контексте бумаги и индекса, а именно проверить «слабость» отдельных бумаг при росте рынка и «стойкость» при падении.

Базовый вопрос №1: Если ММВБ закрылся в +, что получим если купим бумаги следующих компаний на открытии следующего дня и продадим на закрытии:

(красным штрихом на графике изображена медиана)

Газпром

Медиана: -0.06784, Среднее: -0.02093

Сбербанк

Медиана: -0.12740, Среднее: 0.02337

ВТБ

Медиана: -0.101700, Среднее: -0.009709

Вывод: Покупка бумаг на следующий день каждый раз, после того как ММВБ закрылся в + ничего нам не дает.

( Читать дальше )

Блог им. ilyaalex |Разрушители легенд. "Ударный день", Продолжение

- 22 февраля 2016, 15:24

- |

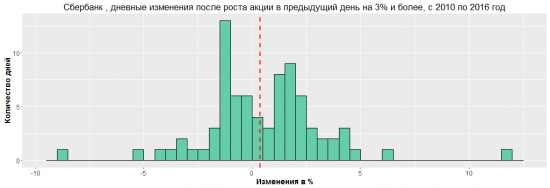

Продолжаем предыдущее исследование. Смотрим как ведут себя акции при большом движении, а точнее при дневном движении на 3%.

Выясним, что лучше:

открывать позиции по ценам закрытия в этот же день или покупать на открытии следующего дня?

Исходные данные: 2010 — 2016 год.

Анализируемые акции: Газпром, Сбербанк, ВТБ

Для начала немного статистики за исследуемый период:

- Газпром, дневные изменения, % — среднее: -0.03791, медиана:-0.08725

- Сбербанк, дневные изменения, % — среднее: -0.005623, медиана: -0.047940

- ВТБ, дневные изменения, % — среднее: -0.01411, медиана: -0.09596

Таким образом, в среднем, покупая выбранные бумаги на открытии и продавая их на закрытии, Вы теряете деньги.

Покупая акции на закрытии в день, когда произошло движение на 3% и удерживая их до закрытия следующего дня, мы получим следующие результаты (красным штрихом на графике обозначена медиана):

( Читать дальше )

Блог им. ilyaalex |Разрушители легенд. "Ударный день"

- 20 февраля 2016, 13:22

- |

У Александра Резвякова есть концепция «ударного дня». Если сильно обобщить, то это день с сильным движением в направлении тренда.

Так как определение тренда сильно зависит от таймфрейма, мы решили посмотреть, что происходит с бумагами на следующий день после дневных изменений на 3 и более %.

Тесты за 2010 — 2016 год. (красным штрихом на графике обозначена медиана).

Сбербанк

Рост на 3 и более %

( Читать дальше )

Блог им. ilyaalex |Разрушители легенд. Падение цен на нефть. Часть 2.

- 14 февраля 2016, 13:29

- |

Продолжаем наши исследования, после прошедшего поста попросили посмотреть не просто ММВБ, а конкретные бумаги.

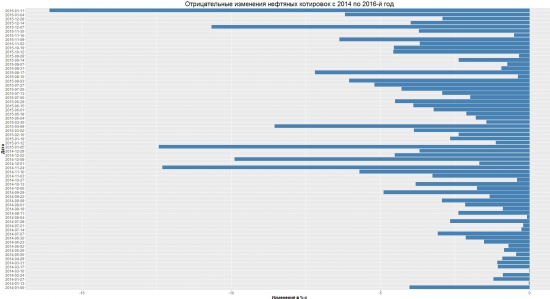

Напомню условия: Смотрим как ведут себя бумаги, в неделю, следующую за падением нефти. Есть ли там какая-то закономерность.

Вводные данные:

ТаймФрейм — неделя.

2014 — 2016 год.

График падения нефти по неделям:

( Читать дальше )

Блог им. ilyaalex |Разрушители легенд. Падение цен на нефть.

- 13 февраля 2016, 14:02

- |

На фондовом рынке существует множество стереотипов. Один из них — цены на нефть. Есть трейдеры, которые после падения цен на нефть пишут в блогах угрожающие посты: «Шеф, фсе пропало...». Есть также те, кто считает, что если что-то упало, то обязательно должен быть отскок или возврат к среднему.

Берем данные: недельные по нефти, выбираем те, которые закрылись в минус.

Можно построить вот такой вот график:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс