Новости рынков |Возможная сделка между Лентой и O'KEY выглядит выгодной для обеих компаний — Альфа Инвестиции

- 27 августа 2025, 16:40

- |

Котировки O'KEY сегодня взлетели на 12%: гипермаркеты ретейлера может выкупить Лента.

Что известно о сделке

Она находится в стадии необязывающего предложения (Non-Binding Offer, NBO). Его используют, когда условия ещё обсуждаются. Эксперты рынка оценивают покупку в 40–55 млрд рублей.

Ранее O'KEY говорил о намерении разделить бизнес: продать гипермаркеты менеджменту и развивать сеть дискаунтеров «ДА!». А Лента рассматривала покупку гипермаркетов Магнита. Значит, компания изучает разные варианты роста бизнеса.

Что думают аналитики

У O'KEY сейчас 77 гипермаркетов, которые отстают по эффективности от Ленты. Сопоставимые продажи в первом полугодии ушли в минус. EBITDA в 2024 году составила 13,4 млрд рублей, а маржинальность — 9,1%.

Если исходить из оценки EV/EBITDA в 2,6–3х, покупка обойдётся Ленте в 35–40 млрд рублей. Фактические расходы могут отличаться из-за чистого долга на балансе приобретаемых магазинов.

Сделка выглядит выгодной для обеих компаний, считают аналитики Альфа-Инвестиций

( Читать дальше )

- комментировать

- 275

- Комментарии ( 0 )

Новости рынков |Пока не считаем расписки О'КЕЙ интересными. С одной стороны, темпы роста выручки выше чем в первом квартале, с другой стороны, усиливается падение трафика, причем даже в дискаунтерах - ПСБ

- 01 августа 2025, 16:40

- |

О'КЕЙ раскрыл операционные результаты за II кв. 2025 г.

Ключевые показатели:

• Чистая розничная выручка: 54,9 млрд руб. (+4,9% г/г);

• Гипермаркеты: 34,2 млрд руб. (+1% г/г)

• Дискаунтеры «ДА!»: 20,7 млрд руб. (+12,2% г/г).

Рост достигнут за счет увеличения выручки (в дискаунтерах +9,9% г/г, в гипермаркетах +1% г/г) и среднего чека по сопоставимым магазинам (в дискаунтерах +11,5% г/г, в гипермаркетах +6,4% г/г), а также наращивания торговой площади (только по дискаунтерам). Однако трафик сократился – в гипермаркетах на 5,1% г/г, в дискаунтерах – на 1,4% г/г.

Результаты сдержанные. С одной стороны, темпы роста выручки выше чем в первом квартале, с другой стороны, усиливается падение трафика, причем даже в дискаунтерах. Пока не считаем расписки интересными, в том числе напоминаем, что пока они доступны только квалифицированным инвесторам. Решение о редомициляции из Люксембурга в РФ было одобрено акционерами в марте, ждем новой информации по срокам.

( Читать дальше )

Новости рынков |Придерживаемся нейтральной позиции по инвестициям в бумаги Окей. По-прежнему считаем, что среди ретейлеров акции Х5 остаются более привлекательными - Market Power

- 01 апреля 2025, 16:38

- |

Продуктовый ретейлер отчитался по МСФО за прошлый год

Результаты:

— выручка: ₽219,4 млрд (+5,5%);

— EBITDA: ₽20,5 млрд (+20%);

— чистая прибыль: ₽2 млрд (против убытка в ₽2,9 млрд за 2023 г.).

Выручка растет за счет увеличения розничной LfL-выручки, причем как гипермаркетов, так и дискаунтеров.

Компания сумела оптимизировать свои операционные расходы и поэтому, учитывая растущую выручку, продемонстрировала хороший рост EBITDA. Как следствие – снизилось и соотношение чистый долг/EBITDA. Также на этот показатель повлияли рост объема денежных средств и сокращение арендных обязательств.

Казалось бы: ретейлер объявил о планах по редомициляции, значит, риски снизились. Отчасти.

Компания пока не дала подробной информации по переезду, его параметры еще не определены. Сейчас не понятно, как именно это произойдет и будет ли Окей в итоге платить дивиденды.

Исходя из этого, мы нейтрально смотрим на перспективу инвестирования в бумаги Окей. Все еще считаем, что среди ретейлеров есть кандидаты поинтереснее. Например, Х5.

( Читать дальше )

Новости рынков |Продуктовый ритейл: Итоги 2023 г. и перспективы на 2024 г. - ПСБ

- 24 июня 2024, 15:28

- |

Почти все торговые сети уходят от гипермаркетов и супермаркетов – формат замещается доставкой, исключение составляет О’КЕЙ, сделавший ставку на развитие супермаркетов-даскаунтеров. Лидером по количеству крупноформатных магазинов в 2023 году стала группа Х5 (972 супермаркета), отказавшаяся от формата гипермаркетов еще в 2022 году, далее следует Лента (507) и Магнит (489), а затем О’КЕЙ (297). Все торговые сети получили двузначные темпы роста онлайн-выручки, формат все более востребован. Х5 активнее всего (+76% г/г, 4,3% выручки) развивает онлайн-продажи благодаря хорошей маркетинговой стратегии и расширению сети дарксторов, также позитивной динамике способствует внедрение формата «темных кухонь» и, соответственно, доставки готовой еды.

( Читать дальше )

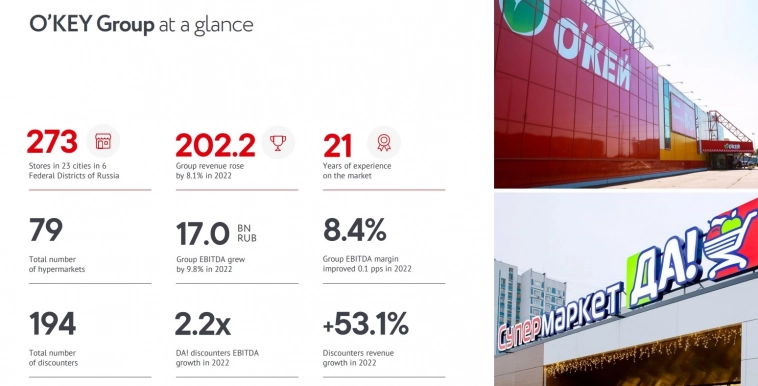

Новости рынков |Общая выручка O’KEY в 2022 году увеличилась на 8,1%, до 202,2 млрд рублей

- 18 апреля 2023, 10:23

- |

Общая выручка Группы увеличилась на 8,1% в годовом выражении до 202,2 млрд рублей. Валовая прибыль Группы выросла на 11,1% до 46,8 млрд рублей, а валовая маржа увеличилась на 0,7 п. п. в годовом выражении до 23,2%. Показатель EBITDA Группы вырос на 9,8% в годовом выражении до 17,0 млрд рублей, при этом рентабельность по EBITDA увеличилась на 0,1 п. п. и составила 8,4%.

Показатель EBITDA дискаунтеров «ДА!» вырос в 2,2 раза в годовом выражении и достиг 3,6 млрд рублей, а рентабельность по EBITDA составила 6,8%.

Операционная прибыль Группы выросла на 15,2% в годовом выражении до 5,8 млрд рублей. Чистая прибыль Группы увеличилась на 16,2% в годовом выражении и составила 242 млн рублей.

www.okeygroup.lu/upload/IFRS_FY_2022_RUS_final.pdf

Новости рынков |СберМаркет и О'Кей договорились о стратегическом партнерстве в e-commerce

- 30 марта 2023, 11:37

- |

Ритейлер «О'Кей» и сервис доставки продуктов «СберМаркет» заключили партнерское соглашение на семь лет о реализации проектов в сфере e-commerce.

«СберМаркет» доставляет продукты ритейлера с 2020 года. Сейчас доставка доступна из 55 гипермаркетов сети в 21 городе России. Партнерство, в частности, предполагает расширение географии доставки во все города, где присутствует «О'Кей».

www.interfax.ru/business/893603

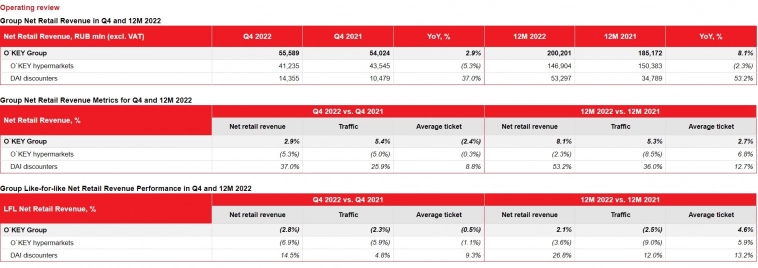

Новости рынков |Окей в IV квартале увеличил выручку на 2,9%

- 31 января 2023, 09:58

- |

Окей в IV квартале 2022 года увеличил чистую розничную выручку на 2,9% по сравнению с показателем за IV квартал 2021 года, до 55,6 млрд рублей.

Выручка гипермаркетов «О`Кей» — основного формата ритейлера — в октябре-декабре сократилась на 5,3%, до 41,2 млрд рублей. Выручка дискаунтеров «Да!» в отчетном периоде выросла на 37%, до 14,4 млрд рублей.

www.e-disclosure.ru/portal/event.aspx?EventId=TJSnw4gYyEejBFsBmXJAww-B-B&attempt=1

irpages2.eqs.com/websites/okeyup/English/1100/news-tool---rns---eqs-group.html?newsID=2435247&company=

Новости рынков |Ритейлеры РФ пережили худший квартал по динамике LfL-продаж - INFOLine

- 02 ноября 2022, 15:52

- |

Прошедший квартал (июль-сентябрь) оказался худшим для российских ритейлеров с точки зрения сопоставимых продаж, которые сильно отстали от продовольственной инфляции, считают в аналитической компании INFOLine. При этом в IV квартале ситуация может ухудшиться, опасаются аналитики.

«Поквартальная динамика сопоставимых продаж лидеров FMCG-рынка тревожит — III квартал 2022 года по показателю LfL стал худшим для розничной торговли за всю современную историю», — считает генеральный директор INFOLine Иван Федяков, процитированный в сообщении аналитической компании.

Так, по его словам, в III квартале рост сопоставимых продаж даже у лидеров продовольственной розницы не просто отставал от продуктовой инфляции, а находился существенно ниже ее уровня: при 15-20-процентной инфляции в сегменте потребительских товаров LfL-продажи магазинов «Перекресток» (принадлежит X5 Retail Group) выросли всего на 6,3%, малых форматов ритейлера «Лента» — сократились на 6,8%. Отрицательной оказалась и динамика LfL-продаж гипермаркетов «О'Кей» (-3,3%). Даже в дискаунтерах Fix Price наблюдалось существенное снижение трафика и физического объема продаж, отметил аналитик.

Новости рынков |Ритейлеры просят снять пошлины с импортных овощей и фруктов — Коммерсант

- 03 октября 2022, 08:09

- |

Из-за кризиса в экономике торговые сети пытаются добиться снижения стоимости импорта ряда продуктов. Ассоциация компаний розничной торговли (АКОРТ) просит Минсельхоз поддержать обнуление пошлин на ввоз некоторых овощей, фруктов, морепродуктов, орехов, кофе и других позиций. Эксперты считают, что мера может сдержать инфляцию. Но российские производители опасаются, что льготный импорт нанесет ущерб их бизнесу.

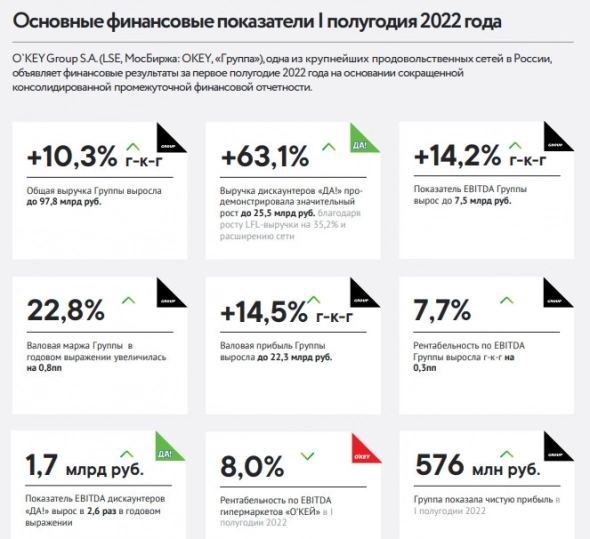

Новости рынков |Чистая прибыль "О`Кей" по МСФО в I полугодии выросла в 3,8 раза

- 15 сентября 2022, 10:12

- |

Чистая прибыль ГК «О`Кей» по международным стандартам финансовой отчетности (МСФО) в I полугодии 2022 года выросла в 3,8 раза по сравнению с аналогичным периодом годом ранее, до 0,576 млрд рублей.

Показатель EBITDA группы вырос на 14,2% в годовом выражении, до 7,5 млрд рублей, при этом рентабельность по EBITDA увеличилась на 0,3 п. п. и составила 7,7%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс