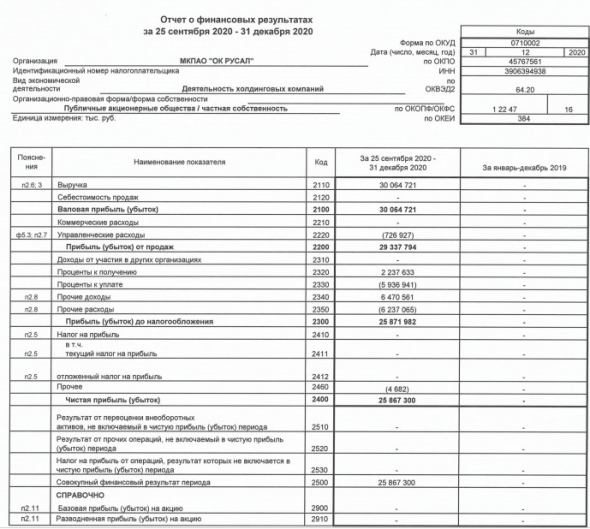

Новости рынков |Прибыль ОК РУСАЛ 20 г РСБУ составила ₽25,9 млрд

- 05 апреля 2021, 19:10

- |

- комментировать

- Комментарии ( 0 )

Новости рынков |Русалу не понравилось предложение Интерроса по изменению дивидендной политики Норникеля

- 02 апреля 2021, 10:55

- |

Заместитель гендиректора Русала и член совета директоров «Норникеля» Максим Полетаев:

За последние годы уровень освоения инвестпрограммы «Норникелем» не превышал 75%, поэтому такой прямой связи между объемом выплачиваемых дивидендов и необходимостью увеличить свои траты, как это представляет «Интеррос», нет

Сейчас распределение дивидендов из свободного денежного потока — доминирующая практика в отрасли — член совета директоров «Норникеля» Алексей Башкиров, представляющий интересы «Интерроса»:

Ни у одной другой metals&mining компании ни в России, ни в отрасли в целом нет дивидендной политики в таком объеме, как у «Норникеля», это неправильно

Башкиров рассказал, что в акционерном соглашении «прописаны другие правила». Но на последнем совете директоров стороны договорились, что менеджмент сделает еще дополнительные расчеты и акционеры их обсудят. По мнению Башкирова, для «Норникеля» более правильно

не раздавать сразу деньги» акционерам, а вкладывать их в бизнес и уже остаток — распределять.

Компания должна реинвестировать и расти, к тому же у нее есть ряд вызовов, которые требуют инвестиций, — экология и перевооружение (модернизация производства)

Велес Капитала считает, что в случае изменения дивидендной политики в соответствии с предложениями «Интерроса» Русал по итогам 2021 года недополучит как минимум около $1 млрд, так как в этом году ожидается низкий показатель свободного денежного потока «Норникеля».

Полетаев:

Рынок каждый раз четко реагирует на негативные заявления наших партнеров о судьбе соглашения снижением котировок «Норникеля», что противоречит интересам компании и всех миноритариев, которых мы также представляем

Мы видим решение в повышении в первую очередь эффективности реализации «Норникелем» инвестпрограммы и качества управления проектами

По его словам, доля дивидендов от «Норникеля» занимает «заметную часть» в планировании Русала и компания хочет, чтобы это было предсказуемым процессом и не зависело от «неэффективного управления».

Мы готовы обсуждать с партнерами любые предложения, которые имеют под собой четкие аргументированные обоснования, — желательно в формате, предусмотренном акционерным соглашением. Мы руководствуемся исключительно интересами компании, задача «сохранить лицо» — это не про бизнес

источник

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 30 марта 2021, 08:21

- |

Агрессию снимают с торгов. Мосбиржа ограничит заявки на иностранные бумаги

Московская биржа усиливает защиту розничных инвесторов при торговле иностранными ценными бумагами через механизм ограничений агрессивности заявок. С 1 апреля она снизит предельный размер отклонения цен при исполнении рыночных заявок с 3% до 1% по аналогии с ограничением по российским акциям, входящим в основной индекс биржи. Это решение принято с учетом предложений Банка России по снижению агрессивности торгов и на фоне роста интереса к иностранным акциям на бирже.

https://www.kommersant.ru/doc/4751138

Нерезиденты не задерживаются в ОФЗ. Объем продаж гособлигаций стал максимальным за 12 месяцев

Международные инвесторы за минувшую неделю вывели из российских суверенных рублевых облигаций максимальный объем средств за последний год. Чистые продажи нерезидентов в ОФЗ превысили 64 млрд руб., с конца февраля они вывели из российских госбумаг свыше 140 млрд руб. Интерес иностранцев к ОФЗ падает наряду с суверенными бумагами других развивающихся стран из-за кризиса в Турции, а также рисков расширения санкций и ужесточения денежной политики ЦБ.

https://www.kommersant.ru/doc/4751182

( Читать дальше )

Новости рынков |Русал может продать Интерросу 14% в Быстринском проекте после его выделения

- 29 марта 2021, 11:05

- |

В настоящее время предполагается, что после выделения МК «Активиум» может продать целевые акции обществу с ограниченной ответственностью «Холдинговая компания Интеррос»

стоимость акций может составить приблизительно $570 миллионов.

«Русал» косвенно — через МК «Активиум» — владеет примерно 27,8% акций «Норникеля».

источник

Новости рынков |Русал поддержал выделение Быстринского проекта Норникеля в пользу всех акционеров ГМК

- 26 марта 2021, 20:48

- |

Акционеры предлагают распределить долю владения «Норникеля» в Быстринском проекте среди всех акционеров компании. «Норникель» владеет 50,01% Быстринского проекта, который включает Быстринское месторождение и Быстринский горно-обогатительный комбинат (ГОК) в Забайкальском крае.

Процесс выделения может занять около 2-х лет.

Замгендиректора Русала Максим Полетаев:

Возможное выделение Быстринского ГОКа – логичное продолжение развития этого проекта, который имеет значительный потенциал. Географическое положение, близость к одному из крупнейших рынков сбыта – Китаю, уникальная рудная база делают вариант самостоятельного будущего этого актива наиболее выгодным для всех акционеров «Норникеля», а также для рынка, который справедливо сможет оценить перспективы этого проекта

сообщение

Новости рынков |Русал не отказывается от диалога о дивидендах Норникеля с Владимиром Потаниным

- 26 марта 2021, 19:30

- |

Замглавы «Русала» Максим Полетаев, входящий в совет директоров «Норникеля»:

Наша позиция очень простая — нет необсуждаемых вопросов… Единственное, что мы хотели бы услышать больший набор аргументов. Мы не отказываемся от диалога по поводу дивидендов. Мы не говорим, что мы блокируем это решение. Или что мы не согласны с ним. Мы готовы обсуждать, и в понедельник будет совет директоров, мы готовимся, и у нас своя точка зрения

источник

Новости рынков |Русал как акционер Норникеля заинтересован в росте стоимости компании - представитель Русала

- 24 марта 2021, 14:11

- |

Мы считаем, что вопрос о пересмотре условий акционерного соглашения не может быть рассмотрен в отрыве от анализа итогов работы действующего менеджмента Норникеля. Управляющий партнер, в соответствии с соглашением, обладает всей полнотой власти и отвечает за решение всех операционных вопросов. Мы видим, что в течение последнего года Норникель столкнулся с рядом вызовов. Русал как акционер Норникеля заинтересован в росте стоимости компании, который зависит не только от выверенной стратегии, но и от качества операционного управления, что влияет и на объем дивидендных выплат

Русал реализует большое количество инвестиционных проектов в Сибирском регионе, в которые за последние годы было вложено более 6 миллиардов долларов, в значительной степени сформированных за счет дивидендов от Норникеля. Поэтому мы рассчитываем на стабильное развитие ГМК и его профессиональное управление, что даст всем акционерам возможности для долгосрочного планирования в настоящем и будущем. Поскольку между акционерами существует нормальный рабочий диалог, любая позиция относительно переговоров между сторонами должна обсуждаться именно в его рамках. Считаем, что эмоциональные заявления одной из сторон негативно отражаются на котировках акций Норникеля

источник

Новости рынков |Русалу предложено снизить дивиденды Норникеля за 20 г

- 24 марта 2021, 11:12

- |

На заседании совета директоров Норникеля 29 марта рассмотрят предложения Интерроса Русалу договориться об изменении дивидендной формулы Норникель, не дожидаясь истечения срока действия соглашения акционеров в 2023 году, и минимизировать дивиденды за 2020 год.

Рководитель Интерроса Сергей Батехин:

Мы выступаем за более адекватную пропорцию между дивидендами и инвестициями в развитие компании

( Читать дальше )

Новости рынков |Новости компаний — обзоры прессы перед открытием рынка

- 18 марта 2021, 08:26

- |

Роботы прошлись по заголовкам. Торговые компьютеры среагировали на ключевые слова

Тема санкций в отношении России, прозвучавшая из уст президента США Джо Байдена, негативно отразилась на российском рынке. Ведущие мировые валюты выросли в цене на 1 руб., а фондовые индексы потеряли более 1%. Из наиболее вероятных сценариев уже давно обсуждаются санкции против российского госдолга. Но министр финансов РФ Антон Силуанов уже пообещал поддержку банкам при приобретении гособлигаций. Впрочем, участники рынка довольно скептически относятся к столь радикальным решениям со стороны США, ожидая, что даже в пессимистичном случае российский долговой рынок выстоит.

https://www.kommersant.ru/doc/4731605

У граждан выкупят продукты. Торговля сложными финансовыми инструментами предстала в новой версии

Банк России представил участникам фондового рынка новую версию законопроекта по ограничению продаж сложных финансовых продуктов. Документ предполагает небольшой компромисс по допуску розничных инвесторов к структурным инструментам. Однако право требовать выкуп таких продуктов в определенных случаях со стороны профучастников Банк России оставил за собой. Также большинство инвесторов, которые благодаря опыту работы претендовали на покупку сложных инструментов в дальнейшем, могут потерять это право.

https://www.kommersant.ru/doc/4731545

Обвал акций «Норникеля» подорвал доверие к рекомендациям брокеров. В конце февраля многие известные брокеры рекомендовали инвесторам покупать акции ГМК

17 марта котировки акций «Норникеля» продолжили снижение, подешевев к 13.00 мск на 407 руб. до 22 318 руб. Минимумом за день стала цена 22 304 руб. – тогда же Bank of America понизил рекомендацию по ценным бумагам компании до «ниже рынка». Такое падение стало жестоким ударом по новоявленным частным инвесторам. Потребовать возмещения убытков не получится: ответственность за инвестидеи является частью договора между брокерской компанией и инвестором.

https://www.vedomosti.ru/finance/articles/2021/03/17/861924-obval-nornikelya

( Читать дальше )

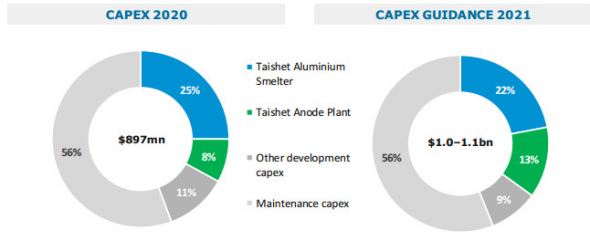

Новости рынков |Капекс Русала в 21 г может быть на уровне $1-1,1 млрд - презентация

- 17 марта 2021, 13:33

- |

«Русал» прогнозирует в 2021 году дефицит первичного алюминия в мире порядка 400 тыс. тонн

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс