Новости рынков |В случае желания распределить часть капитала в нефтяной сектор, пропустить акции Роснефти было бы ошибкой — Совкомбанк Инвестиции

- 02 декабря 2025, 16:07

- |

Несмотря на снижение чистой прибыли в 3К25 на 57% к/к (в основном из-за курсовых разниц), что создаёт давление на дивиденды, операционные показатели компании остаются устойчивыми. Рост добычи, стабильная переработка и увеличение продаж на внутреннем рынке поддерживают позитивную оценку. Компания остаётся ключевым активом в нефтяном секторе РФ, чувствительным к снижению ставки, ослаблению рубля и геополитическим улучшениям.

Ключевые моменты:

Прибыль и дивиденды: Снижение чистой прибыли связано с негативными курсовыми разницами (–116 млрд руб. в 3К25). Дивидендная доходность за 2П25 может составить около 1,5%. Годовая выплата ожидается в диапазоне 14–18 руб./акцию.

Операционная динамика: Рост добычи на 1,5% (к/к), незначительное снижение переработки (–1%), увеличение продаж на внутреннем рынке (+4,9% к/к). EBITDA превысила прогноз на 15%.

Долговая нагрузка: Чистый долг/EBITDA снизился с 1,6х до 1,3х.

Риски: Давление на финансовые показатели из-за расширения санкционных дисконтов (Urals >$20/барр.) и возможного влияния курсовой волатильности в конце года.

( Читать дальше )

- комментировать

- 300

- Комментарии ( 0 )

Новости рынков |Роснефть по-прежнему может быть интересна, как спекулятивно, так и долгосрочно. Крупнейший нефтяник страны сильно выиграет при потеплении в геополитике, снижении ставки и слабом рубле - Market Power

- 01 декабря 2025, 13:04

- |

Роснефть отчиталась по МСФО за девять месяцев

— выручка: ₽6,3 трлн (-17,8%)

— EBITDA: ₽1,6 трлн (-29%)

— чистая прибыль: ₽277 млрд (-70%)

— капзатраты: ₽1,1 трлн (+6,3%)

— скорр. FCF: ₽591 млрд (-45%)

Прибыль за квартал упала на 57% из-за курсовых разниц. Как итог — падение оказывает давление на будущие дивиденды: считаем, что за 2 полугодие они могут быть меньше ₽6 на акцию (примерно 1,5% доходности).

Среди положительных моментов можно выделить рост добычи на 1,5% за квартал, при этом в 4 квартале по нашим расчетам компания увеличит показатель. Переработка почти не просела, несмотря на атаки БПЛА, а продажи на внутреннем рынке выросли почти на 5%.

Ожидаем, что значимое влияние на доходы компании в ближайшее время будет оказывать дисконт нефти Urals из-за американских санкций, который вырос больше чем на 40% (в моменте превышал $20 за баррель).

Если компания продолжит платить в качестве дивидендов 50% от чистой прибыли, то итоговая выплата за год может составить ₽14–18 на акцию.

( Читать дальше )

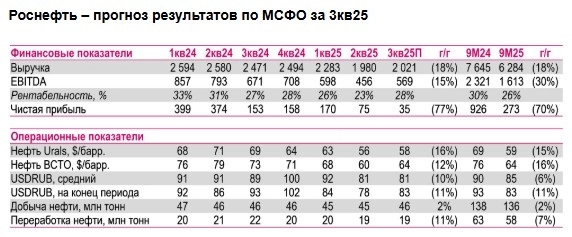

Новости рынков |Мы ожидаем, что выручка Роснефти в 3кв25 сократится на 18% г/г до 2 трлн ₽, EBITDA снизится на 15% г/г до 569 млрд ₽, а чистая прибыль составит 35 млрд ₽ против 153 млрд ₽ годом ранее - РенКап

- 27 ноября 2025, 13:34

- |

В пятницу (28 ноября) Роснефть представит результаты по МСФО за 3кв25.

Мы ожидаем, что выручка компании сократится на 18% г/г до 2 трлн руб. из-за ухудшения конъюнктуры рынка нефти. По этим же причинам EBITDA Роснефти может снизиться на 15% г/г до 569 млрд руб. При этом рост относительно 2кв25 может составить 25% из-за увеличения крэк-спредов, небольшого роста маржи сегмента добычи и объема добычи нефти.

Мы также оцениваем, что чистая прибыль компании составит 35 млрд руб. на фоне падения показателя EBITDA, роста чистых процентных расходов и неденежных убытков, в частности убытка от курсовых разниц.

Новости рынков |Ситуация с экспортом российской нефти нормализуется в течение двух месяцев. Текущие дисконты на российскую нефть не сохранятся уже в следующем квартале — Ренессанс Капитал

- 25 ноября 2025, 09:56

- |

Российские нефтяные компании столкнулись с новыми трудностями в экспорте, однако аналитики «Ренессанс Капитала» полагают, что ситуация нормализуется в течение двух месяцев. По их мнению, текущие значительные дисконты на российскую нефть не сохранятся уже в следующем квартале.

Возможное урегулирование украинского конфликта может кардинально улучшить ситуацию, потенциально приведя к снятию санкций с крупнейших компаний.

Что касается добычи, то в 2025 году она, по прогнозам, останется на уровне 2024 года (около 511 млн тонн), а в 2026-м — превысит его. При этом рост будет более постепенным, чем предусмотрено соглашением ОПЕК+.

Источник

Новости рынков |Под санкциями могут оказаться 52% экспорта российских газойля/дизеля из Балтики и 26% — из портов Черного моря, считают аналитики Vortexa

- 27 октября 2025, 18:12

- |

Существенный объем морского экспорта газойля/дизеля из РФ может оказаться под воздействием недавно введенных Вашингтоном и Брюсселем санкций, предупреждает аналитическая компания Vortexa.

Отгрузки российских газойля/дизеля из портов Балтийского и Черного морей составляли в этом году в среднем 950 тыс. б/д. 25%-35% этого объема приходится на НПЗ «Роснефти», а 10%-15% — на НПЗ «Лукойла», пишут аналитики Vortexa. Обе российские компании оказались под санкциями США на прошлой неделе.

Таким образом, под санкциями могут оказаться 52% экспорта российских газойля/дизеля из Балтики и 26% — из портов Черного моря, подчитали эксперты Vortexa.

«Экстраполяция данных цифр на средний объем экспорта дизеля в 2025 году предполагает, что под риском находятся 250 тыс. б/д экспорта из Балтики и 110 тыс. б/д — из портов Черного моря», — пишут аналитики компании.

( Читать дальше )

Новости рынков |Мы считаем, что санкции США на Роснефть и Лукойл в текущей вариации будут малоэффективны уже на горизонте 2–3 месяцев

- 23 октября 2025, 16:06

- |

В среду (22 октября) США ввели санкции против Роснефти и Лукойла, ранее санкции уже были введены против Газпром нефти и Сургутнефтегаза в январе этого года.

Под санкции попадают также все дочерние компании Роснефти и Лукойла с долей владения в 50% и более. При этом из-под санкций выведены все зарубежные проекты, в которых так или иначе участвуют данные российские компании.

На наш взгляд, основной риск для нефтяной отрасли в России – это стабильность закупок российской нефти Индией. Reuters сообщает, что индийские НПЗ пересматривают документы, чтобы убедиться, что поставки не будут осуществляться напрямую от Роснефти и Лукойла после того, как США ввели санкции против этих компаний.

Однако речь идет лишь об отмене прямых поставок от компаний – как мы знаем, сбыт российской нефти стал намного более изобретательным за последние 3,5 года, так что поставки, вероятнее всего, смогут возобновиться после решения транзакционных сложностей.

( Читать дальше )

Новости рынков |Импорт российской нефти в Индию ускорился в первой половине октября до 1,8 млн баррелей в сутки, что примерно на 250 тыс. баррелей больше чем в сенятбре

- 17 октября 2025, 14:35

- |

Пока Трамп рассказывает, что руководство страны обещало ему отказаться от российской нефти, цифры свидетельствуют об обратном. Импорт российской нефти в Индию ускорился в первой половине октября на фоне увеличения спроса на углеводородное сырье в южноазиатской республике. Об этом сообщает агентство Press Trust of India со ссылкой на аналитическую компанию Kpler.

По ее данным, на ускорение поставок нефти марки Urals и других российских сортов в Индию повлияли цены на сырье и рост эффективности логистических цепочек. Индийский импорт нефти из России в первой половине октября составил около 1,8 млн баррелей в сутки, что примерно на 250 тыс. баррелей больше, чем в сентябре.

«Это подтверждает, что российская нефть по-прежнему глубоко интегрирована в энергетическую систему Индии по экономическим и договорным причинам, а также благодаря ее стратегическому сотрудничеству с РФ», — констатировали аналитики Kpler. Российская нефть остается структурно важной для Индии, составляя примерно 34% от общего объема ее импорта республики из-за убедительных скидок до $5 за баррель и высокой маржи валовой стоимости продукта для таких сортов нефти, как Urals.

( Читать дальше )

Новости рынков |Бухгалтерская ошибка ценой в 100млн - Роснефть не смогла вернуть переплату за негативное воздействие на окружающую среду

- 16 октября 2025, 16:04

- |

Арбитражный суд Восточно-Сибирского округа отклонил кассационную жалобу компании Ванкорнефть, дочернего предприятия Роснефти. Компания пыталась вернуть переплату в 94,5 миллиона рублей. Ранее суды первой и апелляционной инстанции поддержали решение Росприроднадзора, указав на пропуск срока исковой давности.

За 2020 год дочка Роснефти направила в бюджет платеж за негативное воздействие на окружающую среду. Нужно было заплатить 934 рубля, но бухгалтеры шиканули и перечислили 94,5 млн рублей. Несмотря на то, что ошибка была допущена в 2021 году, компания продолжала платить по квартально увеличенной сумме, не заметив переплаты.

Когда переплату всё же заметили, то обратилась в Росприроднадзор с просьбой вернуть средства. Ведомство, сославшись на пропуск сроков, отказался рассматривать заявление. Тогда компания обратилась с иском в суд, но получила отказ — как и после подачи апелляции.

( Читать дальше )

Новости рынков |Индийских нефтеперерабатывающие компании готовились к заявлениям США по российской нефти, но обещание полностью прекратить закупки неожиданно - Bloomberg

- 16 октября 2025, 13:54

- |

Руководители четырех крупных индийских нефтеперерабатывающих компаний заявили Bloomberg, что ожидали от США заявлений по российской нефти, но не настолько категоричных. По словам собеседников агентства, участники рынка готовились к возможному сокращению закупки у РФ. Однако слова президента Дональда Трампа о том, что премьер-министр Индии Нарендра Моди пообещал полностью прекратить закупать нефть у России, стали неожиданностью.

Представители нефтеперерабатывающих компаний заявили, что планируют только сократить закупки российского сырья. Государственная компания Indian Oil Corp и частная Reliance Industries Ltd сейчас оценивают свою практику закупки нефти из РФ, сообщили источники Bloomberg. Управляющий директор Mangalore Refinery and Petrochemicals Ltd Мундкур Шьямпрасад Камат заявил, что компания не сокращает поставки российской нефти.

По подсчетам Bloomberg, поставки российского сырья в Индию в октябре составят в среднем около 1,7 млн баррелей в сутки — примерно на 6% больше, чем в сентябре.

( Читать дальше )

Новости рынков |Подход США по российской нефти сильно подрывает правила международной торговли и угрожает стабильность глобальных промышленных цепочек - КНР

- 16 октября 2025, 12:37

- |

Позиция Вашингтона по российской нефти отрицательно сказывается на международной торговле, заявил в четверг представитель МИД КНР Линь Цзянь.

«Подход США — это одностороннее запугивание и экономическое принуждение, что сильно подрывает правила международной торговли и ставит под угрозу безопасность и стабильность глобальных промышленных цепочек и цепочек поставок», — приводит издание The Global Times его комментарий по поводу призывов США прекратить импорт российской нефти в Китай.

Линь Цзянь отметил, что в МИД КНР считают законным «торговое и энергетическое сотрудничество с другими странами, в том числе в Россией». В МИД КНР также выступили «против незаконных односторонних санкций в отношении Китая» и пообещали ответные меры против США в случае нарушения прав и интересов Китая.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс