Новости рынков |Полиметалл будет больше вкладывать в ГРР для выявления меди

- 03 марта 2021, 18:07

- |

Решение принято в связи с тем, что в феврале цены на медь выросли до самого высокого уровня за десятилетие — на оптимизме в отношении того, что правительства США и Китая поддержат переход на более чистые источники энергии.

А цены на золото упали на этой неделе до восьмимесячного минимума на фоне роста доходности облигаций и признаков восстановления мировой экономики.

Главный исполнительный директор компании Виталий Несис:

Я лично очень оптимистичен в долгосрочной перспективе (в отношении меди — ред.)

Полиметалл имеет несколько совместных предприятий с юниорами-добытчиками меди в России и Казахстане, но хотел бы увеличить свою долю за счет разведки, а не приобретений.

источник

- комментировать

- Комментарии ( 0 )

Новости рынков |Чистая прибыль Полиметалла по МСФО в 20 г +125%

- 03 марта 2021, 10:44

- |

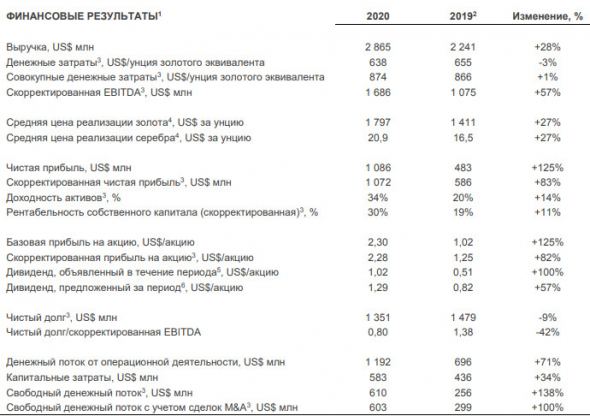

Выручка за 2020 год выросла на 28% и составила US$ 2 865 млн (US$ 2 241 млн в 2019 году). Средние цены реализации золота и серебра соответствовали динамике рынка и выросли на 27%. Объем продаж золота составил 1 392 тыс. унций, увеличившись на 2% по сравнению с предыдущим годом, объем продаж серебра при этом снизился на 13% до 19,3 млн унций, в соответствии с динамикой производства.

Денежные затраты Группы1 составили US$ 638 на унцию золотого эквивалента, снизившись на 3% по сравнению с прошлым годом, что на 2% меньше нижнего значения прогноза затрат US$ 650-700 на унцию. Снижение произошло в результате ослабления российского рубля и казахстанского тенге, что компенсировало дополнительные расходы, связанные с пандемией коронавируса и ростом платежей по НДПИ на фоне увеличения цен на металлы.

Совокупные денежные затраты1 практически не изменились по сравнению с 2019 годом и составили US$ 874 на унцию золотого эквивалента, превысив на 1% прошлогодний уровень, но оставаясь в рамках прогноза US$ 850-900 на унцию золотого эквивалента на 2020 год за счет увеличения объемов вскрышных работ и обновления парка горной техники на фоне высоких цен на металлы.

Скорректированная EBITDA1 выросла на 57% по сравнению с прошлым годом, достигнув рекордного значения в US$ 1 686 млн благодаря росту объемов производства, увеличению цен на металлы и низкому уровню затрат. Рентабельность по скорректированной EBITDA выросла на 11 п.п. и достигла абсолютного максимума в 59% (48% в 2019 году).

Чистая прибыль2 составила рекордные US$ 1 086 млн (US$ 483 млн в 2019 году), при этом базовая прибыль на акцию составила US$ 2,30 (US$ 1,02 на акцию в 2019 году) за счет роста операционной прибыли. Скорректированная чистая прибыль1 выросла на 82% и составила US$ 1 072 млн (US$ 586 млн в 2019 году).

Капитальные затраты составили US$ 583 млн3, увеличившись на 34% по сравнению с US$ 436 млн в 2019 году, и превысили прогноз на 8%. Как было объявлено ранее, их рост связан с ускоренными инвестициями в проекты для устранения влияния пандемии коронавируса на график их реализации и ростом капитализированной подземной проходки и вскрыши для обеспечения операционной гибкости на фоне возросших эпидемиологических рисков. Группа выполняет строительные работы на АГМК-2 и Нежданинском согласно графику.

Чистый долг1 снизился до US$ 1 351 млн (US$ 1 479 млн на 31 декабря 2019 года), а соотношение к скорректированной EBITDA составило 0,80x (1,38x в 2019 году), что существенно ниже целевого уровня Группы в 1,5x. Компания сгенерировала значительный свободный денежный поток1 US$ 6101 млн (US$ 256 млн в 2019 году) за счет притока чистых денежных средств от операционной деятельности в размере US$ 1 192 млн (US$ 696 млн в 2019 году).

Согласно обновленной дивидендной политике Совет директоров предложил выплатить итоговый дивиденд в размере US$ 0,89 на акцию (около US$ 419 млн). Он включает US$ 0,74 на акцию, что составляет 50% от скорректированной чистой прибыли за II полугодие 2020 года и дополнительный дивиденд на усмотрение Совета Директоров в размере US$ 0,15 на акцию, увеличивающий объявленный дивиденд до максимальной выплаты в размере 100% свободного денежного потока за 2020 год на фоне устойчивого финансового положения и отличных результатов деятельности Компании. Таким образом, общая сумма объявленных дивидендов за период составила US$ 608 млн (US$ 385 млн в 2019 году) или US$ 1,29 на акцию, на 57% выше по сравнению с US$ 0,82 на акцию в 2019 году.

ПРОГНОЗ НА 2021 ГОД

Компания подтверждает текущий производственный план в объеме 1,5 и 1,6 млн унций золотого эквивалента на 2021 и 2022 годы соответственно. Производство будет выше во втором полугодии за счет фактора сезонности.

Ожидается, что денежные затраты в 2021 году составят в среднем US$ 700-750 на унцию золотого эквивалента, а совокупные денежные затраты составят US$ 925-975 на унцию золотого эквивалента. Прогнозируемое увеличение затрат по сравнению с 2020 годом связано с укреплением рубля и казахстанского тенге, повышением цен на дизельное топливо на российском рынке, а также ростом зарплат в горнодобывающей отрасли, превышающем рост потребительских цен, и влиянием мер, связанных с пандемией коронавируса.

Приоритетом Компании по-прежнему остается реализация проектов в срок. Компания готова нести разумные дополнительные расходы во избежание отставания от графика. Фактические затраты будут зависеть от динамики обменных курсов рубля к доллару США и цен на нефть.

сообщение

Новости рынков |Итоговый дивиденд Полиметалла составил $0,89 на акцию

- 03 марта 2021, 10:27

- |

Он включает US$ 0,74 на акцию, эквивалентных 50% скорректированной чистой прибыли за второе полугодие 2020 года, а также дополнительный дивиденд на усмотрение Совета директоров в размере US$ 0,15 на акцию, который в соответствии с дивидендной политикой увеличивает объявленный дивиденд до максимальной выплаты в размере 100% свободного денежного потока за 2020 год.

Суммарные дивиденды за 2020 год составят рекордные US$ 1,29 на акцию (рост на 57% по отношению к US$ 0,82 за 2019 год) или US$ 608 млн (2019: US$ 385 млн).

Дивидендная доходность с учетом объявленного итогового дивиденда за год составляет 6,3%, а средняя доходность за 5 лет — 5%, что по-прежнему остается одним из самых высоких показателей в отрасли.

Детали выплаты

ЭКС-ДИВИДЕНДНАЯ ДАТА: 6 Мая 2021 года

ДАТА ЗАКРЫТИЯ РЕЕСТРА: 7 Мая 2021 года

ПОСЛЕДНЯЯ ДАТА ВЫБОРА ВАЛЮТЫ ВЫПЛАТЫ: 11 Мая 2021 года

ДАТА ВЫПЛАТЫ: 28 Мая 2021 года

Решение выплатить акционерам весь свободный денежный поток обусловлено высоким уровнем финансовой устойчивости Компании (соотношение чистого долга к скорректированной EBITDA на конец года на уровне 0,8x, что существенно ниже установленного порогового значения для дивидендов в 2,5x и в пределах целевого значения 1,5х), отличными производственными результатами, несмотря на трудности, вызванные пандемией COVID, а также уверенностью руководства в способности поддерживать комфортный уровень долговой нагрузки после выплаты дивидендов, не подвергая риску реализацию проектов и выплату дивидендов по результатам 2021 года.

В 2022 году Совет директоров будет так же тщательно подходить к решению о выплате части дивиденда, остающейся на его усмотрение по результатам 2021 года, принимая во внимание исторические и прогнозные показатели деятельности и внешние факторы.

сообщение

Новости рынков |Полиметалл обновил оценку рудных запасов

- 01 марта 2021, 10:31

- |

ГЛАВНОЕ ЗА 2020 ГОД

В 2020 году Рудные Запасы («РЗ») Компании увеличились на 10% в сравнении год к году и составили 27,9 млн унций золотого эквивалента (GE)1 благодаря первичными оценками РЗ Восточного Бакырчика (Кызыл), Прогноза и Пещерного (Воронцовский хаб). Все это более чем компенсировало выработку запасов на действующих активах и снижение доли в Ведуге. Рудные Запасы в золотом эквиваленте на акцию также выросли на 10%.

Доля РЗ для открытых горных работ составила 53%, что на 2 процентных пункта (п.п.) больше чем годом ранее. Доля запасов упорных руд снизилась на 2 п.п. до 72%. Данная динамика обусловлена первичной оценкой запасов Прогноза.

Доля серебра в общих запасах выросла на 5 п.п. до 11% также благодаря оценке Прогноза.

Минеральные Ресурсы (добавочные к Рудным Запасам) («МР») снизились на 14% до 21,8 млн унций GE в основном за счет конвертации МР в РЗ. Снижение было частично компенсировано новыми оценками МР на Албазино (участок Талгий) и Ведуге. При этом общие Минеральные Ресурсы (включающие Рудные Запасы) остались практически без изменений и составили 49,7 млн унций GE.

( Читать дальше )

Новости рынков |Цены на серебро выросли до максимума за 5 месяцев, Полиметалл - главный российский бенефициар

- 01 февраля 2021, 14:17

- |

Текущий уровень цен — максимальный с 7 августа 2020 года, когда котировки серебра поднимались до отметки $29,9.

Динамику ценам на серебро могли придать покупки частных инвесторов, пишет Reuters. Взлет цен начался на прошлой неделе после того, как в сообществе частных инвесторов на Reddit появилось сообщение с призывом вкладываться в этот металл.

Аналитики называют компанию Полиметалл — главным российским бенефициаром роста цен на серебро. В Велес Капитал считают, что спекулятивная активность частных инвесторов должна обеспечить поддержку котировкам компании. Аналогичного мнения придерживаются и в БКС.

источник

Новости рынков |Производство Полиметалла в 20 г выросло на 4%

- 29 января 2021, 10:11

- |

Производство в 2020 году выросло на 4% по сравнению с 2019 годом и на 4% превысило первоначальный

производственный план в 1,5 млн унций, составив 1 559 тыс. унций в золотом эквиваленте. Высокие

производственные показатели Кызыла, Варваринского и Албазино компенсировали снижение содержаний на

Светлом и Воронцовском. В IV квартале производство было относительно стабильным в сравнении год к году

и составило 358 тыс. унций.

На фоне роста продаж золота и высоких цен на металлы выручка в 2020 году выросла на 28% и достигла US$

2,9 млрд, а выручка в IV квартале увеличилась на 31% до US$ 0,8 млрд. Разрыв между производством и

продажами золота был устранен.

Компания ожидает, что уровень денежных затрат за полный год будет ниже прогноза в размере US$ 650-700

на унцию золотого эквивалента. Резкое ослабление курсов российского рубля и казахского тенге в 2020 году

( Читать дальше )

Новости рынков |Полиметалл купил 22,94% долю в компании Chesterfield Resources

- 22 декабря 2020, 18:29

- |

Полиметалл купил 22,94% в компании по добыче меди и золота Chesterfield Resources, активы которой расположены на Кипре.

Таким образом, Полиметалл купил около 23,33 млн акций Chesterfield.

Ранее сообщалось, что Полиметалл за 2,1 млн фунтов приобретет долю в 22,5% в Chesterfield Resources и станет крупнейшим акционером компании.источник

Новости рынков |Полиметалл потратит 2,5 млрд рублей на свои юниорные проекты в ближайшие три года

- 16 декабря 2020, 18:23

- |

Совокупный планируемый объем инвестиций по всем юниорным проектам со стороны Polymetal в ближайшие три года составит 2,5 млрд рублей. Помимо финансирования, предполагается экспертная, транспортная, бытовая и логистическая поддержка

По результатам конкурса для геологоразведочных юниорных компаний было отобрано 3 потенциально интересных для проекта: золотые в Пермском крае и Свердловской области и золотомедный на Таймыре.

В настоящее время Полиметалл ведет переговоры о форме сотрудничества с компаниями-юниорами.

Заместитель руководителя Polymetal по минерально-сырьевым ресурсам Сергей Трушин:

Мы не только традиционно заинтересованы в восполнении минерально-сырьевой базы действующих предприятий, но также готовы к экспансии в новые для нас регионы, нужны лишь подходящие крупные объекты

Ранее компания сообщала, что может инвестировать до $60 млн в юниорные проекты в 2020-2025 гг. До конца текущего года вложения в них могут составить $8,5 млн.

источник

Новости рынков |Полиметалл купит 22,5% в компании Chesterfield Resources за 2,1 млн фунтов

- 26 ноября 2020, 10:51

- |

Chesterfield занимается геологоразведкой в медно-золотых проектах. Компания завершает первый этап алмазного бурения на проекте Troodos West на Кипре.

Финансирование, привлеченное в Полиметалл, позволит приступить к следующей фазе исследований.

источник

Новости рынков |FTSE увеличил вес Аэрофлота в 2 раза

- 23 ноября 2020, 12:39

- |

Незначительно был понижен весЛУКОЙЛа и увеличен вес Polymetal.

Изменения в рамках декабрьского пересмотра индексов FTSE, если они будут, объявят 4 декабря.

Все изменения вступят в силу 18 декабря после закрытия торгов.

Повышение веса Аэрофлота может привести к притоку $14 млн (0,4х среднедневного объема торгов за месяц) в эти бумаги. Отток из акций ЛУКОЙЛа может составить $53 млн (0,4х), приток в Polymetal может быть на уровне $41 млн (0,6х).

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс