Новости рынков

Новости рынков | Чистая прибыль Полиметалла по МСФО в 20 г +125%

- 03 марта 2021, 10:44

- |

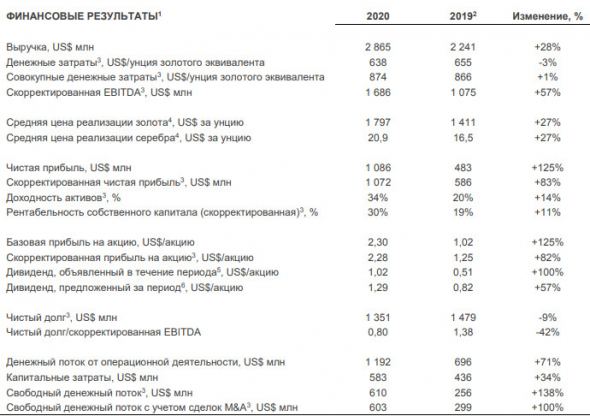

Выручка за 2020 год выросла на 28% и составила US$ 2 865 млн (US$ 2 241 млн в 2019 году). Средние цены реализации золота и серебра соответствовали динамике рынка и выросли на 27%. Объем продаж золота составил 1 392 тыс. унций, увеличившись на 2% по сравнению с предыдущим годом, объем продаж серебра при этом снизился на 13% до 19,3 млн унций, в соответствии с динамикой производства.

Денежные затраты Группы1 составили US$ 638 на унцию золотого эквивалента, снизившись на 3% по сравнению с прошлым годом, что на 2% меньше нижнего значения прогноза затрат US$ 650-700 на унцию. Снижение произошло в результате ослабления российского рубля и казахстанского тенге, что компенсировало дополнительные расходы, связанные с пандемией коронавируса и ростом платежей по НДПИ на фоне увеличения цен на металлы.

Совокупные денежные затраты1 практически не изменились по сравнению с 2019 годом и составили US$ 874 на унцию золотого эквивалента, превысив на 1% прошлогодний уровень, но оставаясь в рамках прогноза US$ 850-900 на унцию золотого эквивалента на 2020 год за счет увеличения объемов вскрышных работ и обновления парка горной техники на фоне высоких цен на металлы.

Скорректированная EBITDA1 выросла на 57% по сравнению с прошлым годом, достигнув рекордного значения в US$ 1 686 млн благодаря росту объемов производства, увеличению цен на металлы и низкому уровню затрат. Рентабельность по скорректированной EBITDA выросла на 11 п.п. и достигла абсолютного максимума в 59% (48% в 2019 году).

Чистая прибыль2 составила рекордные US$ 1 086 млн (US$ 483 млн в 2019 году), при этом базовая прибыль на акцию составила US$ 2,30 (US$ 1,02 на акцию в 2019 году) за счет роста операционной прибыли. Скорректированная чистая прибыль1 выросла на 82% и составила US$ 1 072 млн (US$ 586 млн в 2019 году).

Капитальные затраты составили US$ 583 млн3, увеличившись на 34% по сравнению с US$ 436 млн в 2019 году, и превысили прогноз на 8%. Как было объявлено ранее, их рост связан с ускоренными инвестициями в проекты для устранения влияния пандемии коронавируса на график их реализации и ростом капитализированной подземной проходки и вскрыши для обеспечения операционной гибкости на фоне возросших эпидемиологических рисков. Группа выполняет строительные работы на АГМК-2 и Нежданинском согласно графику.

Чистый долг1 снизился до US$ 1 351 млн (US$ 1 479 млн на 31 декабря 2019 года), а соотношение к скорректированной EBITDA составило 0,80x (1,38x в 2019 году), что существенно ниже целевого уровня Группы в 1,5x. Компания сгенерировала значительный свободный денежный поток1 US$ 6101 млн (US$ 256 млн в 2019 году) за счет притока чистых денежных средств от операционной деятельности в размере US$ 1 192 млн (US$ 696 млн в 2019 году).

Согласно обновленной дивидендной политике Совет директоров предложил выплатить итоговый дивиденд в размере US$ 0,89 на акцию (около US$ 419 млн). Он включает US$ 0,74 на акцию, что составляет 50% от скорректированной чистой прибыли за II полугодие 2020 года и дополнительный дивиденд на усмотрение Совета Директоров в размере US$ 0,15 на акцию, увеличивающий объявленный дивиденд до максимальной выплаты в размере 100% свободного денежного потока за 2020 год на фоне устойчивого финансового положения и отличных результатов деятельности Компании. Таким образом, общая сумма объявленных дивидендов за период составила US$ 608 млн (US$ 385 млн в 2019 году) или US$ 1,29 на акцию, на 57% выше по сравнению с US$ 0,82 на акцию в 2019 году.

ПРОГНОЗ НА 2021 ГОД

Компания подтверждает текущий производственный план в объеме 1,5 и 1,6 млн унций золотого эквивалента на 2021 и 2022 годы соответственно. Производство будет выше во втором полугодии за счет фактора сезонности.

Ожидается, что денежные затраты в 2021 году составят в среднем US$ 700-750 на унцию золотого эквивалента, а совокупные денежные затраты составят US$ 925-975 на унцию золотого эквивалента. Прогнозируемое увеличение затрат по сравнению с 2020 годом связано с укреплением рубля и казахстанского тенге, повышением цен на дизельное топливо на российском рынке, а также ростом зарплат в горнодобывающей отрасли, превышающем рост потребительских цен, и влиянием мер, связанных с пандемией коронавируса.

Приоритетом Компании по-прежнему остается реализация проектов в срок. Компания готова нести разумные дополнительные расходы во избежание отставания от графика. Фактические затраты будут зависеть от динамики обменных курсов рубля к доллару США и цен на нефть.

сообщение

теги блога Редактор Боб

- CNYRUB

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- Детский мир

- дивиденды

- Доллар

- Доллар рубль

- Евраз

- золото

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- юань

- Юнипро

- ЮТэйр

- Яндекс