Новости рынков |Цены на сталь в Китае достигли трехлетнего минимума из-за проблем со спросом - Reuters

- 26 мая 2023, 13:50

- |

Цены на стальную арматуру в Китае на этой неделе достигли самого низкого уровня за три года, что подчеркивает замедление роста во второй по величине экономике мира, особенно в ее слабом секторе недвижимости.

Согласно данным консалтинговой компании Mysteel, спотовая цена на 20-миллиметровую стальную арматуру HRB400, используемую для армирования бетона зданий и инфраструктуры, упала в четверг в Шанхае до 3510 юаней ($507,80) за тонну.

Это самый низкий показатель с апреля 2020 года, когда начало пандемии COVID-19 в Китае привело к ограничению большей части промышленной активности.

www.reuters.com/markets/commodities/china-steel-prices-hit-three-year-low-demand-woes-2023-05-26/

- комментировать

- Комментарии ( 0 )

Новости рынков |В России в апреле 2023г. было произведено 6,4 млн тонн стали, что на 1,9% больше чем в апреле 2022 года - WSA

- 23 мая 2023, 14:07

- |

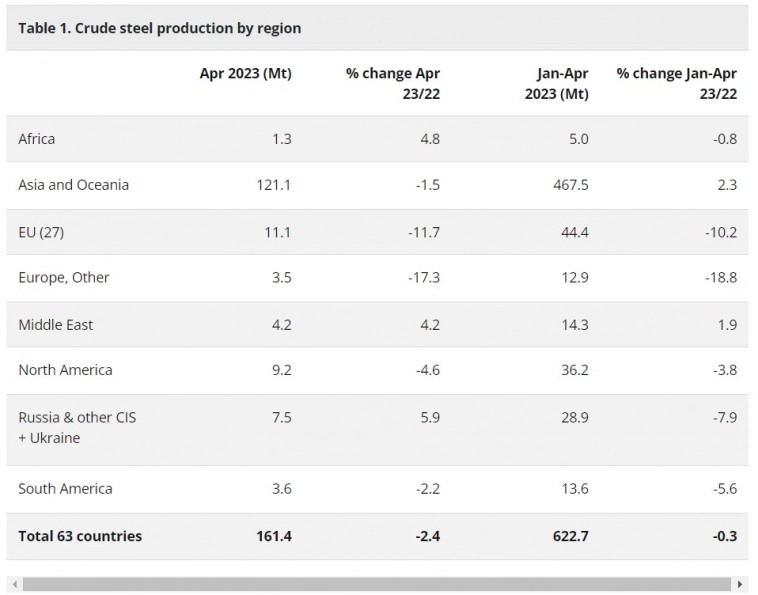

Мировое производство сырой стали в 63 странах в апреле 2023 года составило 161,4 млн тонн, что на 2,4% меньше по сравнению с апрелем 2022 года. В России в апреле 2023г. было произведено 6,4 млн тонн стали, что на 1,9% больше чем в апреле 2022 года.

worldsteel.org/media-centre/press-releases/2023/april-2023-crude-steel-production/

Новости рынков |Мантуров заявил, что загрузка металлургических мощностей в РФ близка к 100%

- 17 мая 2023, 16:00

- |

«По металлургии мы практически выходим на показатели прошлого года. Загрузка и индикаторы роста практически 100%», — сказал он.

www.interfax.ru/russia/901886

Новости рынков |Емкость рынка металлопроката в РФ в I кв. 2023 снизилась на 3% относительно I кв. 2022, но продемонстрировала бодрый рост относительно уровня IV кв. 2022 (+6%) - Северсталь

- 11 мая 2023, 11:40

- |

«Северсталь» подвела итоги рынка металлопотребления в РФ в I кв. 2023 г. Емкость рынка металлопроката в РФ в I кв. 2023 снизилась на 3% относительно I кв. 2022, но продемонстрировала бодрый рост относительно уровня IV кв. 2022 (+6%).

Строительный сегмент (-1% к АППГ) на текущий момент является наиболее устойчивым относительно прошлого года. Несмотря на замедление темпов массового жилого строительства и стагнацию в нежилом строительстве, продолжается плановая реализация инфраструктурных проектов. Торговые и трубные предприятия активно пополняют складские запасы в ожидании роста сезонного спроса.

vmeste.severstal.com/expert/emkost-rynka-metalloprokata-v-pervom-kvartale-2023-g-vyrosla-na-6-otnositelno-urovnya-4-kv-2022/

Новости рынков |ММК сообщил акционерам о значительном снижении EBITDA в 2022г, не раскрыв абсолютных цифр

- 10 мая 2023, 14:52

- |

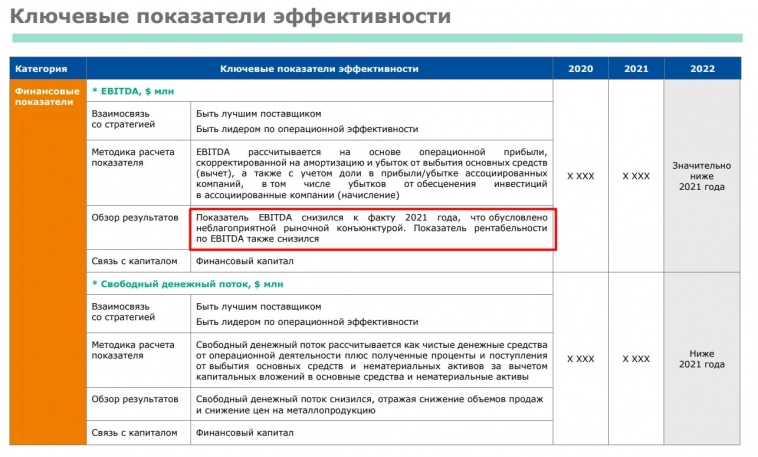

EBITDA «Магнитогорского металлургического комбината» (ММК) по итогам 2022 года была «значительно ниже» значения 2021 года, говорится в годовом отчете за 2022 год, подготовленном к предстоящему годовому собранию акционеров. Абсолютные показатели в отчете не приводятся.

«Показатель EBITDA снизился к факту 2021 года, что обусловлено неблагоприятной рыночной конъюнктурой. Показатель рентабельности по EBITDA также снизился», — говорится в отчете.

Свободный денежный поток (FCF) ММК в прошлом году оказался «ниже 2021 года», отражая снижение объемов и цен на металлопродукцию.

mmk.ru/upload/iblock/8c1/fko8obykdrv5c0ig6hx2x7fow3h99bhd/1.2-Godovoy-otchet-MMK-za-2022-god.pdf

Новости рынков |Понижающий коэффициент по НДПИ при подземной добыче желруды может быть увеличен до 0,25, льгота продлена на 10 лет - Минфин

- 27 апреля 2023, 14:35

- |

Минфин готовит изменения, согласно которым понижающий коэффициент по НДПИ при подземной добыче кондиционных руд черных металлов может быть увеличен с 0,1 до 0,25, а сама льгота может быть продлена еще на 10 лет, сказал журналистам статс-секретарь — заместитель министра финансов Алексей Сазанов.

«Соответствующие изменения готовятся. Сейчас уже применяется пониженный коэффициент для подземной добычи железных руд 0,1. Он действует до следующего года. Соответственно, этот коэффициент будет продлен на 10 лет еще, и там будет коэффициент 0,25, скорее всего», — сказал он.

Новости рынков |Мировой выпуск стали в марте вырос на 1,7%, до 165 млн т - WSA

- 21 апреля 2023, 15:54

- |

Производство стали в 63 странах мира, предоставляющих данные во Всемирную ассоциацию стали (World Steel Association), в марте 2023 года выросло на 1,7% по сравнению с аналогичным периодом 2022 года, до 165,1 млн тонн, сообщила организация.

В январе-марте выпуск металла практически не изменился, сократившись на 0,1%, до 459,3 млн тонн.

Россия в прошлом месяце, по предварительным данным ассоциации, увеличила выпуск стали на 0,4% в годовом выражении, до 6,6 млн тонн.

worldsteel.org/media-centre/press-releases/2023/march-2023-crude-steel-production/

Новости рынков |Акций ММК могут подорожать на 25–50%, спрос на внутреннем рынке поддержит рост - Ведомости

- 19 апреля 2023, 10:13

- |

www.vedomosti.ru/investments/articles/2023/04/19/971483-spros-na-vnutrennem-rinke-podderzhit-rost-aktsii-mmk

Новости рынков |ММК в I кв. увеличил выплавку стали на 8,1%

- 18 апреля 2023, 11:18

- |

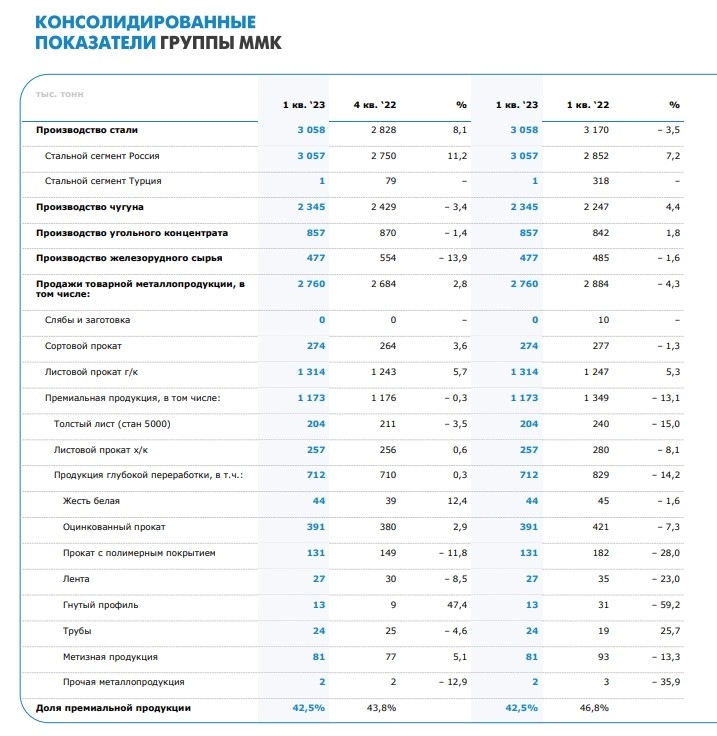

Группа ММК в I квартале 2023 года увеличила производство стали на 8,1% к IV кварталу, до 3,058 млн тонн вследствие увеличения спроса на рынках России и стран ближнего зарубежья.

Продажи металлопродукции группы составили 2,76 млн тонн, повысившись на 2,8% на фоне благоприятной конъюнктуры на внутреннем рынке и в странах ближнего зарубежья. При этом продажи турецкого актива значительно сократились вследствие ограничений, вызванных землетрясением в феврале 2023 года. Продажи премиальной продукции остались на уровне предыдущего квартала, составив 1,173 млн тонн. Доля такой продукции в портфеле продаж составила 42,5% (43,8% кварталом ранее).

mmk.ru/upload/news_docs/MMK_Trading_update_1Q2023_RUS.pdf

Новости рынков |Производство в российской черной металлургии восстанавливается, чиновники говорят о почти докризисных уровнях загрузки предприятий - Forbes

- 18 апреля 2023, 10:35

- |

Уровень загрузки российских металлургических предприятий на сегодняшний день составляет 90-95%, сообщил 13 апреля заместитель министра промышленности и торговли Виктор Евтухов. «Это очень приличный показатель. У металлургов было проседание в прошлом году: где-то по весне — в начале лета. Но это в прошлом. Сейчас у нас даже лом вырос в цене на 46%, потому что на это сырье огромный спрос у металлургических компаний и потому что все российские предприятия хорошо загружены заказами и активно работают», — отметил он.

www.forbes.ru/biznes/487762-stal-nye-nervy-kak-rossijskie-metallurgi-vybirautsa-iz-krizisa

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс