Новости рынков |Долговые обязательства "М.Видео-Эльдорадо" уменьшились в 2022 году по сравнению с предыдущим годом на 35% и составили 65 млрд рублей

- 12 апреля 2023, 11:31

- |

tass.ru/ekonomika/17503547

- комментировать

- Комментарии ( 0 )

Новости рынков |М.Видео будет расширять сеть в регионах за счет открытия магазинов малой площади нового формата — М.Компакт

- 04 апреля 2023, 10:23

- |

Сеть «М.Видео-Эльдорадо» завершила закупки, связанные с открытием магазинов нового формата «М.Компакт», свидетельствуют данные собственной торговой площадки компании. Согласно запросам, опубликованным с декабря 2022 года по март 2023 года, компания заказала проектирование и строительство как минимум семи магазинов подобного формата.

В «М.Видео-Эльдорадо» подтвердили “Ъ”, что «тестируют формат» магазинов площадью 500–600 кв. м при стандартной для «М.Видео» 1000–1500 кв. м: «Мы уже открыли три таких магазина — в Москве, Зеленодольске и Казани».

www.kommersant.ru/doc/5913499

Новости рынков |М.Видео-Эльдорадо тестирует новый формат магазинов, объединяющих оба бренда

- 09 декабря 2022, 09:39

- |

Смысл перестановки слов в названии не понятен.

Компания сливает программы лояльности, также в магазинах будет общий сток техники.

Участники рынка считают, что группа закроет часть магазинов по крайней мере там, где бренды присутствуют в одном торговом центре.

Вероятно, суета связана с падением спроса и снижением трафика.

М.Видео рассчитывает за счет перестановок увеличить трафик в магазинах на 10-15%

https://www.kommersant.ru/doc/5708669

Новости рынков |Обзор прессы: ДВМП, М.Видео, СПГ, Ozon

- 09 декабря 2022, 09:11

- |

www.kommersant.ru/doc/5708695

«М.Видео» попала в «Эльдорадо»: Группа объединила сети под общим брендом

www.kommersant.ru/doc/5708669

Цены на СПГ вошли в зимний режим: Грузы для Европы дорожают на фоне похолодания

www.kommersant.ru/doc/5707940

Эксперты связали двукратный рост дефицита бюджета с падением доходов: Минфин пересмотрел ожидания по отрицательному сальдо с 0,9 до 2% ВВП

www.vedomosti.ru/economics/articles/2022/12/09/954442-eksperti-svyazali-dvukratnii-rost-defitsita-byudzheta-s-padeniem-dohodov

Свой в доску: Казахстан Российские лесопромышленники просят транзита

www.kommersant.ru/doc/5708673

Интернет-ритейлер Ozon сдает часть своих офисов другим компаниям: Часть его площадей в «Искра-парке» на Ленинградском проспекте заняла госкомпания Дом.РФ

www.vedomosti.ru/realty/articles/2022/12/09/954441-internet-riteiler-ozon-sdaet-chast-svoih-ofisov

Экспорт угля из России в октябре начал восстанавливаться: Но по итогам года поставки за рубеж снизятся на 8–10%

www.vedomosti.ru/business/articles/2022/12/08/954434-eksport-uglya-iz-rossii-nachal-vosstanavlivatsya

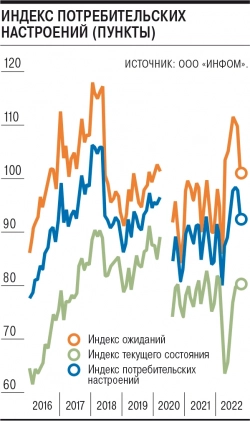

Новости рынков |ФОМ: Настроения российских потребителей заметно ухудшились в октябре

- 02 ноября 2022, 10:02

- |

Индекс потребительских настроений за месяц потерял -5,1 пунктов.

Индекс текущих настроений +0,2 а вот индекс ожиданий снизился сразу на 8,6 пунктов.

ЦБ: На фоне роста неопределенности увеличилась склонность домохозяйств к сбережению, в том числе в наличных, а склонность к покупкам дорогостоящих товаров, напротив, снизилась.

https://www.kommersant.ru/doc/5645560

Новости рынков |Саид Гуцериев покинул совет директоров "М.Видео"

- 02 сентября 2022, 20:17

- |

Акционеры ПАО «М.Видео» (группа «М.Видео-Эльдорадо») приняли решение досрочно прекратить полномочия членов совета директоров и избрать его в новом составе.

В обновленном совете директоров нет Саида Гуцериева — основного бенефициара компании, который ранее уведомил ее о намерении продать свои акции, следует из сообщения «М.Видео».

Из прежнего состава совета не был избран Авет Миракян, представлявший в совете ПАО «ЭсЭфАй».

Саид Гуцериев покинул совет директоров «М.Видео» (interfax.ru)

Новости рынков |"М.Видео-Эльдорадо" в июле увеличила долю прямого импорта до 5% от продаж

- 25 августа 2022, 20:40

- |

В июле 2022 года доля прямого импорта в продажах группы «М.Видео-Эльдорадо» составила 5% по сравнению с 0,4% во II квартале, сообщается в презентации компании (речь идет о товарах, ввезенных в рамках собственных импортных операций ритейлера).

По сравнению с июнем продажи таких товаров в июле выросли в 4,5 раза.

В августе доля составила двузначный показатель, то есть превысила порог в 10%.

«М.Видео-Эльдорадо» в июле нарастила долю прямого импорта до 5% от продаж (interfax.ru)

Новости рынков |Группа "М.Видео-Эльдорадо" не меняла свою дивидендную политику, вернется к выплатам позже

- 25 августа 2022, 17:33

- |

— финансовый директор компании Анна Гарманова

Группа «М.Видео-Эльдорадо» не меняла свою дивидендную политику — ПРАЙМ, 25.08.2022 (1prime.ru)

Новости рынков |Группа "М.Видео-Эльдорадо" не планирует открывать новые магазины в 2022 г

- 25 августа 2022, 16:56

- |

«М.Видео-Эльдорадо» не планирует открывать новые магазины в этом году — ПРАЙМ, 25.08.2022 (1prime.ru)

Новости рынков |Видеоконференция посвящённая финансовым и операционным итогам М.Видео за первое полугодие состоится в 16:00

- 25 августа 2022, 12:12

- |

Регистрация в веб-семинаре — Zoom

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс