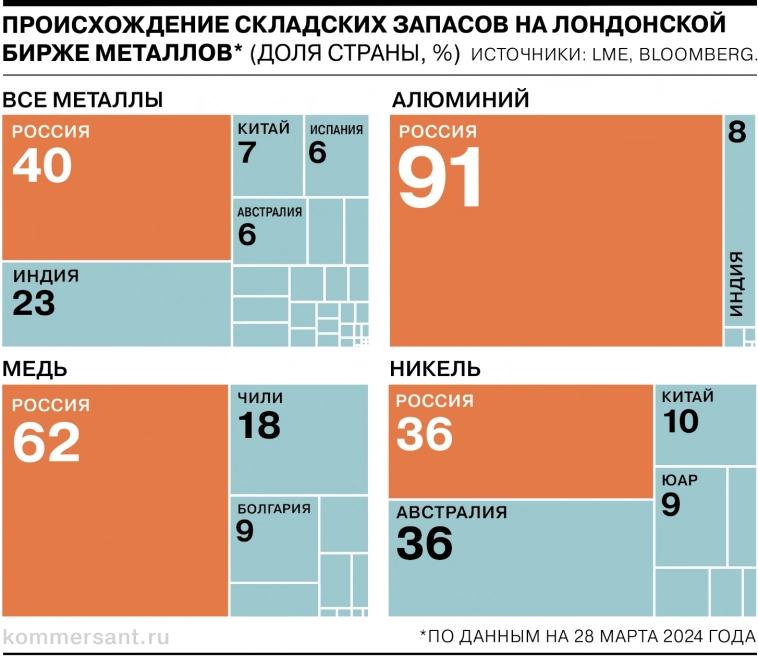

Новости рынков |Существенная доля складских запасов металлов на бирже LME приходится на Россию - инфографика Коммерсанта

- 20 апреля 2024, 15:19

- |

После введения недавних ограничений на импорт российских металлов со стороны США эксперты отмечают риски увеличения дисконтов на российский металл, но считают их ограниченными.

Сложившаяся ситуация лишь ускорит переориентацию торговли цветными металлами на другие рынки.

Источник www.kommersant.ru/doc/6651410

- комментировать

- ★1

- Комментарии ( 0 )

Новости рынков |Экс-глава "Росавиации" может стать вице-президентом "Норникеля"

- 15 сентября 2023, 17:31

- |

Поделился с ТАСС источник: «Перейдет в Норникель, на должность вице-президента. Обсуждалось две возможных компании, куда он может перейти — »Аэродинамика" и «Норникель», решил, — «Норникель».

tass.ru/ekonomika/18762121

Новости рынков |Медь растёт в цене на фоне новостей из Китая

- 15 сентября 2023, 10:09

- |

По состоянию на 8.17 мск декабрьский фьючерс на медь на бирже Comex дорожал на 0,62% — до 3,8418 доллара за фунт (около 0,45 килограмма). На Лондонской бирже металлов (LME) по итогам торгов четверга стоимость тонны меди с поставкой через три месяца выросла на 0,01% — до 8 417,5 доллара, алюминия — на 0,32%, до 2 224,5 доллара, цинка — на 1,74%, до 2 570 долларов.

1prime.ru/commodities/20230915/841753489.html

Новости рынков |Мировые цены на никель упали до минимума за последний год

- 15 сентября 2023, 09:49

- |

Мировые цены на никель упали до минимума с середины июля 2022 г., опустившись ниже $20 000/т. Об этом свидетельствуют данные Лондонской биржи металлов (LME). В ходе торгов 14 сентября цена трехмесячных фьючерсов на этот металл опускалась до $19 750/т. Затем она скорректировалась до $20 295/т.

Цена на металл устойчиво снижается с начала января текущего года, когда котировки достигали $31 200/т. С 3 января никель на бирже подешевел на 37%. При этом эксперты говорят, что для «Норникеля» цена металла остается комфортной.

www.vedomosti.ru/business/articles/2023/09/15/995303-nikel-podeshevel-do-minimuma-bolee-chem-za-god?from=newsline

Новости рынков |Индонезия планирует запустить индекс цен на никель к концу 2023 года

- 02 июня 2023, 11:35

- |

Заместитель министра Координационного министерства по морским делам и инвестициям Индонезии, Септиан Харио Сето, объявил о планах страны запустить индекс цен на никель к концу 2023 года. Он выступил на конференции SMM Indonesia Nickel-Cobalt в Джакарте, сообщает Metallplace.ru.

Целью этого шага является снижение влияния волатильности, связанной с ориентирами Лондонской биржи металлов (LME), на индустрию никеля в Индонезии. Новый индекс цен будет использоваться для расчета роялти и экспортных налогов. В настоящее время Индонезия активно ищет предложения от поставщиков таких «ориентиров», чтобы определить наилучшую платформу для этой инициативы.

pronedra.ru/rynok-nikelya-mozhet-poluchit-ot-indonezii-indeks-czen-686926.html

Новости рынков |РУСАЛ считает неверным решением отказ Норникеля от дивидендов - Коммерсант

- 01 июня 2023, 11:57

- |

www.kommersant.ru/doc/6014670?tg

Новости рынков |Норникель представляет обзор рынка металлов, прогноз профицита на рынке никеля в 2023 г. увеличен до более чем 200 тыс. тонн

- 31 мая 2023, 14:17

- |

В начале 2023 г. цена никеля продемонстрировала наихудшую динамику среди всех цветных металлов на Лондонской бирже металлов (LME). Это было вызвано не только с во многом спекулятивным ростом цен на 45% в 2022 г. и последующей коррекцией, но и ухудшением фундаментальных показателей рынка.Мы пересмотрели прогноз профицита на рынке никеля в 2023 г. с 110 тыс. тонн до более чем 200 тыс. тонн, причем большая его часть приходится на низкосортный никель.

Металлы платиновой группы

За полгода, прошедшие с предыдущего отчета, цены на металлы платиновой группы (МПГ) оставались волатильными на фоне снижения влияния геополитического фактора, сохраняющихся макроэкономических шоков, спекулятивного давления и влияния фундаментальных факторов, например, слабого восстановления продаж автомобилей с ДВС и проблем с энергоснабжением в Южной Африке.

( Читать дальше )

Новости рынков |Отгрузки платиноидов "Норникеля" в 2023г останутся на уровне прошлого года, несмотря на падение производства - Johnson Matthey

- 16 мая 2023, 14:31

- |

Отгрузки платиноидов «Норильским никелем» в 2023 г окажутся примерно на уровне прошлого года (около 2,6 млн унций), так как, несмотря на планируемое сокращение производства в России на 7-12%, компания мобилизует непроданные в прошлом году запасы металла, говорится в обзоре крупнейшего мирового производителя материалов для автокатализаторов — британской компании Johnson Matthey (JM).

matthey.com/documents/161599/404086/PGM+Market+Report+May23.pdf/2f048a72-74a8-8b23-f18e-c875000ed76b?t=1684144507321

Новости рынков |Порт Роттердам разрешил "Норильскому никелю" реализовывать поставки меди через соответствующий перевалочный хаб

- 12 мая 2023, 11:40

- |

Порт Роттердам разрешил «Норильскому никелю» реализовывать поставки меди через соответствующий перевалочный хаб. Об этом сообщил вице-президент по взаимодействию с органами власти и управления компании Дмитрий Пристансков в ходе сессии «Суверенная юрисдикция: вызовы современных реалий» Петербургского международного юридического форума.

«Мы проработали для себя план африканского хаба, это порт Танжер в Марокко в Северной Африке. Более того, сравнительно недавно [порт] Роттердам все-таки позволил продолжать поставки меди, поэтому в принципе работа налаживается», — сказал он.

tass.ru/ekonomika/17730609Новости рынков |Менеджмент Норникеля не исключает промежуточных дивидендов в 2023г в случае положительного FCF и комфортного долга

- 28 апреля 2023, 19:19

- |

Топ-менеджмент «Норникеля», совет директоров которого рекомендовал отказаться от дивидендов за 2022 г., не исключает выплаты промежуточных дивидендов в 2023 г., в случае если компания получит положительный FCF и сохранит долг на комфортном уровне.

«Менеджмент не исключает возможности выплаты промежуточных дивидендов в 2023 г., при условии того, что будет заработан денежный поток, и компания сохранит комфортный уровень долговой нагрузки», — прокомментировал CFO «Норникеля» Сергей Малышев.

www.nornickel.ru/news-and-media/press-releases-and-news/sovet-direktorov-nornikelya-rekomenduet-aktsioneram-ne-platit-dividendy-za-2022-god/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс