Блог им. dv_ovechkin |Почему Максим Орловский полюбил моментум

- 09 сентября 2021, 11:01

- |

На последней конференции смарт-лаба широко известный в не таких уж и узких кругах Максим Орловский часто упоминал, что та или иная акция ему нравится по этой самой причине. При этом упоминаний моментума от Максима на других конференциях не обнаружено. Видимо, моментум Максиму приглянулся совсем недавно.

Действительно, отчего же его не любить? Это очень прибыльная стратегия на многих финансовых рынках, и российский не является исключением. И это легко доказать! Возьмем акции, входящие в индекс широкого рынка и на периоде с 01.03.2011 по 01.08.2021 будем в конце каждого месяца делить на 4 равные группы (квартили) по темпу роста их курсовой стоимости за предыдущие 12 месяцев (не считая последнего месяца). Получим следующую картину

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 20 )

Блог им. dv_ovechkin |Генераторы альфы. Выпуск 2: Сигналы Atlant'a

- 07 сентября 2021, 09:55

- |

Каждый инвестор мечтает вкладывать денежные средства так, чтобы получить столь желанную альфу (доходность, которая не объясняется премиями за риск). Чувствуя на себе подбадривающий взгляд внутреннего Баффетта, альфаискатели «надрывают свое пузо» в попытке создать ту самую стратегию.

Биржевая алхимия привлекает многих, ведь интересно ответить себе на вопрос «тварь я дрожащая или альфу имею?». Те, кто, по их мнению, добился успеха на поприще инвестиций, делают свою стратегию публичной, выставляя ее на сервисах автоследования или создавая биржевой фонд.

В серии постов под названием «Генераторы альфы» мы подвергнем регрессионному анализу публичные стратегии и проверим, насколько они чувствительны к риск-премиям. Низкая чувствительность к премиям означает, что стратегия достойна носить звание «генератора альфы». Высокая чувствительность к премиям говорит о том, что в такой стратегии нет ничего особенного и рядовой инвестор сможет ее повторить.

( Читать дальше )

Блог им. dv_ovechkin |Генераторы альфы. Выпуск 1: Усиленные инвестиции

- 03 сентября 2021, 16:10

- |

Преамбула

Каждый инвестор мечтает вкладывать денежные средства так, чтобы получить столь желанную альфу (доходность, которая не объясняется премиями за риск). Чувствуя на себе подбадривающий взгляд внутреннего Баффетта, альфаискатели «надрывают свое пузо» в попытке создать ту самую стратегию.

Биржевая алхимия привлекает многих, ведь интересно ответить себе на вопрос «тварь я дрожащая или альфу имею?». Те, кто, по их мнению, добился успеха на поприще инвестиций, делают свою стратегию публичной, выставляя ее на сервисах автоследования или создавая биржевой фонд.

В серии постов под названием «Генераторы альфы» мы подвергнем регрессионному анализу публичные стратегии и проверим, насколько они чувствительны к риск-премиям. Низкая чувствительность к премиям означает, что стратегия достойна носить звание «генератора альфы». Высокая чувствительность к премиям говорит о том, что в такой стратегии нет ничего особенного и рядовой инвестор сможет ее повторить.

( Читать дальше )

Блог им. dv_ovechkin |Истинные правила Баффетта

- 26 августа 2021, 07:13

- |

Астрологи объявили неделю Баффетта, количество постов про него увеличено в двое :) А теперь к правилам:

👉Баффетт покупает акции компаний с высокой рентабельностью и избегает акций компаний с низкой рентабельностью.

👉Баффетт покупает акции с низким коэффициентом бэта, с высоким — не покупает.

👉Баффетт использует кредитное плечо, его средний размер составляет 1:1,6

Источник: Buffett's alpha

P.S. Влезу в тик-ток секунд на 15? :)

Блог им. dv_ovechkin |Инвестируй с плечом, пока молодой

- 24 августа 2021, 14:33

- |

Ученые-экономисты из Йельского университета предлагают бесхитростное решение данной проблемы: инвестор, находящийся на ранних этапах накопления капитала, должен использовать кредитные плечи. Исследователи делят жизненный цикл инвестора на 4 стадии. На первой стадии (так сказать, в молодости, пока пенсия не скоро) инвестор вкладывает с кредитным плечом, которое составляет 1:2. При переходе на каждую стадию плечо постепенно снижается. На последней стадии инвестор вкладывает полностью «на свои».

( Читать дальше )

Блог им. dv_ovechkin |Концентрированные инвестиции. Баффет не рационален?

- 23 августа 2021, 15:53

- |

Тем более, сам УОРРЕН БАФФЕТ часто делал концентрированные инвестиции, на одну акцию у него могло приходиться до 40% средств партнерства.

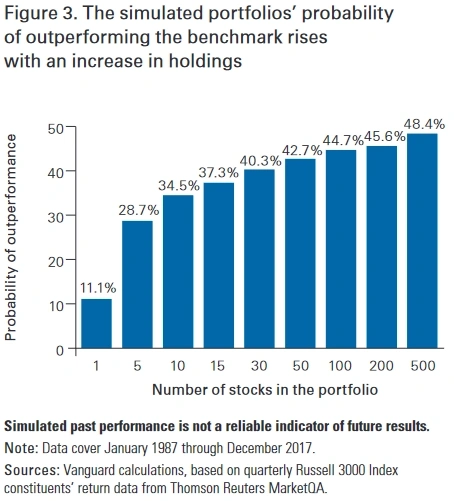

Но действительно ли концентрация на нескольких фишках — залог успеха? Специалисты из Vanguard доказывают обратное. Исследователи составляют множество портфелей, которые отличающится количеством эмитентов, и вычисляют вероятности получить доходность выше и ниже рынка. Результаты представлены на рисунках ниже.

Вероятность показать доходность выше рынка растет с увеличением количества эмитентов в портфеле. Данные говорят за себя — элемент стратегии Баффета, связанный с высокой концентрацией, не рационален. Инвестор, который будет повторять Баффета в этом аспекте, уменьшает шансы на свою «альфу»

Спасибо за чтение и удачи в инвестициях!

Источник: How to increase the odds of owning the few stocks that drive returns www.vanguardinvestments.dk/documents/institutional/increase-odds-of-owning-less-stock-that-drive-returns.pdf

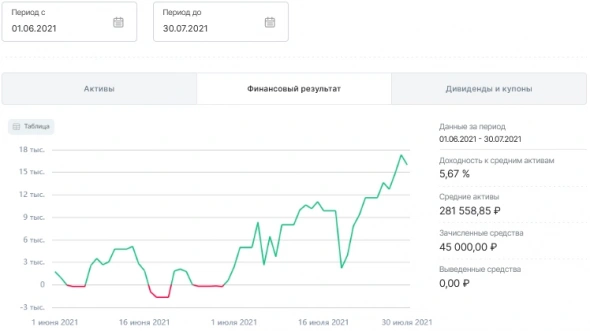

Блог им. dv_ovechkin |Портфель на самом хае: июнь и июль 2021

- 02 августа 2021, 10:26

- |

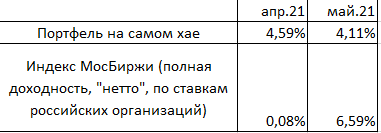

Таблица с доходностями портфеля и индекса МосБиржи (здорового человека, который полной доходности, но минус налог по ставкам для российских организаций) за каждый прошедший месяц

( Читать дальше )

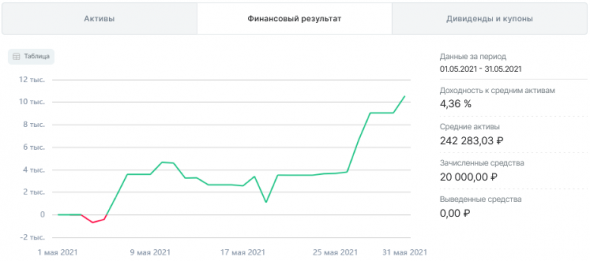

Блог им. dv_ovechkin |Портфель на самом хае: итоги мая

- 01 июня 2021, 09:45

- |

Портфель на самом хае продолжает не только жить, но даже радовать своим ростом. Пока что, только в относительных величинах :)

28 числа было плановое пополнение в размере 20 000 рублей.

По итогам мая доходность портфеля составила 4,11%. Весьма схоже с тем, что было в апреле (при подсчете доходности портфеля пополнения не учитываются).

( Читать дальше )

Блог им. dv_ovechkin |Goldman Sachs прогнозирует самый сильный скачок спроса на нефть. Рынок с этим не согласен.

- 04 мая 2021, 23:40

- |

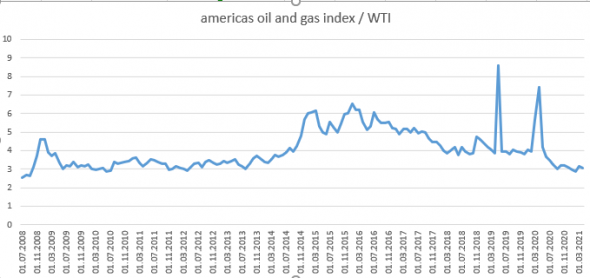

Инвесторы, ожидающие рост нефти, будут покупать акции соответствующих компаний. Посмотрим на график соотношения индекса Americas Oil&Gas и цены на WTI.

Ожидая роста нефтяных цен, инвесторы предъявляют спрос на акции нефтедобытчиков. В такой ситуации акции должны расти относительно цены на нефть. На графике видны примеры оправдавшихся ожиданий по резкому росту нефтяных цен: после кризиса 2008 года, после нефтяного шока конца 2014, после коронакризиса 2020.

С сентября 2020 по апрель 2021 соотношение находится примерно на одном уровне. Колебания в пределах 2,89-3,19. Устойчивого тренда на рост не наблюдается.

В качестве другого примера отставания американских нефтедобыдчиков можно привести отношение FTXN (etf на американские компании, работающие в сфере нефти и газа) и WTI.

( Читать дальше )

Блог им. dv_ovechkin |Портфель на самом хае. Апрель 2021

- 03 мая 2021, 22:44

- |

Источник: smart-lab.ru/blog/694092.php

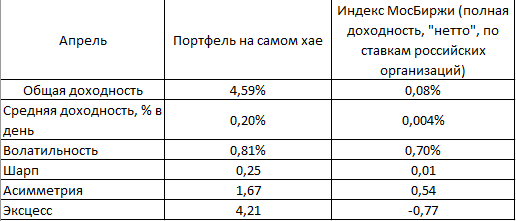

Начнем с таблицы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс