Блог им. dv_ovechkin

Генераторы альфы. Выпуск 1: Усиленные инвестиции

- 03 сентября 2021, 16:10

- |

Преамбула

Каждый инвестор мечтает вкладывать денежные средства так, чтобы получить столь желанную альфу (доходность, которая не объясняется премиями за риск). Чувствуя на себе подбадривающий взгляд внутреннего Баффетта, альфаискатели «надрывают свое пузо» в попытке создать ту самую стратегию.

Биржевая алхимия привлекает многих, ведь интересно ответить себе на вопрос «тварь я дрожащая или альфу имею?». Те, кто, по их мнению, добился успеха на поприще инвестиций, делают свою стратегию публичной, выставляя ее на сервисах автоследования или создавая биржевой фонд.

В серии постов под названием «Генераторы альфы» мы подвергнем регрессионному анализу публичные стратегии и проверим, насколько они чувствительны к риск-премиям. Низкая чувствительность к премиям означает, что стратегия достойна носить звание «генератора альфы». Высокая чувствительность к премиям говорит о том, что в такой стратегии нет ничего особенного и рядовой инвестор сможет ее повторить.

Методика

В научной литературе выделяют следующие риск премии:

1) рыночная премия (Market) – превышение доходности рыночного индекса над доходностью безрискового актива;

2) премия за размер (Size) – превышение доходности компаний малой капитализации над доходностью крупных компаний;

3) премия за ценность (Value) – превышение доходности компаний с высоким коэффициентом BV/P (балансовая стоимость – цена) над доходностью компаний с низким коэффициентом BV/P;

4) Премия за норму прибыльности (Prof) – превышение доходности прибыльных фирм над доходностью не прибыльных;

5) Премия за норму инвестиций (Inv) – превышение доходности компаний с низким приростом активов над доходностью компаний с высоким приростом активов.

6) Премия за импульс (Mom) – превышение доходности акций с высоким темпом прироста курсовой стоимости над доходностью акций с низким темпом прироста курсовой стоимости.

На российском фондовом рынке премии рассчитаны следующим образом:

1) Market – доходность индекса MCFRTRR минус доходность индекса RUGBITR1Y

2) Size – в конце второго квартала каждого года делим все компании, входящие в индекс широкого рынка, на 2 равновзвешенные группы, крупной и малой капитализации. Из доходности акций малой капитализации вычитаем доходность акций крупной капитализации.

3) Value — в конце второго квартала каждого года делим все компании, входящие в индекс широкого рынка, на 4 равновзвешенные группы по коэффициенту BV/P. Данные по BV – из последнего годового отчета. Из доходности первой группы (акции с высоким BV/P) вычитаем доходность четвертой группы (акции с самым высоким BV/P)

4) Prof — в конце второго квартала каждого года делим все компании, входящие в индекс широкого рынка, на 4 равновзвешенные группы по коэффициенту ROE. Из доходности первой группы (высокий ROE) вычитаем доходность четвертой группы (низкий ROE)

5) Inv — в конце второго квартала каждого года делим все компании, входящие в индекс широкого рынка, на 4 равновзвешенные группы по приросту активов. Из доходности первой группы (фирмы с низким темп роста активов) вычитаем доходность четвертой группы (фирмы с высоким темпом роста активов)

6) Mom – в конце каждого месяца делим все компании, входящие в индекс широкого рынка, на 4 равновзвешенные группы по приросту курсовой стоимости за последние 12 месяцев без учета последнего. Из доходности первой группы вычитаем доходность четвертой группы.

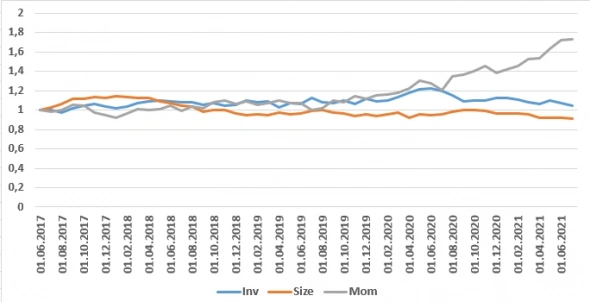

После рассчета премий, методом наименьших квадратов оцениваем следующее уравнение:

Где:

Rt – доходность рассматриваемой стратегии за месяц t;

Rrf,t – доходность безрискового актива за месяц t.

Анализ стратегии «Усиленные инвестиции»

В первом выпуске «Генераторов альфы» на хирургический стол попала стратегия, под названием «Усиленные инвестиции» (https://www.comon.ru/user/EnhancedInvestments/strategy/detail/?id=12363). Авторы стратегии на основе собственной модели оценивают потенциал роста и включают в свой портфель фирмы с самым высоким потенциалом. Кроме того, авторы стратегии учитывают порядочность собственников.

Интерес к стратегии подкрепляется тем, что, цитирую: «команда, работающая над стратегией, обладает большой экспертизой (более 10 лет) в области инвестиционно-банковских услуг, прямых инвестициях, многолетним опытом в трейдинге и управлении активами, научных исследованиях и ИТ проектах.

На комоне доступны результаты стратегии с июня 2017 и по настоящее время. Достаточный период, чтобы оценить стратегию.

Оценка уравнения регрессии дает следующие результаты

Переменная |

Коэффициент перед переменной |

t-stat |

Alpha |

-0,00002 |

0,00 |

Market |

0,87 (значим на 1%) |

5,74 |

Size |

0,64 (значим на 10%) |

1,94 |

Value |

-0,26 (не значим) |

-1,37 |

Prof |

0,15 (не значим) |

0,485 |

Inv |

0,42 (значим на 10%) |

1,76 |

Mom |

0,28 (значим на 5%) |

1,96 |

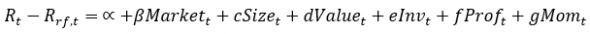

И так, за рассматриваемый период (июнь 2017 – июль 2021) доходность стратегии «Усиленные инвестиции» оказалось очень чувствительно к премии за рыночный риск (коэффициент перед Market значим на 1% и обладает самым высокой t-stat). То есть, стратегия очень сильно повторяет движение индекса МосБиржи полной доходности. Действительно, если посмотреть на график, то не сложно заметить: за рассматриваемый период результаты стратегии и индекса МосБиржи отличаются не значительно. Счет под управлением стратегии вырос в 2,79 раза, в то время как индекс МосБиржи вырос в 2,59 раза.

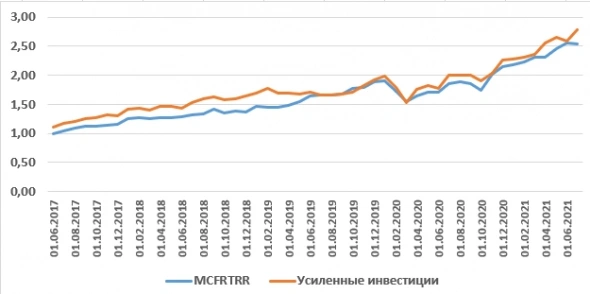

Кроме того, стратегия отчасти эксплуатирует премию за импульс (Mom), размер (Size) и норму инвестирования (Inv). Чувствительность стратегии к двум последним премиям играет злую шутку: в отличие от развитых стран, в России данные премии не вознаграждают инвестора дополнительной доходностью.

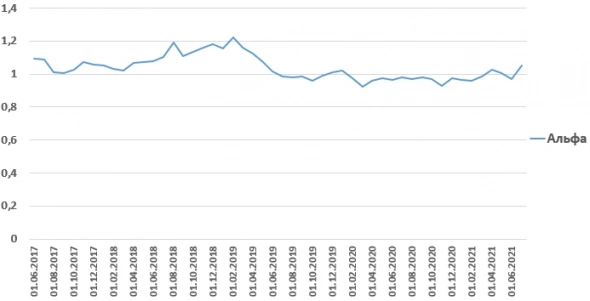

Что касается альфы, то она статистически незначима и неотличима от нуля. Оценка уравнения регрессии позволяет построить график Альфы нарастающим итогом и оценить ее изменение в динамике.

Как видно на графике, стратегия генерировала положительную алфьу до начала 2019 года. Потом что-то сломалось, и накопленная тяжким трудом альфа стала таять на глазах. Таким образом, стратегия «Усиленные инвестиции» пока не может получить звание «Генератора альфы»

Если статья показалась вам полезной, лайкайте, пишите комментарии и задавайте вопросы. Если вам интересен такой анализ инвестиционных стратегий, предлагайте своих кандидатов.

Спасибо за чтение и удачи в инвестициях!

теги блога Как приручить доходность

- запрет на экспорт бензина

- Brent

- jetlend

- momentum

- S&P500

- S&P500 фьючерс

- svb

- акции

- Акции РФ

- акции США

- Банки

- брокеры

- валюта

- валюта и нефть

- вопрос

- Газпром

- деловая активность

- денежная масса

- долг

- ЕС

- запрет на экспорт топлива

- инвестиции

- Индия

- инфляция

- инфляция в России

- итоги

- итоги 2022

- итоги года

- итоги месяца

- Китай

- книга

- Конференции смартлаба

- Кризис

- Максим Орловский

- моментум

- Нефть

- облигации

- оптимальный портфель

- офз

- оффтоп

- ОЭСР

- портфель

- портфель инвестора

- прогноз по нефти

- результаты

- рецензия на книгу

- Россия

- смартлаб конкурс

- СПГ

- ставка

- стратегии

- стратегия

- США

- технический анализ

- Товарные активы

- товарные рынки

- товары

- торговая система

- торговая стратегия

- торговые роботы

- торговые сигналы

- трейдинг

- Универ Капитал

- Уоррен Баффет

- форекс

- ФРС

- фьюерсы

- фьючерс

- фьючерс mix

- фьючерсы

- экономика

кстати непонятно что в них усиленного — плечи?

Точно видел инфу, что у них есть особый тех анализ, подсказывающий когда купить — когда продать

Вот эта?

Да, она.

Там тоже портфель из акций, обновляемый не особо часто.

Фьючерсов и пр. нет, так что вполне подходит.

www.comon.ru/user/Eugeny2010/strategy/detail/?id=2599

www.comon.ru/user/Eugeny2010/strategy/detail/?id=14035