Блог им. dv_ovechkin |ОЭСР обновила значение своего Leading Indicator: что это такое и как повлияет на товарные рынки и российский фондовый рынок.

- 15 сентября 2021, 10:01

- |

14 сентября Организация экономического сотрудничества и развития (далее ОЭСР) обновила значение своего опережающего индикатора (Leading Indicator, далее LI). По последним данным, значение LI в августе составило 101, увеличившись по сравнению с 100,9 в июле.

В одном из прошлых постов я разбирал, что LI отражает состояние мировой экономики и, как следствие, спрос на биржевые товары. Интересно исследовать, как LI влияет на самый важный для нашего рынка товар — нефть. Для этого методом наименьших квадратов оценим следующее уравнение регрессии:

Y = kX + b

Где:

Y – прирост цены на нефть марки brent в процентах за месяц t

X – переменна, которая принимает значение 1, если LI вырос; 0, если LI не изменился; -1, если значение LI снизилось. Значение LI берется на момент времени t-1, никакого заглядывания вперед нет.

Результаты оценки уравнения регрессии представлены в таблице

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. dv_ovechkin |Нефть и диверсификация. Повышаем эффективность инвестиций в S&P 500

- 18 августа 2021, 13:40

- |

В предыдущем посте (https://smart-lab.ru/blog/715270.php) мы рассмотрели простую стратегию на нефтяных фьючерсах. Суть стратегии заключается в том, чтобы открывать длинные позиции, если ожидается рост экономики. Ожидания по экономическому росту были аппроксимированы опережающим индикатором от Организации экономического содружества и развития. Стратегия показала хорошие результаты, позволив значительно увеличить размер депозита при том, что за рассматриваемый период цена нефти возросла незначительно. Сегодня мы посмотрим, что будет, если скомбинировать стратегию и вложения в акции.

При составлении инвестиционного портфеля необходимо использовать все возможности для получения максимальной доходности при минимально возможном риске. Как правило, такой результат достигается путем диверсификации. Сегодня мы покажем, как ранее представленная стратегия на нефти повысит эффективность сделанных инвестиций, на примере вложения в индекс S&P 500.

̶С̶т̶у̶п̶и̶л̶и̶ Купили и держим индекс американских компаний. Если стратегия на нефти дает сигнал на покупку, то разбавляем наш непатриотичный портфель нефтью в соотношении 50/50 (то есть, одна половина портфеля составляет S&P500, а другая – нефть). Когда стратегия на нефти дает сигнал выйти из длинной позиции, то наш портфель становится индексом S&P 500 на все 100%.

( Читать дальше )

Блог им. dv_ovechkin |Простая стратегия на нефти с положительным мат ожиданием

- 11 августа 2021, 09:50

- |

Спрос на нефть определяется прежде всего темпами роста мировой экономики, а также рядом других факторов, к числу которых относятся структурные характеристики спроса на нефть, энергоемкость и нефтеемкость экономики, климатические (погодные) условия, уровень эффективности энергопотребляющих технологий и относительная конкурентоспособность других видов топлива.

Ключевой вопрос: а какой из факторов спроса можно спрогнозировать, хотя бы на ближайшее будущее? По моему мнению, прогнозу поддаются только темпы роста мировой экономики, и то лишь в краткосрочной перспективе.

В данном посте ответим на вопрос, можно ли на основе прогноза темпов экономического роста всего мира простроить стратегию на рынке нефти, которая бы отличалась простотой и прибыльностью.

В качестве переменной, отражающей будущее состояние мировой экономики, будем использовать опережающий индикатор (Composite Leading Indicator, далее CLI), публикуемый организацией экономического сотрудничества и развития. Ознакомиться можно здесь: https://data.oecd.org/leadind/composite-leading-indicator-cli.htm

( Читать дальше )

Блог им. dv_ovechkin |Китай запустит нефтяной цикл?

- 07 мая 2021, 09:46

- |

Уже сейчас индекс сырьевых товаров достиг уровня 2011 года.

Данный рост обусловлен высоким спросом крупнейших экономик. Так, недавно Китай отчитался о рекордном росте ВВП, который подскочил на 18,3% в первом квартале, в сравнении с вызванным пандемией падением в начале 2020 года.

Рост экономики Китая – залог роста нефтяных котировок, так как Китай является одним из крупнейших ее потребителей.

Но ВВП, все-таки, «запаздывающий» индикатор. OECD (организация экономического сотрудничества) публикует так называемый «опережающий индикатор» (leading indicator). Посмотреть можно здесь: https://data.oecd.org/leadind/composite-leading-indicator-cli.htm#indicator-chart

Публикация значений опережающего индикатора производится с задержкой в 2 месяца. Но это все равно раньше, чем публикация данных о ВВП :)

Итак, обратимся к графику. На графике изображены: 1) натуральный логарифм цены на брент (brent log); 2) натуральный логарифм опережающего индикатора (leading indicator log, 2 month lag). Цена на брент на первое число каждого месяца. Данные по Leading indicator даны также на первое число каждого месяца, но с учетом задержки в публикации. Если на графике 01.01.2019 leading indicator равен 4,5901, то на самом деле это значение актуально для 01.11.2018.

( Читать дальше )

Блог им. dv_ovechkin |Goldman Sachs прогнозирует самый сильный скачок спроса на нефть. Рынок с этим не согласен.

- 04 мая 2021, 23:40

- |

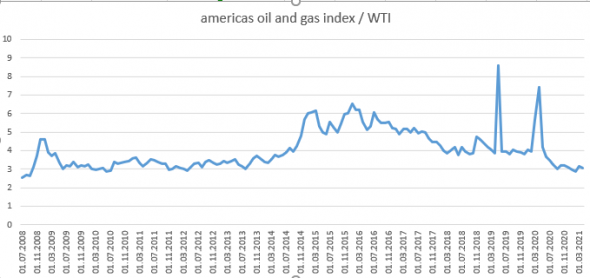

Инвесторы, ожидающие рост нефти, будут покупать акции соответствующих компаний. Посмотрим на график соотношения индекса Americas Oil&Gas и цены на WTI.

Ожидая роста нефтяных цен, инвесторы предъявляют спрос на акции нефтедобытчиков. В такой ситуации акции должны расти относительно цены на нефть. На графике видны примеры оправдавшихся ожиданий по резкому росту нефтяных цен: после кризиса 2008 года, после нефтяного шока конца 2014, после коронакризиса 2020.

С сентября 2020 по апрель 2021 соотношение находится примерно на одном уровне. Колебания в пределах 2,89-3,19. Устойчивого тренда на рост не наблюдается.

В качестве другого примера отставания американских нефтедобыдчиков можно привести отношение FTXN (etf на американские компании, работающие в сфере нефти и газа) и WTI.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс