Блог им. dv_ovechkin

Простая стратегия на нефти с положительным мат ожиданием

- 11 августа 2021, 09:50

- |

Спрос на нефть определяется прежде всего темпами роста мировой экономики, а также рядом других факторов, к числу которых относятся структурные характеристики спроса на нефть, энергоемкость и нефтеемкость экономики, климатические (погодные) условия, уровень эффективности энергопотребляющих технологий и относительная конкурентоспособность других видов топлива.

Ключевой вопрос: а какой из факторов спроса можно спрогнозировать, хотя бы на ближайшее будущее? По моему мнению, прогнозу поддаются только темпы роста мировой экономики, и то лишь в краткосрочной перспективе.

В данном посте ответим на вопрос, можно ли на основе прогноза темпов экономического роста всего мира простроить стратегию на рынке нефти, которая бы отличалась простотой и прибыльностью.

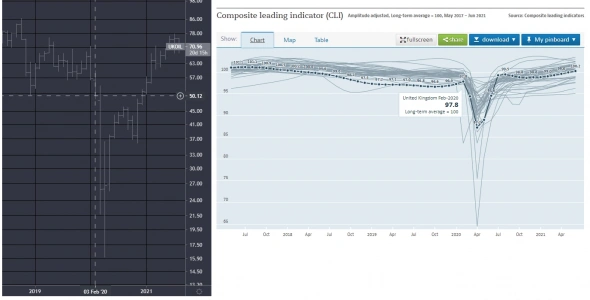

В качестве переменной, отражающей будущее состояние мировой экономики, будем использовать опережающий индикатор (Composite Leading Indicator, далее CLI), публикуемый организацией экономического сотрудничества и развития. Ознакомиться можно здесь: https://data.oecd.org/leadind/composite-leading-indicator-cli.htm

Стратегия заключается в следующем: покупаем фьючерс на нефть, если последнее опубликованное значение CLI выше предыдущего (публикация происходит с задержкой в 1 месяц: так, например, в конце августа нам доступно значение CLI на конец июля). Если CLI ниже предыдущего значения или же не изменился, мы остаемся вне позиции и отдыхаем на заборе. Доходность от лонга и от шорта асимметрична, а шортить в условиях постоянного роста денег в обращени в двойне не выгодно. Тестировать будем на фьючерсе на американскую нефть, так как Управления энергетической информацией США предоставляет очень удобные экселевские таблички с данными за большой промежуток времени https://www.eia.gov/dnav/pet/hist/rclc1A.htm

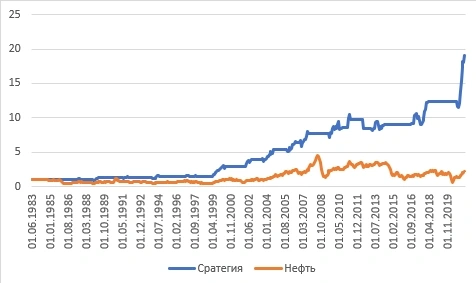

Динамика результатов стратегии и цены на нефть. Такое сравнение с условным «купи и держи». Стратегия генерирует неплохую прибыль на активе, который, в общем-то, практически не прибавил в номинальной цене.

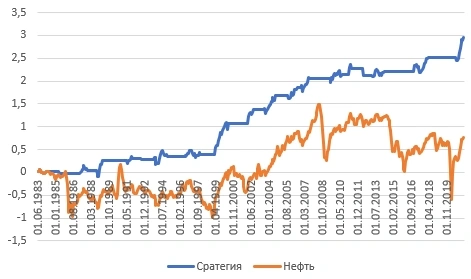

Также интересно взглянут на логарифмическую шкалу. Здесь очень хорошо видно, что стратегия позволяет заработать на росте нефти и созерцать ее падение, не принимая в нем никакого участия

Итак, прогноза основного фактора спроса на нефть, а именно будущего роста мировой экономики, оказалось достаточно для построения торговой стратегии с положительным мат ожидаением. Кроме того, полученная стратегия отлично подходит для диверсификации вложений в акции. Но об этом в следующих постах.

Спасибо за чтение и удачи в инвестициях!

теги блога Как приручить доходность

- запрет на экспорт бензина

- Brent

- jetlend

- momentum

- S&P500

- S&P500 фьючерс

- svb

- акции

- Акции РФ

- акции США

- Банки

- брокеры

- валюта

- валюта и нефть

- вопрос

- Газпром

- деловая активность

- денежная масса

- долг

- ЕС

- запрет на экспорт топлива

- инвестиции

- Индия

- инфляция

- инфляция в России

- итоги

- итоги 2022

- итоги года

- итоги месяца

- Китай

- книга

- Конференции смартлаба

- Кризис

- Максим Орловский

- моментум

- Нефть

- облигации

- оптимальный портфель

- офз

- оффтоп

- ОЭСР

- портфель

- портфель инвестора

- прогноз по нефти

- результаты

- рецензия на книгу

- Россия

- смартлаб конкурс

- СПГ

- ставка

- стратегии

- стратегия

- США

- технический анализ

- Товарные активы

- товарные рынки

- товары

- торговая система

- торговая стратегия

- торговые роботы

- торговые сигналы

- трейдинг

- Универ Капитал

- Уоррен Баффет

- форекс

- ФРС

- фьюерсы

- фьючерс

- фьючерс mix

- фьючерсы

- экономика

А теперь посчитайте, какого размера должен быть банк депозит, чтобы высидеть -37 в нефти и не познакомится с Дядей Колей. Да даже не минусовую, а просто падение с 60 до 20.

И как сидеть на заборе, когда прошлый месяц мы купили фьючи нефти согласно отчета, а на следующий закрываться? А ежели минус? Или все же сидим онли в лонгах?

Ничего непонятно.

Данила Овечкин, Ежели брать отношения помесячно, т.е. значение CLI текущее относительно прошлого, то вот что получается:

96,9 январь20 и 97,8 февраль20: ПОКУПАЕМ

Купили по 50, закрыли по 25, т.к. в марте20 индекс упал.

Все правильно посчитал?

В конце февраля 2020 ближайшие нам доступные значения CLI (именно в графе OECD — Total) 99,1(январь 2020) и 99,1 (декабрь 2019). Так как значение CLI не изменилось, то, принимая решение в конце февраля 2020, мы решаем не покупать нефть.

Хотя я брент торгую на нашей кухне, на CL может иначе было.За идейку спасибо!

Еще бы просадку огласили максимальную, чтобы более четко представление иметь)))Для совсем ленивых)

как прикрутите покажете результат ?:)

резы