SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Мысли по Ростелекому после отчета за 2 квартал

- 16 августа 2021, 10:41

- |

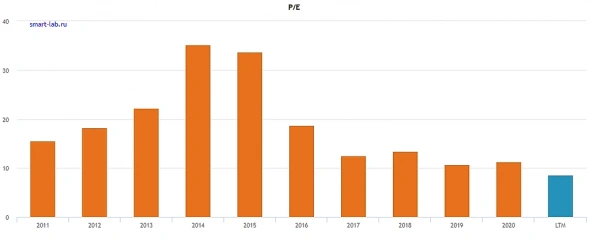

Хочу заметить, что Ростелеком сейчас самый дешевый по к-ту P/E за последние 10 лет. Я думаю бумага пошла вниз летом на самом деле из-за роста ставок. Ибо каждые 100бп это +4 ярда процентных платежей в перспективе плюс конечно ОФЗ тупо становятся интереснее, чем бумага с доходностью 5%...

Перспектив роста особо не вижу, ибо Ростелеком — это как инфраструктура, которой уже все пользуются, но которую надо постоянно обновлять и модернизировать. Основной драйвер последних лет — ШПД, перестанет расти по числу, теперь только если по цене, но это вряд ли.

Надо отдать должное, прибыль после долгих лет падения и стагнации начала расти:

( Читать дальше )

- комментировать

- Комментарии ( 16 )

dr-mart |Исторические нормы доходностей российского рынка акций в рублях и долларах

- 15 августа 2021, 16:13

- |

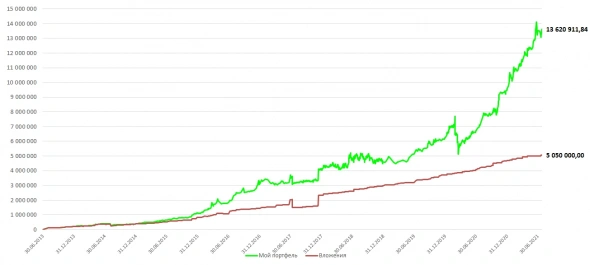

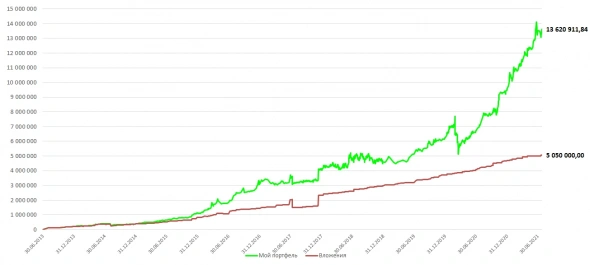

Заинтересовался вопросом, а какая доходность сейчас у российского рынка. Ведь, чтобы признать себя гениальным инвестором, необходимо сначала сравнить свой результат с результатом всего рынка.

На всякий случай напомню, что на текущий момент норма доходности — это доходности краткосрочных ОФЗ, то есть в районе 6,7% годовых. Вкладчики российских банков и главное, госбанков, нервно сосут в сторонке на фоне доходов ОФЗ, а на фоне доходностей фондового индекса они просто проглотили ежа.

Надо отдать должное, последние 5 лет российский рынок был так хорош, что наплодил множество гениальных инвесторов.

За 5 лет индекс полной доходности MOEX (MCFTR — учитывает дивиденды, но не учитывает налоги) вырос в 2,6 раза с 2761 до 7286, обеспечив среднегодовую доходность 21,4% (CAGR).

Аналогичный индекс полной доходности в долларах (RTSTR) за 5 лет вырос в 2,3 раза — с 1360 до 3133, обеспечив доходность в долларах 18,2%.

Проблема в том, что профессионалу почти бесполезно соревноваться с рынком который растет на 21,4%.

Баффет считал, что 5-летний интервал — достаточный, чтобы захватить как период слабости, так и период силы рынка, за исключением тех периодов, когда рынок впадает в спекулятивную горячку. Причем лучше всего портфель Баффета себя вел именно на падающем рынке. А у нас по факту все последние 5 лет российский рынок уверенно растет.

Однако, если брать 10-летний интервал, то ситуация становится чуть менее оптимистичной.

За 10 лет рублевый MCFTR вырос в 4,35 раза, доходность 15,8%.

А вот в долларах за 10 лет рост оказался меньше, чем за 5 лет: всего в 2 раза, и доходность 7,2%

Причина в том, что на период 2011-2016 пришлось почти двукратное ослабление курса рубля к доллару, а рынок акций в этот период был существенно слабее, средняя доходность за 2011-2016 составила всего 10,7%.

Значения индексов можно посмотреть тут: https://www.moex.com/en/index/totalreturn/MCFTR

На всякий случай напомню, что на текущий момент норма доходности — это доходности краткосрочных ОФЗ, то есть в районе 6,7% годовых. Вкладчики российских банков и главное, госбанков, нервно сосут в сторонке на фоне доходов ОФЗ, а на фоне доходностей фондового индекса они просто проглотили ежа.

Надо отдать должное, последние 5 лет российский рынок был так хорош, что наплодил множество гениальных инвесторов.

За 5 лет индекс полной доходности MOEX (MCFTR — учитывает дивиденды, но не учитывает налоги) вырос в 2,6 раза с 2761 до 7286, обеспечив среднегодовую доходность 21,4% (CAGR).

Аналогичный индекс полной доходности в долларах (RTSTR) за 5 лет вырос в 2,3 раза — с 1360 до 3133, обеспечив доходность в долларах 18,2%.

Проблема в том, что профессионалу почти бесполезно соревноваться с рынком который растет на 21,4%.

Баффет считал, что 5-летний интервал — достаточный, чтобы захватить как период слабости, так и период силы рынка, за исключением тех периодов, когда рынок впадает в спекулятивную горячку. Причем лучше всего портфель Баффета себя вел именно на падающем рынке. А у нас по факту все последние 5 лет российский рынок уверенно растет.

Однако, если брать 10-летний интервал, то ситуация становится чуть менее оптимистичной.

За 10 лет рублевый MCFTR вырос в 4,35 раза, доходность 15,8%.

А вот в долларах за 10 лет рост оказался меньше, чем за 5 лет: всего в 2 раза, и доходность 7,2%

Причина в том, что на период 2011-2016 пришлось почти двукратное ослабление курса рубля к доллару, а рынок акций в этот период был существенно слабее, средняя доходность за 2011-2016 составила всего 10,7%.

Значения индексов можно посмотреть тут: https://www.moex.com/en/index/totalreturn/MCFTR

dr-mart |Цена купленного автомобиля ошеломит любого разумного инвестора

- 14 августа 2021, 21:18

- |

Заметил, что за последний год в районе 50% соседей обновили свои тачки. Да и чёрт с ними:) Разумный инвестор просто так не должен менять старую машину на новую и вот почему.

Например, если вы грамотный инвестор/управляющий, который способен генерировать в долгосрочке 20% годовых, то… 2 лимона, потраченных на автомобиль сегодня, это 12 миллионов рублей через 10 лет или 76 лимонов через 20 лет:) Его величество сложный процент, так сказать, в действии.

Дело за малым: научиться делать 20% годовых долгосрочно. Думаю, сегодняшним инвесторам, избалованным доходностями бычьего рынка должно казаться это довольно просто решаемой задачей:)

Чтобы не тратить бабки на крупные приобретения, надо быть достаточно уверенным в себе инвестором, который точно знает, что сможет сделать положительную доходность.

Вот чем мне нравится Шадрин? У чувака нет ни тачки ни квартиры, зато уже есть ~14 лимонов. И он уже много лет подряд пытается сделать сложный процент на инвестициях. Дай Бог повезет, станет русским Баффетом через 20 лет. Ведь если будет делать 20% годовых, его 14 лимонов через 20 лет станут пол ярда, а через 30 лет, это 3,3 ярда.

Конечно, такая способность удерживать цель в долгосрочном фокусе, — это настоящий стоицизм и очень достойно уважения.

Уверен, абсолютное большинство из нас на такое не способны. Ведь все мы хотим ездить на порше и жить в просторной квартире или большом загородном доме. Я, например, очень хочу😁

Например, если вы грамотный инвестор/управляющий, который способен генерировать в долгосрочке 20% годовых, то… 2 лимона, потраченных на автомобиль сегодня, это 12 миллионов рублей через 10 лет или 76 лимонов через 20 лет:) Его величество сложный процент, так сказать, в действии.

Дело за малым: научиться делать 20% годовых долгосрочно. Думаю, сегодняшним инвесторам, избалованным доходностями бычьего рынка должно казаться это довольно просто решаемой задачей:)

Чтобы не тратить бабки на крупные приобретения, надо быть достаточно уверенным в себе инвестором, который точно знает, что сможет сделать положительную доходность.

Вот чем мне нравится Шадрин? У чувака нет ни тачки ни квартиры, зато уже есть ~14 лимонов. И он уже много лет подряд пытается сделать сложный процент на инвестициях. Дай Бог повезет, станет русским Баффетом через 20 лет. Ведь если будет делать 20% годовых, его 14 лимонов через 20 лет станут пол ярда, а через 30 лет, это 3,3 ярда.

Конечно, такая способность удерживать цель в долгосрочном фокусе, — это настоящий стоицизм и очень достойно уважения.

Уверен, абсолютное большинство из нас на такое не способны. Ведь все мы хотим ездить на порше и жить в просторной квартире или большом загородном доме. Я, например, очень хочу😁

dr-mart |Бенджамин Грэм про инвестиции в IPO

- 12 августа 2021, 20:04

- |

Ни что не ново под луною. Манящая инвесторов быстрая мохнатая зеленая котлета в виде участия в IPO — феномен, который в истории уже проходили.

Итак, продолжаю читать книгу Разумный Инвестор, и что там вижу:

Инвесторы склонны обращать внимание на те IPO, которые показали впечатляющие результаты и игнорировать неудачные.

Статистика IPO:

В книге приведет один из примеров IPO — компании VA Linux

Общий посыл: инвесторы желающие во что бы то ни стало получить акции на IPO и после него могут поверить в какую угодно туфту, совершенно игнорируя стоимость бизнеса.

Интересно, какая сейчас статистика по динамике акций компаний США после IPO?

Хайп еще продолжается или уже закис?

Итак, продолжаю читать книгу Разумный Инвестор, и что там вижу:

Покупка акций в ходе IPO — один из самых опасных способов быстрого обогащения, которыми инвесторы забивали голову в 1990-е годы.

Инвесторы склонны обращать внимание на те IPO, которые показали впечатляющие результаты и игнорировать неудачные.

Все мы хотим купить новый Microsoft, вложения в акции которого выросли с $2,100 до $720,000 в период 1986-2003, при этом забываем, что большинство других IPO обернулись для покупателей катастрофическими убытками.

Статистика IPO:

Если в период с 1980 по 2001 покупать акции в первый день торгов после IPO и держать их в течение 3 лет, то годовая доходность инвестиций будет ниже рыночной на 23 процентных пункта.

В книге приведет один из примеров IPO — компании VA Linux

Общий посыл: инвесторы желающие во что бы то ни стало получить акции на IPO и после него могут поверить в какую угодно туфту, совершенно игнорируя стоимость бизнеса.

Интересно, какая сейчас статистика по динамике акций компаний США после IPO?

Хайп еще продолжается или уже закис?

dr-mart |Конкурс комментариев к отчетам МСФО на нашем форуме продолжается

- 12 августа 2021, 12:38

- |

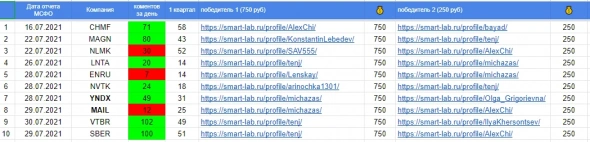

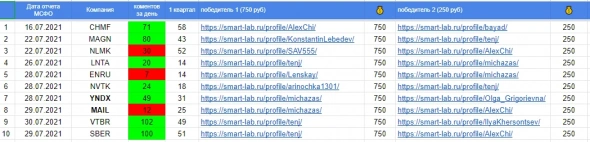

16 июля начался сезон отчетов за 2 квартал. Вот первые 10 отчетов и те, кого мы наградили.

За 1 квартал 2021 кстати всех наградили. Лучший комментатор за 1 квартал — Дилетант заработал 17,500 рублей за свои комментарии к отчетам на форуме акций.

Кстати как видите в моей табличке есть столбец: «комментов за день». Я смотрю насколько активен был форум каждой акции в день отчета, и насколько он был более или менее активен по сравнению с предыдущим кварталом.

Условия конкурса тут: https://smart-lab.ru/blog/653047.php

Сегодня отчитались FIX PRICE и X5, прокомментировать их отчеты вы можете тут:

https://smart-lab.ru/forum/FIVE

https://smart-lab.ru/forum/FIXP

За 1 квартал 2021 кстати всех наградили. Лучший комментатор за 1 квартал — Дилетант заработал 17,500 рублей за свои комментарии к отчетам на форуме акций.

Кстати как видите в моей табличке есть столбец: «комментов за день». Я смотрю насколько активен был форум каждой акции в день отчета, и насколько он был более или менее активен по сравнению с предыдущим кварталом.

Условия конкурса тут: https://smart-lab.ru/blog/653047.php

Сегодня отчитались FIX PRICE и X5, прокомментировать их отчеты вы можете тут:

https://smart-lab.ru/forum/FIVE

https://smart-lab.ru/forum/FIXP

dr-mart |Как повышение процентных ставок влияет на прибыль банков?

- 12 августа 2021, 11:42

- |

Когда процентные ставки ЦБ растут, растут процентные расходы банков. Успевают ли банки повышать ставку по кредитам, чтобы не снижать свои доходы? Заглянем в отчетность банков.

ВТБ: расширили банковскую маржу на 0,1пп во 2 квартале:

Доходность кредитов +0,4пп, стоимость привлечения +0,3пп.

Таким образом, пока повышение ставок ЦБ пока слабо положительно сказывается на результатах ВТБ.

А вот у Сбера наоборот, ср. доходность кредитов возросла всего на 0.1пп, а стоимость привлечения выросла на 0,2пп.

( Читать дальше )

ВТБ: расширили банковскую маржу на 0,1пп во 2 квартале:

Доходность кредитов +0,4пп, стоимость привлечения +0,3пп.

Таким образом, пока повышение ставок ЦБ пока слабо положительно сказывается на результатах ВТБ.

А вот у Сбера наоборот, ср. доходность кредитов возросла всего на 0.1пп, а стоимость привлечения выросла на 0,2пп.

( Читать дальше )

dr-mart |С чего начать инвестиции в акции и как анализировать компании (мини-лекция)

- 09 августа 2021, 18:56

- |

Эту презентацию записал в 2018 году, до сегодняшнего дня она была доступна только через платный доступ. Пришло время расчехлить знания!

dr-mart |Коротко комментарий по рынку: слабость в комодитис

- 09 августа 2021, 13:14

- |

👉Очень характерна в пятницу была реакция на нонфармы США: золото полилось мгновенно, остальные активы кто-куда, из всех S&P500 смотрелся наиболее крепко.

👉Смотреть на одновременную реакцию рынков на новость полезно: сразу понимаешь где сейчас сила, а где слабость.

👉Собственно реакция на NFP стала звоночком-предиктором для лонгистов золота, которых сегодня ночью жёстко отымели.

👉Я из золота вышел год назад, и пока, к счастью, это оказалось оправданно.

👉Сейчас бы я обратил внимание на слабость всех комодитис и в частности нефти, которая падает сегодня >3% к новым минимумам с мая. Похоже тренд наверх по нефти заканчивается (технически он развернулся вниз еще на прошлой неделе).

👉Отсюда вытекает риск для рубля и объяснение того, почему фьючерс РТС ведет себя так слабо. Тем не менее РТС пока еще остается в аптренде, к которому технически вернулся на прошлой неделе. Думаю, если рынок присядет еще на пару процентов, то можем прям совсем вниз покатиться. Повод? Да какой повод, на дворе август, рынок повод придумает как пить дать.

👉S&P500 пока очень крепкий тренд без признаков разворота.

👉В хорошем 📈тренде сейчас стоят: GAZP, SBER, VTBR, TCSG, AGRO, SMLT (разгон),

👉В хорошем 📉тренде: POGR, IRAO, QIWI, AFLT, MAIL, OZON, DSKY, FIXP, PLZL, POLY, FEES

👉Потенциально могут пойти ниже: YNDX, GMKN, FIVE

Вообще такое чувство, что есть уже целые сектора, которые пошли вниз из-за растущих процентных ставок ЦБ.

Рынок сейчас стал конечно очень неравномерным, много компаний которые вошли в даунтренд, но есть и достаточно тех, кто по-прежнему штурмует вершины.

👉Смотреть на одновременную реакцию рынков на новость полезно: сразу понимаешь где сейчас сила, а где слабость.

👉Собственно реакция на NFP стала звоночком-предиктором для лонгистов золота, которых сегодня ночью жёстко отымели.

👉Я из золота вышел год назад, и пока, к счастью, это оказалось оправданно.

👉Сейчас бы я обратил внимание на слабость всех комодитис и в частности нефти, которая падает сегодня >3% к новым минимумам с мая. Похоже тренд наверх по нефти заканчивается (технически он развернулся вниз еще на прошлой неделе).

👉Отсюда вытекает риск для рубля и объяснение того, почему фьючерс РТС ведет себя так слабо. Тем не менее РТС пока еще остается в аптренде, к которому технически вернулся на прошлой неделе. Думаю, если рынок присядет еще на пару процентов, то можем прям совсем вниз покатиться. Повод? Да какой повод, на дворе август, рынок повод придумает как пить дать.

👉S&P500 пока очень крепкий тренд без признаков разворота.

👉В хорошем 📈тренде сейчас стоят: GAZP, SBER, VTBR, TCSG, AGRO, SMLT (разгон),

👉В хорошем 📉тренде: POGR, IRAO, QIWI, AFLT, MAIL, OZON, DSKY, FIXP, PLZL, POLY, FEES

👉Потенциально могут пойти ниже: YNDX, GMKN, FIVE

Вообще такое чувство, что есть уже целые сектора, которые пошли вниз из-за растущих процентных ставок ЦБ.

Рынок сейчас стал конечно очень неравномерным, много компаний которые вошли в даунтренд, но есть и достаточно тех, кто по-прежнему штурмует вершины.

dr-mart |Почему цены на газ в Европе выросли? (а следом за ними выросли акции GAZP и NVTK)

- 09 августа 2021, 12:48

- |

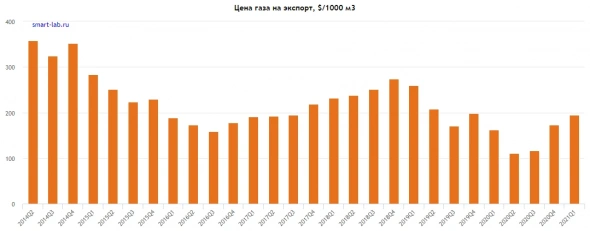

Цены на газ в Европе уже выросли вдвое с начала года и достигли абсолютных рекордных максимумов (см. график внизу). Цены, близкие к текущим последний раз были в 2008 году.

Если смотреть на форвардную кривую, она очень позитивно оценивает перспективы цен на газ в этом году. Цены выше $500 долларов – на все месяцы вплоть до марта 2022 года. Снижения до $330 рынок ждет только следующим летом.

Чтобы вы понимали, средние цены, по которым Газпром экспортирует свой газ (по данным квартальных отчетов) существенно ниже текущих:

https://smart-lab.ru/q/GAZP/f/q/MSFO/gas_export_price/

Попробуем порассуждать о причинах текущих высоких ценах на газ и их перспективах

📈Полагаю, что взлет цен — классическая схема: резкое падение спроса во время пандемии привело к сокращению поставок, а после выхода экономик к линии тренда и резкого увеличения спроса на газ, предложение нарастить стремительно не удалось

📈Одна из причин еще в том, что Азия выходила из кризиса раньше, поэтому добытчики сжиженный газ перенаправили туда, поскольку была привлекательная ценовая премия на азиатском рынке

( Читать дальше )

Если смотреть на форвардную кривую, она очень позитивно оценивает перспективы цен на газ в этом году. Цены выше $500 долларов – на все месяцы вплоть до марта 2022 года. Снижения до $330 рынок ждет только следующим летом.

Чтобы вы понимали, средние цены, по которым Газпром экспортирует свой газ (по данным квартальных отчетов) существенно ниже текущих:

https://smart-lab.ru/q/GAZP/f/q/MSFO/gas_export_price/

Попробуем порассуждать о причинах текущих высоких ценах на газ и их перспективах

📈Полагаю, что взлет цен — классическая схема: резкое падение спроса во время пандемии привело к сокращению поставок, а после выхода экономик к линии тренда и резкого увеличения спроса на газ, предложение нарастить стремительно не удалось

📈Одна из причин еще в том, что Азия выходила из кризиса раньше, поэтому добытчики сжиженный газ перенаправили туда, поскольку была привлекательная ценовая премия на азиатском рынке

( Читать дальше )

dr-mart |Глобальное потепление или малый ледниковый период? Confirmation Bias в действии

- 09 августа 2021, 12:11

- |

Вот как по-вашему, сейчас глобальное потепление или новый ледниковый период?

Зачастую ответ на этот вопрос будет зависеть от того, какая у вас позиция по акциям Газпрома😁.

Вот, например, в журнале Эксперт №31-34 пишут про потепление. Это лето в Питере и в самом деле наверное самое жаркое на моей памяти.

А акционер Газпрома Александр Шадрин пишет про малый ледниковый период, причем ориентируясь на видео 5-летней давности.

Так кто прав то? Кому верить?

Зачастую ответ на этот вопрос будет зависеть от того, какая у вас позиция по акциям Газпрома😁.

Вот, например, в журнале Эксперт №31-34 пишут про потепление. Это лето в Питере и в самом деле наверное самое жаркое на моей памяти.

А акционер Газпрома Александр Шадрин пишет про малый ледниковый период, причем ориентируясь на видео 5-летней давности.

Так кто прав то? Кому верить?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс