dr-mart |Проблемы со сбытом золота у Petropavlovsk

- 14 апреля 2022, 11:01

- |

Petropavlovsk — контора британская. Кредитор ($200млн) — Газпромбанк, который под санкциями.

По условиям кредита компания продавала 100% золота ГПБ, а сейчас делать этого не может.

Компания в свое время сообщала, что

«Ограничения на покупку и продажу золота в России могут вызвать «затруднения» с нахождением альтернативных покупателей драгметалла»

С POGR в общем все понятно, я никогда не рассматривал её к покупке из-за очень сомнительного качества активов и, как следствие, падающей золотодобычи… Вопрос в другом:

А как дела обстоят с реализацией золота у других наших компаний, таких как PLZL, POLY и SELG?

Не будет ли у них проблем с нахождением покупателя?

- комментировать

- ★1

- Комментарии ( 15 )

dr-mart |Что думаете про Селигдар?

- 13 апреля 2022, 19:42

- |

Сейчас изучаю компанию Селигдар.

Прям детективом себя чувствую.

Уж очень много вокруг нее финансовых схем, смысл которых я сейчас пытаюсь понять:)

Пока ехал в электричке, читал последнюю презу Селигдара, прикинул, что с такими показателями наверное контора должна стоить 50 ярдов.

Потом посмотрел — ахаха — реально столько и стоит на бирже сейчас:)

dr-mart |Как быть с иностранными акциями, которые заморожены?

- 13 апреля 2022, 10:16

- |

Например, вы продаете иностранные акции тут, брокер отправляет инфу НРД, а НРД должен через евроклир передать права на акцию иностранному покупателю. Сейчас сделать этого нельзя. Точно так же и деньги перевести вам за продажу, например, из США нет возможности.

Если у вас есть другая информация, напишите в комментариях.

dr-mart |Есть кто из Новороссийска?

- 12 апреля 2022, 19:58

- |

может есть ктото из вас из тех краев кто может подтвердить или опровергнуть рост погрузок в марте?

нмтп выглядит одним из бенефициаров происходящего, осталось понять так это или нет😀

dr-mart |Что происходит на рынке?

- 12 апреля 2022, 18:30

- |

📈MTLR: Почему-то растет Мечел (+5,7%), наверное разгоняет кто-то. Северсталь, НЛМК например сегодня минимумы с октября 2020 года утаптывают.

📈HYDR: Очень странно ведет себя Русгидро (+1,8%), почему то растет — максимумы с ноября 21 года

📉POLY: сильно дешевле PLZL и других золотодобытчиков, наверное из-за своего PLC-происхождения

📉FIVE: аналогично: любопытен контраст с динамикой MGNT. Виновата юрисдикция скорее всего.

📉YNDX: думаю аналогично и Яндекс никто не берет на отскок, так как голландская компания

📈SELG: РДВшники подразогнали за пару дней +13%, объемы выросли с разы

📉NVTK: с начала месяца акции отъехали на 25%. не понимаю, на что там кто-то надеялся, ведь очевидно было что их отключат от СПГ-технологий.

📈BPSP: объемов нет и продавцов нет. Бумага встала как вкопанная. Даже лучше рынка в чем-то.

📉Все остальные банки под давлением (SBER, VTBR, TCSG)

📈GAZP: сегодня откупили просадку более чем в 4% и вышли в плюс. Ждем новостей по дивидендам, затаив дыхание. Сегодня позитивный технический сигнал

( Читать дальше )

Блог компании Mozgovik |Стоит ли покупать супердешевую Русснефть с P/E = 0,88 ?

- 12 апреля 2022, 13:03

- |

Что изменилось с тех пор?

✅Акции упали еще на 43%

✅Европа хочет отказаться от российской нефти

✅Вышел отчет за 2021 год, в целом, в рамках ожиданий, прибыль 33 млрд при капитализации компании 28 млрд.

Стали ли бумаги привлекательными для покупки?

( Читать дальше )

dr-mart |Третий колониализм. Зачем ЦБ сильный рубль. Национализация госбанков?

- 11 апреля 2022, 23:05

- |

Подписывайтесь на РУТЬЮБЕ: https://rutube.ru/channel/25760253/

02:00 подписывайтесь на Rutube

04:20 конференция смартлаба

10:30 Россия вышла из третьего колониализма?

16:30 ликвидность на срочном рынке пересохла в разы

20:20 зачем ЦБ сильный рубль? Оценка платежного баланса России

26:40 удивительные итоги опроса инвесторов на смартлабе

30:00 Почему акция может иметь потенциал роста 100%, но ее лучше не покупать?

37:50 Госбанки готовят к национализации?

39:30 Как выросла аудитория ВК?

42:20 короткая иллюстрация по Globaltrans

46:20 Как пострадает страховая отрасль РФ?

49:00 Еще пара примеров кризиса.

51:40 Почему я никуда не свалил?:)

1:01:25 Ответы на ваши вопросы

Часть 2 (платная): https://play.boomstream.com/LkVYo4TD

00:00 Мой портфель, стратегия и тактика

14:40 Рубль

19:00 Банк Санкт-Петербург

27:20 Тинькофф

32:50 Globaltrans

37:30 Алроса

Блог компании Mozgovik |Коротко о проблеме оценки акций VK

- 10 апреля 2022, 22:06

- |

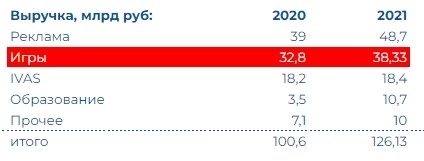

Выручка от игр = 38 млрд рублей или 30% выручки за 2021 год.

В презентации компании вообще указывается выручка от игр в размере 43,8 млрд рублей.

76% этой выручки — это продажи игр за рубежом.

Ключевыми зарубежными рынками являются недружественные страны — США, Германия и Великобритания.

В общем, риск, что игры VK кикнут в апсторах и гуглплеях весьма значительный, а это сильно меняет инвестиционный кейс всего VK.

dr-mart |Как пострадает страховая отрасль России?

- 10 апреля 2022, 20:34

- |

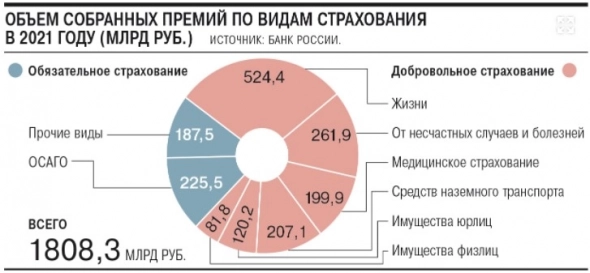

Я кстати с удивлением узнал, что ДМС — это 78% всех страховых премий (1,4 трлн рублей из 1,8 трлн рублей). Оно же является наиболее маржинальным для страховых компаний.

Из-за кризиса сократится:

📉все виды страховок, так как платежеспособный спрос удает

📉ДМС-полисы, которые иностранные компании покупали для сотрудников

📉страхование грузоперевозок, т.к. их стало меньше

📉страхование ответственности на рынках капитала и др.

Лично я еще подозреваю что вырастут резко размеры ущербов по авто-каско, т.к. комплектующие очень подорожали.

Ну и из-за роста цен должны подорожать и сами страховки, что должно естественным образом снизить спрос на них.

https://www.kommersant.ru/doc/5295058

Блог компании Mozgovik |Почему акция может иметь потенциал 100%, но ее лучше не покупать?

- 09 апреля 2022, 10:43

- |

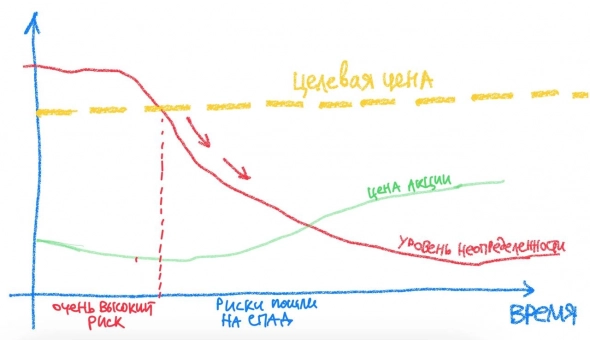

Как я уже писал ранее, проблема оценки в текущего момента в том, что из-за огромной неопределенности разброс (дисперсия) прогнозных параметров очень большой. Чтобы получить целевую цену, ты должен остановиться на какой-то достаточно консервативной оценке параметров, а дальше на основании их комбинации построить модель, которая даст целевую цену.

Далее, прикидываем, какой у акции потенциал. Например, если потенциал 200%, то риск инвестиций может вполне оправдан.

Если потенциал к теоретической цене всего 100%, но при этом ты сознаешь что неопределенность огромная (например компания с высокой вероятностью не будет зарабатывать деньги в блжайшие два года), а денег свободных в твоем портфеле не так много, то ты можешь принять решение отложить это инвест.решение, потому что впереди может быть более выгодная сделка.

Причем более выгодная сделка может быть даже если цена на акцию не снизится, а вырастет… Например… Если у тебя со временем уровень неопределенности условно падает на 50%, то и резко снижается разброс параметров. Прогноз +100% остается, при этом риск уже не такой большой. Даже если акция при этом будет стоить на 10% дороже, то лучше дождаться такого момента, когда акции дешевые, а уровень неопределенности снизился. Для этого естественно понадобится терпение.

Надеюсь, понятно объяснился?:)

Задавайте вопросы, если что-то непонятно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс