dr-mart |Читаем ежемесячный обзор финансовых рынков от ЦБ за октябрь - что там интересного?

- 20 ноября 2022, 14:38

- |

📉Доля торгов USDRUB упала с 46% до 42% = рекордный минимум

👉СЗКО (крупные банки) продали валюты экспортеров на 836,7 млрд руб за месяц

👉прочие банки купили валюты на 678 млрд руб (в интересах импортеров)

👉физлица купили евро и баксов в октябре на 71 млрд из них, а юаней всего на 3 млрд руб

📉Дневной оборот на рынке акций -29% м/м = 46,6 млрд руб

📈Доля физиков в обороте Мосбиржи составила 78%

📉Самое интересное: в октябре рынок вырос на 16%, но физики были нетто-продавцами (-8,6 млрд руб)

📉Дневной оборот корп. бондов -27%м/м = 6,3 млрд руб

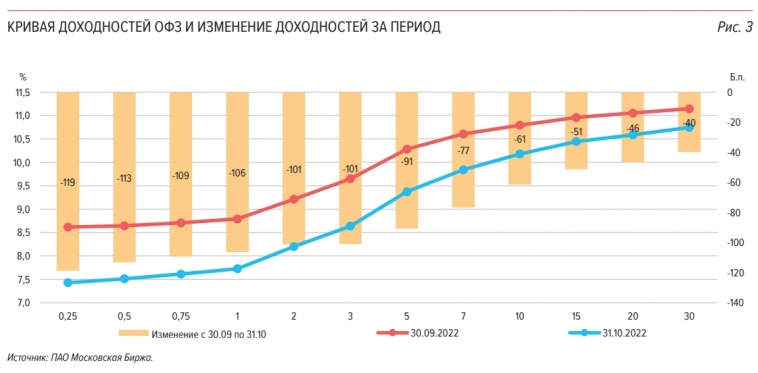

За месяц кривая доходностей ОФЗ опустилась, что говорит о снижении рисков:

( Читать дальше )

- комментировать

- Комментарии ( 4 )

dr-mart |Куда и зачем минфин торопится занимать деньги?

- 18 ноября 2022, 15:51

- |

Напомню, на этой неделе Минфин занял ₽ 820 млрд

При расходах бюджета в октябре ₽ 2326 млрд

Не пойму. Вроде бюджет за октябрь сверстан с небольшим профицитом за счет НДПИ Газпрома +₽420.

В ноябре тоже должно быть все ок, т.к. будет еще один НДПИ +420, а также дивы Газпрома +₽600

Стало быть, занимают уже впрок на следующий год?

Но зачем так спешить?

До конца года было всего 7 аукционов включая тот который прошел на этой неделе — можно было бы спокойно занимать по 120 млрд в неделю условно говоря.

Как думаете, чем вызвана спешка?

Блог компании Mozgovik |Пара инсайтов с голосового чата Smartlab Premium: замещайки, АКРА, Детский Мир

- 11 ноября 2022, 13:13

- |

Вчера первый раз нашей командой провели голосовой чат в закрытой телеграм группе для годовых подписчиков смартлаб премиум (запись доступна в чате).

Что интересного могу отметить среди прочего?

Понравилась идея с замещающими бондами Газпрома от Сереги. В чем идея? Брокеры натарили Газпрома за бугром с большими дисконтами и сейчас льют замещающие в рынок, фиксируя прибыль, отсюда низкая цена и высокий процент по этим бондам. Типа получается, что «безопасный» долларовый бонд Газпрома дает 9% годовых при справедливой дохе в районе 6% годовых. «Безопасный» в том смысле, что бонд и купон в баксах, а выплаты все в рублях по курсу ЦБ. Получается рисков никаких, кроме кредитного риска самого Газпрома.

А еще Серега рассказал, что больше доверяет АКРА, чем Эксперту. Типа АКРА наиболее адекватно предвидит предстоящие дефолты.

( Читать дальше )

Блог компании Mozgovik |Стоимость денег в России подскочила на 150 пунктов за 2 недели - чем это сулит для экономики и компаний?

- 28 сентября 2022, 17:59

- |

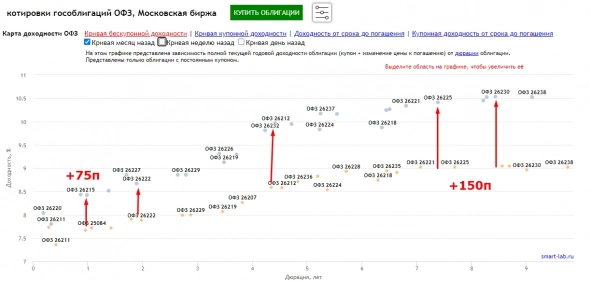

Вот я построил точки текущие и месячной давности:

Что мы видим?

Короткие ОФЗ (1-2 года) доходности выросли на 75 пунктов и поднялись доходности в район 8-8,5% годовых.

Длинные ОФЗ (>5 лет) подверглись большей распродаже и доходности ушли выше 10% годовых, прибавив за месяц примерно 1,5п.

Фонда резко обрушилась, как в феврале 2022.

В феврале в ответ на рыночный стресс ЦБ экстренно повысил ставки до 20%.

Сейчас рынок акций там же по сути где и 24.02, а вот ставка ЦБ почему-то повышена не была.

В то же время, стоит констатировать, что рыночный стресс диктует условия для повышения ставки ЦБ.

В противном случае, аукционы ОФЗ могут просто не состояться. До конца года Минфину надо будет еще рефинансировать погашение ОФЗ на сумму более 500 млрд рублей, так что деньги с рынка привлекать в любом случае придётся. Чтобы перепуганные инвесторы начали покупать ОФЗ, ставки должны начать расти.

( Читать дальше )

dr-mart |Доходности слабых стран Европы (PIGS) обновили максимумы

- 28 сентября 2022, 13:16

- |

Новая волна роста началась в августе и сейчас доходности снова на пике.

Чем это кончится — совершенно непонятно, потому что у Европы в текущих условиях нет больше ресурсов искусственно поддерживать цены на облигации периферийных стран (именно так и вылечили долговой кризис Европы в прошлом десятилетии).

Больше всего проблем (по масштабу) может принести Италия.

Рост стоимости долга автоматически увеличивает бремя бюджета, ведь рефинансирование долга становится более дорогим.

Подробнее про долги европейских стран я писал 15 июня.

В чем негативные последствия этих процессов?

Дело в том, что экономическая фрагментация еврозоны (когда дела в одной стране идут гораздо хуже чем в другой) может привести к политическому кризису и политической дезинтеграции. Раскол внутри ЕС может нарастать.

Вывод тот же. Ресурсы поддержки экономики в условиях инфляции ограничены, поэтому логично ожидать плавного ухудшения экономической ситуации по всей еврозоне.

P.S. я не злорадствую, я мечтаю о том, чтобы как можно быстрее наступил мир и Европа как можно скорее очнулась и помирилась с Россией.

Если для того, чтобы странам Европы подружиться с Россией, еврозоне надо сначала развалиться, так пусть так и будет!

Европа, мы должны дружить!

dr-mart |Бонды в юанях с грабительскими ставками разлетаются как горячие пирожки на фоне дефицита валютных инструментов

- 24 августа 2022, 12:05

- |

Парни сегодня пишут в рабочем чатике:

«капец конечно, что русал по облигам дает 2,7%, а ЦБ китая 3,65%»

«RUS-28 доходность 2,66, при этом трежаки больше 3%. Явный дефицит валютных инструментов».

Ну да, а куда валюточку еще девать-то?

Если российские банки вводят отрицательные ставки по долларовым депозитам, баксы из России уже с трудом можно вывести..., на этом фоне любой процент по сбережениям в юанях за радость...

Выводов два:

1. всеми правдами и неправдами мутить зарубежный брокерский счет и покупать нормальные бонды с нормальной валютной доходностью, если очень хочется держать в валюте

2. эмитентам-экспортерам конечно прям лафа сейчас с такими ставками рефинансироваться в юани, спрос существенно превышает предложение…

А так интересно конечно наблюдать как рынок быстро перестраивается под меняющиеся условия и правила игры. Скоро походу начнем бумажные юани под матрасом хранить.

dr-mart |Кто-нить брал юань под размещение бондов Русала?

- 27 июля 2022, 19:40

- |

А юаньчик-то (CNYRUB) вчера мог подрасти так дико на желании инвесторов втарить новых бондов Русала в юанях...

Объем выпуска 2 млрд юаней, переподписка в два раза.

Доходность 3,9%, при старте 4.75%-5% годовых

Книгу закрыли сегодня за 1 день с переподпиской в 2 раза

Интересно, какая доля там наших участников рынка была?

PREMIUM |Сценарий судного дня для российского инвестора. Как это может быть?

- 10 июля 2022, 22:29

- |

Мы живем в непростые времена. Те тренды, которые мы наблюдаем на текущий момент, не сулят ничем хорошим в среднесрочной перспективе, если они продолжат развиваться в том же направлении. В этой заметке я бы хотел рассказать о самом худшем сценарии, который может случиться с нами, инвесторами в российский фондовый рынок. Это лишь один из сценариев будущего, и у него есть своя, возможно, небольшая вероятность. Проблема в том, что мы можем недооценивать вероятность этого сценария. Но даже если эта вероятность небольшая, ее наличие заставляет нас готовиться к ней.

В этой статье, опираясь на исторический опыт, мы рассмотрим сценарий гиперинфляции России, сделаем три интересных вывода, которые покажут, что лучше всего делать, если реализуется худший сценарий.

( Читать дальше )

dr-mart |Сам себе банк: инвестиции в краудлентинг с Jetlend

- 15 июня 2022, 15:18

- |

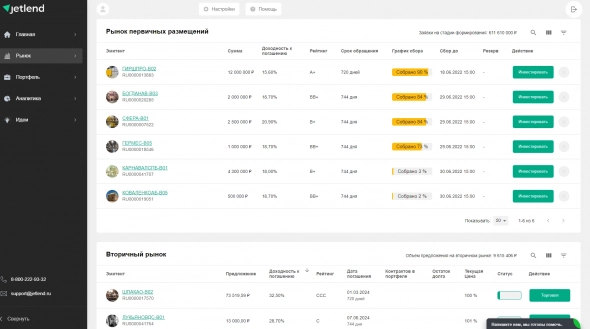

Прежде, только напомню, что JetLend — это электронная платформа, которая сводит между собой инвестора (кредитора) и малый бизнес (заёмщика).

👉Средняя доходность инвесторов составила 17% по 2021 году после вычета потерь.

👉Ориентир доходности на платформе = ОФЗ + 8-10пп.

👉Дефолтность сейчас составляет 1,6%, до СВО составляла всего 1%

👉Это все равно в 4 раза ниже чем дефолтность по кредитному портфелю Тинькова

Низкая дефолтность за счет мощной риск-модели Jetlend, которая не пропускает шлак на платформу

👉В марте был провал, в мае спрос на деньги со стороны бизнеса был гигантский

👉В этом месяце кредитов на 270 млн рублей, в прошлом — 210 млн рублей.

👉За месяц примерно 100 заемщиков, то есть средний займ составляет 2,5 млн рублей.

👉Заёмщики просят более длинные займы, поэтому в основном срок займа на платформе — 2 года.

👉Как ни странно, платформа попадает под регулирование ЦБ и на неё распространяется ограничение для неквалифицированных инвесторов — неквал может выдать не более 600 тыс руб

👉Выгоднее всего инвестировать как ИП — в этом случае и налог меньше, и нет требования квал/неквал.

Я зарегался у них, чтобы посмотреть как оно хотя бы выглядит, увидел вот что:

Нажимаешь на компанию, видишь примерно такое:

( Читать дальше )

Блог компании Mozgovik |Кстати, как там себя чувствуют бонды Греции и Италии без европейского QE?

- 15 июня 2022, 10:50

- |

Бонды Греции упали к минимумам за 5 лет, доходность 4.67%. За год доходность выросла в 7 раз!

Доходности по бондам Италии выросли до 4% — тоже в 7 раз за год.

И это ЕЦБ еще повышать ставку не начал!

Суровая правда в том, что Италия не может самостоятельно обслуживать свои долги. Эта проблема была с 2012 года, тогда ее не решили, а залили деньгами, выкупая все облигации Греции, Италии, Испании и Португалии на баланс ЕЦБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс