SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |отчет Совкомбанка, записная книжка #SVCB

- 15 марта 2024, 18:17

- |

👉прибыль 95, капа 370, капитал 297

👉2/3 прибыли — регулярные

👉ROE=45%

👉хотят в 2024 повторить результат 2023

👉в 2025 хотят обновить хай

👉40 млрд заработали прочих (рыночных) доходов в 1 полугодии.

👉в 3 квартале 9 млрд

👉в 4 квартале почти 0 млрд

👉расходы: с 76 до 94 (+28%)

👉персонал: с 25,7к до 28,9к (+13%)

👉активы +1Т до 3,2Т

👉кредиты +0,5Т, кэш +0,47Т

👉автокред+65%

👉депозиты +0,8Т до 2,5Т

👉Портфель бонды 408, из них 95% рейтинг > А

👉Портфель акций 49 млрд

👉2/3 прибыли — регулярные

👉ROE=45%

👉хотят в 2024 повторить результат 2023

👉в 2025 хотят обновить хай

👉40 млрд заработали прочих (рыночных) доходов в 1 полугодии.

👉в 3 квартале 9 млрд

👉в 4 квартале почти 0 млрд

👉расходы: с 76 до 94 (+28%)

👉персонал: с 25,7к до 28,9к (+13%)

👉активы +1Т до 3,2Т

👉кредиты +0,5Т, кэш +0,47Т

👉автокред+65%

👉депозиты +0,8Т до 2,5Т

👉Портфель бонды 408, из них 95% рейтинг > А

👉Портфель акций 49 млрд

- комментировать

- ★2

- Комментарии ( 2 )

dr-mart |Записная книжка, Ренессанс Страхование, 2 интервью #RENI

- 15 марта 2024, 11:15

- |

Юлия Гадлиба, CEO (интервью Интерфакс)

👉премии non-life +52%y/y, life+48% y/y в 23 году

👉пока ставки низкие фокус на операционном бизнесе

👉когда высокие ставки — фокус на доходы инвест портфеля

👉в 2022 убыток РСБУ 2,1 млрд

👉ориентир по ROE = 30%

👉«мы надеемся, что наши акции будут валютой для покупки новых бизнесов, не только за деньги но и за акции»

👉Сделка с Райффайзер Лайф увеличит портфель +20 млрд и +10% клиентов

👉8% акций выкупили с рынка чтобы направить на поощрение менеджмента

👉лидеры рынка шеринга с долей 60% «научились страховать с маржой»

👉хорошая новость на 2024: прогноз по продажам авто = 1,25 млн против 1,1 млн в 2023

👉фактор риска = высокая ставка, которая ограничивает спрос на кредиты

👉авто — наша самая прибыльная линия бизнеса

Залужский, Куранов (интервью Тинькофф)

👉ждут прибыль 24 больше чем в 23

👉премии 2024 +15%

👉дивы в 2024 не снизятся

👉когда ставки высокие снижают маржу страхового бизнеса до 2% и ниже (демпингуют) чтобы нарастить продажи, тем самым увеличив портфель

👉мы считаем что акции должны быть оценены выше

👉премии non-life +52%y/y, life+48% y/y в 23 году

👉пока ставки низкие фокус на операционном бизнесе

👉когда высокие ставки — фокус на доходы инвест портфеля

👉в 2022 убыток РСБУ 2,1 млрд

👉ориентир по ROE = 30%

👉«мы надеемся, что наши акции будут валютой для покупки новых бизнесов, не только за деньги но и за акции»

👉Сделка с Райффайзер Лайф увеличит портфель +20 млрд и +10% клиентов

👉8% акций выкупили с рынка чтобы направить на поощрение менеджмента

👉лидеры рынка шеринга с долей 60% «научились страховать с маржой»

👉хорошая новость на 2024: прогноз по продажам авто = 1,25 млн против 1,1 млн в 2023

👉фактор риска = высокая ставка, которая ограничивает спрос на кредиты

👉авто — наша самая прибыльная линия бизнеса

Залужский, Куранов (интервью Тинькофф)

👉ждут прибыль 24 больше чем в 23

👉премии 2024 +15%

👉дивы в 2024 не снизятся

👉когда ставки высокие снижают маржу страхового бизнеса до 2% и ниже (демпингуют) чтобы нарастить продажи, тем самым увеличив портфель

👉мы считаем что акции должны быть оценены выше

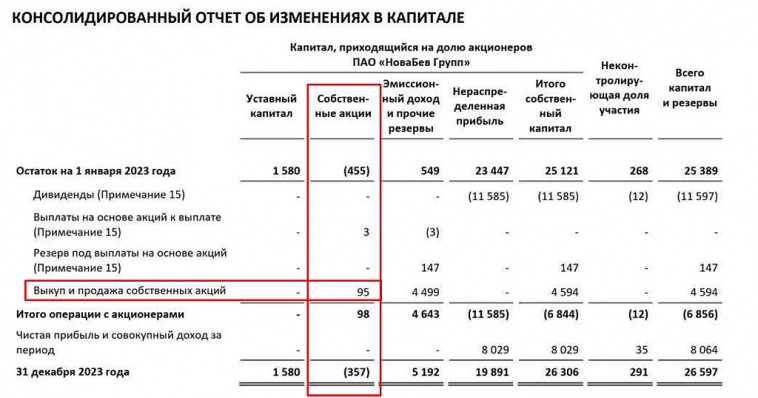

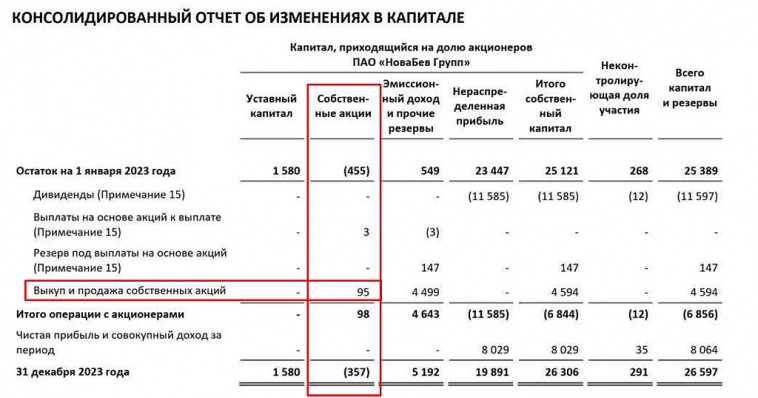

dr-mart |Записная книжка по отчету Белуги #BELU

- 14 марта 2024, 23:58

- |

👉выручка +20%, причем выручка от розницы +35%, т.е. в алкашке был спад

👉чист рентаб -1,8пп=6,9%

👉прибыль = 8, на уровне 2022 года.

👉первый раз с 2015 года прибыль не выросла

выручка || EBITDA

👉алкашка: 74,3 || 10,8

👉розница: 68 || 8,2

👉продукты: 5,1 || 0,4

👉fcf = 1,15 (в пол).

👉рост запасов сожрал 1,5, дебиторка 0,7

👉ocf был 6,22, из него 3 сожрал капекс, 2,6 аренда

👉дивов выплатили уже за 23 год ~ 5,5 млрд

👉закрыли это продажей собственных акций на 6,2 млрд

👉чтобы выплатить 600 р/DPS в 2024 придется наскрести 7,3 млрд

👉расходы на персонал +16%

👉акций выкуплено 3,57М в обращении 12,23М (судя по отчету о движении капитала)

👉чист рентаб -1,8пп=6,9%

👉прибыль = 8, на уровне 2022 года.

👉первый раз с 2015 года прибыль не выросла

выручка || EBITDA

👉алкашка: 74,3 || 10,8

👉розница: 68 || 8,2

👉продукты: 5,1 || 0,4

👉fcf = 1,15 (в пол).

👉рост запасов сожрал 1,5, дебиторка 0,7

👉ocf был 6,22, из него 3 сожрал капекс, 2,6 аренда

👉дивов выплатили уже за 23 год ~ 5,5 млрд

👉закрыли это продажей собственных акций на 6,2 млрд

👉чтобы выплатить 600 р/DPS в 2024 придется наскрести 7,3 млрд

👉расходы на персонал +16%

👉акций выкуплено 3,57М в обращении 12,23М (судя по отчету о движении капитала)

dr-mart |Как Белуга умудрилась продать свои акции на 50% выше рынка в 2023 году?

- 14 марта 2024, 19:25

- |

По отчету Белуги странное:

продаф свои квазиказначейки, отразили в отчете о движении денежных средств приток 6,223 млрд

число акций (по отчету о движении капитала) сократилось с 4,55 до 3,57 млн, из них 0,03 млн раздали на мотивацию, а 0,95 млн слили.

то есть получается как будто средняя цена продажи 6550 руб.

но ведь таких цен не было и продавали они в прошлом году подешевле текущих цен

Как такое?

продаф свои квазиказначейки, отразили в отчете о движении денежных средств приток 6,223 млрд

число акций (по отчету о движении капитала) сократилось с 4,55 до 3,57 млн, из них 0,03 млн раздали на мотивацию, а 0,95 млн слили.

то есть получается как будто средняя цена продажи 6550 руб.

но ведь таких цен не было и продавали они в прошлом году подешевле текущих цен

Как такое?

dr-mart |На бирже обвал второй день (правда от 2-летних хаев).

- 14 марта 2024, 10:42

- |

📉IMOEX -0,35% спустя 15 минут после открытия

📉Хуже рынка Белуга, которая уже судя по отчету МСФО опубликованному с утра не совсем растущая компания😢 -2%

📈SFIN уже 1800, +4%, перехай

📈Система тоже приболела, +1% новый 2-летний хай, совершенно непонятно на чем😁 кроме как на спекулятивной лихорадке

📉MDMG слив 5й день подряд после достижения ATH, -1,6%

📉RENI слив 4й день подряд -1,4%. Видимо 100 рублей слишком много для акции с 10 руб дивов, из которых финальный 2,3р

📈углеводород, бюджета нашего спасительница, вчера выросла на 2 бакса и стоит $84👍👍👍

📉Хуже рынка Белуга, которая уже судя по отчету МСФО опубликованному с утра не совсем растущая компания😢 -2%

📈SFIN уже 1800, +4%, перехай

📈Система тоже приболела, +1% новый 2-летний хай, совершенно непонятно на чем😁 кроме как на спекулятивной лихорадке

📉MDMG слив 5й день подряд после достижения ATH, -1,6%

📉RENI слив 4й день подряд -1,4%. Видимо 100 рублей слишком много для акции с 10 руб дивов, из которых финальный 2,3р

📈углеводород, бюджета нашего спасительница, вчера выросла на 2 бакса и стоит $84👍👍👍

dr-mart |Отчет Лукойла, записная книжка #LKOH

- 14 марта 2024, 00:35

- |

👉Выручка 7,9Т vs 9,4T в 2021

👉Прибыль 1,15Т vs 0,775T в 2021

👉EPS=1667 руб на акцию

👉Прибыль была бы 1,27, если бы не обесценивание активов на 115 ярдов

👉Причина роста прибыли относительно 2021 на фоне падения выручки: затраты на приобретенный нефтегаз упали с 5,48Т до 2,87Т

👉Транспортные расх +275млрд до 566 млрд

👉Налоги 1,3Т=>1,54Т

👉Чистый долг был +80 млрд, стал -784 млрд

👉Правда этот чистый кэш вероятно можно снизить на сумму до 191 млрд руб, какой была задолженность по уплате дивов, объявленных в конце года

👉Промежуточный див уплаченный 447 руб или 290 млрд

👉благотворительность = 10,8 млрд vs 6,65 млрд в 21 и 8,4 млрд в 2020

👉+563 млрд — прочий доход, который не вошел в прибыль, из которого 561 млрд курсовые разницы

Кстати активы застрахованы.

Интересно, у каких страховщиков?

Программа вознаграждения 2023-2025 включает 19 млн акций (их рыночная цена = 141 млрд руб.

Затраты 2023 = 25,7 млрд руб.

👉расходы на персонал 360 млрд = +53% за 2 года!

👉Прибыль 1,15Т vs 0,775T в 2021

👉EPS=1667 руб на акцию

👉Прибыль была бы 1,27, если бы не обесценивание активов на 115 ярдов

👉Причина роста прибыли относительно 2021 на фоне падения выручки: затраты на приобретенный нефтегаз упали с 5,48Т до 2,87Т

👉Транспортные расх +275млрд до 566 млрд

👉Налоги 1,3Т=>1,54Т

👉Чистый долг был +80 млрд, стал -784 млрд

👉Правда этот чистый кэш вероятно можно снизить на сумму до 191 млрд руб, какой была задолженность по уплате дивов, объявленных в конце года

👉Промежуточный див уплаченный 447 руб или 290 млрд

👉благотворительность = 10,8 млрд vs 6,65 млрд в 21 и 8,4 млрд в 2020

👉+563 млрд — прочий доход, который не вошел в прибыль, из которого 561 млрд курсовые разницы

Кстати активы застрахованы.

Интересно, у каких страховщиков?

Программа вознаграждения 2023-2025 включает 19 млн акций (их рыночная цена = 141 млрд руб.

Затраты 2023 = 25,7 млрд руб.

👉расходы на персонал 360 млрд = +53% за 2 года!

dr-mart |Отчет Ренессанс Страхование, записная книжка #RENI

- 13 марта 2024, 19:06

- |

Финальный див 2023 = 2,3 руб (суммарный 10 руб), общ выплата = 5,6 млрд

Дивполитика: полугодовые выплаты не менее 50% от прибыли МСФО.

прибыль = 10,3

RoATE = 34,4% (рентаб капитала)

📈премии +17,3% = 123,4

после страховых расходов (-78,7) остается = +38,3

Расходы на обретение клиентов (-27,4 = это агенты) = -33,8

Опекс = -9,9

📉Итого, до инвестиционных доходов убыток 5,75 млрд руб.

📈портфель = 182 млрд (+23%)

👉корпы 46%=84

👉госы 14% = 26

👉акции 9% = 26

👉депозиты = 29

📈Переоценка портфеля +14,3 (из них 8,85 процентный расход, +5 — изм.цены)

📈Процентные доходы (депозиты, займы, счета) +4,4

( Читать дальше )

Дивполитика: полугодовые выплаты не менее 50% от прибыли МСФО.

прибыль = 10,3

RoATE = 34,4% (рентаб капитала)

📈премии +17,3% = 123,4

после страховых расходов (-78,7) остается = +38,3

Расходы на обретение клиентов (-27,4 = это агенты) = -33,8

Опекс = -9,9

📉Итого, до инвестиционных доходов убыток 5,75 млрд руб.

📈портфель = 182 млрд (+23%)

👉корпы 46%=84

👉госы 14% = 26

👉акции 9% = 26

👉депозиты = 29

📈Переоценка портфеля +14,3 (из них 8,85 процентный расход, +5 — изм.цены)

📈Процентные доходы (депозиты, займы, счета) +4,4

( Читать дальше )

dr-mart |Не понимаю, че сопли то по налогам развели?

- 13 марта 2024, 12:59

- |

Повышение на 2пп (до 15%) это даже не заметит никто. Тем более вы что ли налоги платите с зарплаты? Их платит работодатель.

У тех у кого более 5 лямов в год, ну да, неприятно, но мне кажется можно и потерпеть.

Скорее всего ваши слезы связаны с недоверием государству и с тем, что ваши налоги пойдут куда-то не туда. Так ведь?

Блин: я буду думать так: если я больше плачу, эти деньги пойдут на оплату защитников нашей Родины, которые жизнями рискуют ради своей страны. Конечно, лучше бы вообще не было никакой войны, но все же, что есть то есть, и если Родине надо помочь, можно немного пожертвовать своим благосостоянием.

С точки зрения трейдеров/инвесторов соглашусь, что отдавать 20% прибыли обидно, с учетом того, как тяжело эта прибыль достается и ценой каких рисков.

Важно также понимать, что если вовремя не повысить налоги, то будем иметь более высокие ставки процентные и более высокую инфляцию, что в конечном счете будет еще хуже.

А пока экономика растет за счёт бюджетного импульса, пока безработица рекордно низкая, пока налоговая нагрузка на физиков одна из самых низких в мире, грех жаловаться на судьбу.

У тех у кого более 5 лямов в год, ну да, неприятно, но мне кажется можно и потерпеть.

Скорее всего ваши слезы связаны с недоверием государству и с тем, что ваши налоги пойдут куда-то не туда. Так ведь?

Блин: я буду думать так: если я больше плачу, эти деньги пойдут на оплату защитников нашей Родины, которые жизнями рискуют ради своей страны. Конечно, лучше бы вообще не было никакой войны, но все же, что есть то есть, и если Родине надо помочь, можно немного пожертвовать своим благосостоянием.

С точки зрения трейдеров/инвесторов соглашусь, что отдавать 20% прибыли обидно, с учетом того, как тяжело эта прибыль достается и ценой каких рисков.

Важно также понимать, что если вовремя не повысить налоги, то будем иметь более высокие ставки процентные и более высокую инфляцию, что в конечном счете будет еще хуже.

А пока экономика растет за счёт бюджетного импульса, пока безработица рекордно низкая, пока налоговая нагрузка на физиков одна из самых низких в мире, грех жаловаться на судьбу.

dr-mart |Как вы думаете поднимут ли налог на прибыль компаний в России с 20 до 25% после выборов?

- 12 марта 2024, 23:11

- |

Как вы думаете поднимут ли налог на прибыль компаний в России с 20 до 25% после выборов?

Чтобы добавить в бюджет +2,4 трлн рублей...

Или это все происки иноагентов?(Смартлаб-вопрос #48)

Чтобы добавить в бюджет +2,4 трлн рублей...

Или это все происки иноагентов?(Смартлаб-вопрос #48)

dr-mart |Когда плохой бизнес начинает отравлять хороший (примеры)

- 11 марта 2024, 14:06

- |

Есть часто такой неприятный тренд у компаний, которые хотят расти любой ценой:

Они начинают создавать за счёт хорошего маржинального бизнеса новые сомнительные бизнесы, убивая общую маржу и снижая ценность для акционеров.

Уважаемые знатоки, внимание вопрос!

Какие подобные компании вы можете вспомнить на рфр рынке?

Они начинают создавать за счёт хорошего маржинального бизнеса новые сомнительные бизнесы, убивая общую маржу и снижая ценность для акционеров.

Уважаемые знатоки, внимание вопрос!

Какие подобные компании вы можете вспомнить на рфр рынке?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс