SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Акции М.Видео растут 4 день подряд

- 10 февраля 2022, 11:23

- |

Хе-хе-хе, Самый народный стак МВидео начал постепенно расти против рынка. Я конечно смотрел на нее, но брать не стал.

Про М.Видео пост писал тут, там отдельного внимания заслуживают комментарии.

- комментировать

- Комментарии ( 3 )

dr-mart |Почему акции ФСК ЕЭС никому не интересны?

- 10 февраля 2022, 11:07

- |

В ФСК (FEES) не интересно ничего, кроме того, что цена ее акций упала к 5-летним минимумам. Хуже ФСК ЕЭС акцию и представить себе сложно в текущих условиях:

📉невероятно гигантский капекс который запланирован на ближайшие 3 года (суммы просто немыслимые = 536 млрд руб суммарно, что в 2,5 раза больше капитализации ФСК)

📉на этот капекс придется занимать по высоким ставкам (если они не снизятся), что, вероятно, вообще будет давать отрицательную рентабельность инвестиций без субсидирования со стороны государства.

📉снижение маржинальности бизнеса из-за опережающего роста расходов над тарифной выручкой

Единственная надежда есть на то что:

📈Минэнерго найдет способ дифференцировать тариф

📈Вроде как правительство одобрило включение в выручку 5% "дивидендной" надбавки

📈Что они все-таки выплатят дивиденд, не меньше чем было по итогам 2020 года

ФСК ЕЭС много-много лет является типичным VALUE-TRAP. Компания стоит очень дешево, платит в целом неплохие дивиденды, при этом у нее как будто бы полностью отсутствуют перспективы роста. А в текущих условиях грядущего роста capex, роста opex и роста ставок, эта идея является все менее и менее привлекательно, что совершенно справедливо отправило ее туда, где она есть.

📉невероятно гигантский капекс который запланирован на ближайшие 3 года (суммы просто немыслимые = 536 млрд руб суммарно, что в 2,5 раза больше капитализации ФСК)

📉на этот капекс придется занимать по высоким ставкам (если они не снизятся), что, вероятно, вообще будет давать отрицательную рентабельность инвестиций без субсидирования со стороны государства.

📉снижение маржинальности бизнеса из-за опережающего роста расходов над тарифной выручкой

Единственная надежда есть на то что:

📈Минэнерго найдет способ дифференцировать тариф

📈Вроде как правительство одобрило включение в выручку 5% "дивидендной" надбавки

📈Что они все-таки выплатят дивиденд, не меньше чем было по итогам 2020 года

ФСК ЕЭС много-много лет является типичным VALUE-TRAP. Компания стоит очень дешево, платит в целом неплохие дивиденды, при этом у нее как будто бы полностью отсутствуют перспективы роста. А в текущих условиях грядущего роста capex, роста opex и роста ставок, эта идея является все менее и менее привлекательно, что совершенно справедливо отправило ее туда, где она есть.

dr-mart |Мониторинг рынка акций: что упало что пропало что взлетело?

- 09 февраля 2022, 20:13

- |

📈AGRO бумага сильно не падала, теперь стоит как вкопанная.

📉AKRN пузырь Акрона чуть подсдули

📈Алроса выглядит хорошо. Ценовая конъюнктура благоволит.

📉БСП хуже рынка. Объемы упали на этих уровнях

📈Северсталь выглядит очень сильно, максимум за 2,5 мес

📈Детский Мир +9%. Инфа про байбэк запустила бумагу вверх. За последние 2 дня объемы рекордные с декабря 2020 года

📈EN+, бумага оч крепкая была, и уже почти стоит на хаях. Сильный алюминий в помощь. Русал тоже вернулся на хаи.

📈Эталон +7% сдвинулся с места, аналитики раскачали отставший от рынка сток, который многие считают сейчас самым интересным среди стройкомпаний

📈ФСК ЕЭС +3,5% Ну с таким крепким рублем пора уже возвращаться и в рублевые активы с ДД=11%

📈Русгидро +1,7% — сегодня были хаи за 2,5 месяца. Самая крепкая бумага наверное в генерации

📈Мечел-преф, +3,8%, реально молодец, уже хаи практически исторические. Но и ДД тут сумасшедшая может быть

📈Распад +11%, бумага уже почти на хаях.

📉СПБ биржа -0,8%, реально в моменте одна из самых слабых бумаг:*(

📈ТКС +11% банк отстал от рынка, но телеграм каналы помогли подразогнать сегодня своими фантазиями:)

📈VK +2,5% но бумага все еще выглядит слабой

p.s. взял немного ФСК

📉AKRN пузырь Акрона чуть подсдули

📈Алроса выглядит хорошо. Ценовая конъюнктура благоволит.

📉БСП хуже рынка. Объемы упали на этих уровнях

📈Северсталь выглядит очень сильно, максимум за 2,5 мес

📈Детский Мир +9%. Инфа про байбэк запустила бумагу вверх. За последние 2 дня объемы рекордные с декабря 2020 года

📈EN+, бумага оч крепкая была, и уже почти стоит на хаях. Сильный алюминий в помощь. Русал тоже вернулся на хаи.

📈Эталон +7% сдвинулся с места, аналитики раскачали отставший от рынка сток, который многие считают сейчас самым интересным среди стройкомпаний

📈ФСК ЕЭС +3,5% Ну с таким крепким рублем пора уже возвращаться и в рублевые активы с ДД=11%

📈Русгидро +1,7% — сегодня были хаи за 2,5 месяца. Самая крепкая бумага наверное в генерации

📈Мечел-преф, +3,8%, реально молодец, уже хаи практически исторические. Но и ДД тут сумасшедшая может быть

📈Распад +11%, бумага уже почти на хаях.

📉СПБ биржа -0,8%, реально в моменте одна из самых слабых бумаг:*(

📈ТКС +11% банк отстал от рынка, но телеграм каналы помогли подразогнать сегодня своими фантазиями:)

📈VK +2,5% но бумага все еще выглядит слабой

p.s. взял немного ФСК

dr-mart |Почему акции дешевые? Потому что деньги дорогие

- 09 февраля 2022, 11:44

- |

Инфляция делает деньги дорогими, это создает иллюзию того, что акции дешёвые.

Акции стали выглядеть дешевле, если их сравнивать с тем периодом, когда ставка ЦБ была 4.25%.

Рублевая ставка уже от минимума выросла в 2 раза, а это значит, что справедливая стоимость рублевых акций сократилась почти в 2 раза по формуле DCF (на самом деле ставка дисконтирования выше ставки рефинансирования, и она поднялась меньше, чем в 2 раза, хотя с учетом роста геополитической премии может и в 2 раза тоже).

На конференции смартлаба в июне 2021 года я хорошо помню тезисы Ларисы Морозовой. Она говорила о том, что из-за массового притока инвесторов на рынок, акции стали заканчиваться и доходностей>10% не найти. Ну вот ставка у нас с той поры поднялась почти на 400бп, а вместе с этим выросли и дивдоходности.

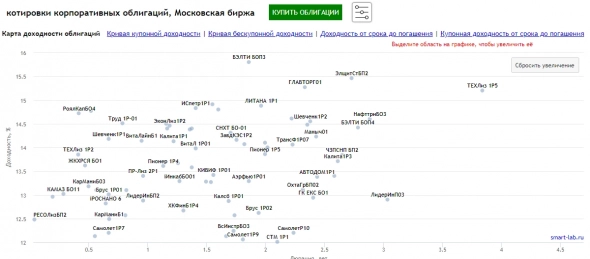

Но дивиденды 10% теперь не является чем-то впечатляющим. Посмотрите на доходности наиболее ликвидных облигаций 2 эшелона:

карта доходностей отсюда: https://smart-lab.ru/q/bonds/

Условно говоря, вы можете взять бонды ЛСР с доходностью 12% годовых или Легенду с доходностью 14,4%.

Я правда Легенду не анализировал, поэтому никак не могу советовать ее к покупке.

Но в целом, когда смотришь на эти бонды, приходит понимание новой нормальности по доходностям.

Я тут @Роман Ранний в приватной беседе спросил когда он собирается покупать новые акции в портфель, на что он резонно ответил — не раньше осени. Когда я спросил почему, он ответил — буду ждать когда ЦБ начнет снижать ставку.

С другой стороны, важно понимать, что во время высокой инфляции и ставок компании повышают цены и выручка их растет. Поэтому надо обязательно покупать акции компаний, которые обладают Pricing Power, как писал в своем блоге Гуру Хренов.

Акции стали выглядеть дешевле, если их сравнивать с тем периодом, когда ставка ЦБ была 4.25%.

Рублевая ставка уже от минимума выросла в 2 раза, а это значит, что справедливая стоимость рублевых акций сократилась почти в 2 раза по формуле DCF (на самом деле ставка дисконтирования выше ставки рефинансирования, и она поднялась меньше, чем в 2 раза, хотя с учетом роста геополитической премии может и в 2 раза тоже).

На конференции смартлаба в июне 2021 года я хорошо помню тезисы Ларисы Морозовой. Она говорила о том, что из-за массового притока инвесторов на рынок, акции стали заканчиваться и доходностей>10% не найти. Ну вот ставка у нас с той поры поднялась почти на 400бп, а вместе с этим выросли и дивдоходности.

Но дивиденды 10% теперь не является чем-то впечатляющим. Посмотрите на доходности наиболее ликвидных облигаций 2 эшелона:

карта доходностей отсюда: https://smart-lab.ru/q/bonds/

Условно говоря, вы можете взять бонды ЛСР с доходностью 12% годовых или Легенду с доходностью 14,4%.

Я правда Легенду не анализировал, поэтому никак не могу советовать ее к покупке.

Но в целом, когда смотришь на эти бонды, приходит понимание новой нормальности по доходностям.

Я тут @Роман Ранний в приватной беседе спросил когда он собирается покупать новые акции в портфель, на что он резонно ответил — не раньше осени. Когда я спросил почему, он ответил — буду ждать когда ЦБ начнет снижать ставку.

С другой стороны, важно понимать, что во время высокой инфляции и ставок компании повышают цены и выручка их растет. Поэтому надо обязательно покупать акции компаний, которые обладают Pricing Power, как писал в своем блоге Гуру Хренов.

dr-mart |Стоит ли покупать акции М.Видео?

- 08 февраля 2022, 12:32

- |

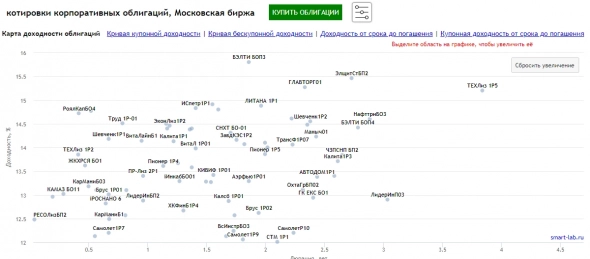

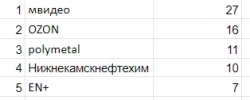

В своем мартын-телеграм канале я провел опрос, какие акции разобрать и М.Видео стали самой популярной просьбой.

Причина интереса публики к акциям М.Видео понятна:

Что было год назад? GMV'20 +19%, Online sales'20 +101%.

Что сейчас? GMV'21 +13%, Online sales'21 +29%.

А знаете сколько у OZON? GMV'21 +125%

Я хочу сказать, что рост продаж у М.Видео на уровне инфляции, при том что компания на 20% увеличила число магазинов по итогам года.

Что еще изменилось за год? Выросли процентные ставки, которые сделали всех российских ритейлеров менее интересными.

Компания М.Видео не выглядит дорогой. P/E=6 (если скорректировать E на одноразовые статьи от продажи goods.ru).

( Читать дальше )

dr-mart |Динамика российских акций за неделю

- 07 февраля 2022, 18:24

- |

📈Квадра + 57%. Прохоров наконец нашел покупателя выше рынка. Идея эта старая, лет 6 уже ей, если не больше. Молодцы, что не дали инсайдерам сильно заработать вроде.

📈Софтлайн +23%. Вроде только что провели IPO, а уже байбэк делают. Не, ну правильно, ведь IPO было по $7,5 а бумага упала до $4,5. Профит!

📈Акрон =22% Какая-то необъяснимая хрень творится с Акроном.

📈ЛСР +8% Видимо подпампивают сами себя потихоньку, регулярно видим байбэк

📈В целом, большинство металлургов в плюсе, НЛМК +3%

📈OZON +2% лучше рынка в интернет-секторе на фоне позитивных операционных результатов, кроме того 15 тыс пульсят его втарили в январе

📉Обувь России -23% падают на дефолте

📉TCS -9% даже не знаю на чем, сдувают высокие мультипликаторы

📉СПбБиржа -8%, ну видимо спекулятивная ставка на NASDAQ-IPO этой весной откладывается

📉VBTR -6% да и весь финсектор чуть хуже рынка

📉Среди аутсайдеров рынка видим преимущественно компании с рублевой выручкой, ориентированные на внутренний спрос: VK, MVID, DSKY, YNDX, RSTI etc.

📈Софтлайн +23%. Вроде только что провели IPO, а уже байбэк делают. Не, ну правильно, ведь IPO было по $7,5 а бумага упала до $4,5. Профит!

📈Акрон =22% Какая-то необъяснимая хрень творится с Акроном.

📈ЛСР +8% Видимо подпампивают сами себя потихоньку, регулярно видим байбэк

📈В целом, большинство металлургов в плюсе, НЛМК +3%

📈OZON +2% лучше рынка в интернет-секторе на фоне позитивных операционных результатов, кроме того 15 тыс пульсят его втарили в январе

📉Обувь России -23% падают на дефолте

📉TCS -9% даже не знаю на чем, сдувают высокие мультипликаторы

📉СПбБиржа -8%, ну видимо спекулятивная ставка на NASDAQ-IPO этой весной откладывается

📉VBTR -6% да и весь финсектор чуть хуже рынка

📉Среди аутсайдеров рынка видим преимущественно компании с рублевой выручкой, ориентированные на внутренний спрос: VK, MVID, DSKY, YNDX, RSTI etc.

dr-mart |Когда уже у московских строителей закончится синекура?

- 05 февраля 2022, 12:55

- |

Посмотрел пост, вижу конечно что никаких признаков замедления московских строительных компаний нет. Честно скажу, думал, что спрос пропадет на полгода раньше. Думаю: где ж я ошибся? Вероятно, я недооценил панику народа перед инфляцией. Кто мог позволить себе взять кредит — все взяли, рассудив, что лучше платить высокий процент, в то время как инфляция все равно обесценит тело кредита. Ну а кто имел сбережения (таких всего 20-25% от покупателей), тоже могли поддаться этой паники и чего-нибудь купить, чтобы обезопасить их от обесценивания.

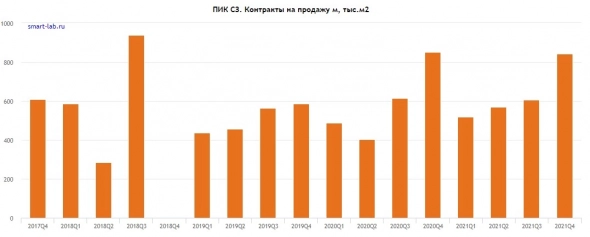

ПИК продажи метров:

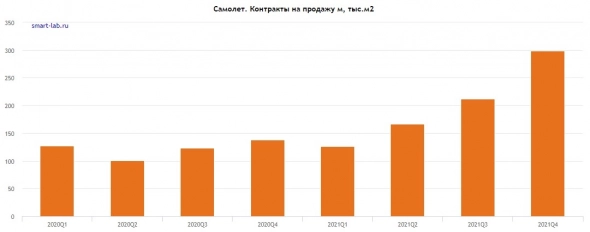

Самолет продажи метров:

Можете считать меня паникером, но мне кажется, что обвал спроса должен быть достаточно резким. Вероятно это произойдет, когда предложение квартир станет уже достаточно большим, ставка стабилизируется на высоком уровне, а цены перестанут расти. Пока же я не берусь прогнозировать...

ПИК продажи метров:

Самолет продажи метров:

Можете считать меня паникером, но мне кажется, что обвал спроса должен быть достаточно резким. Вероятно это произойдет, когда предложение квартир станет уже достаточно большим, ставка стабилизируется на высоком уровне, а цены перестанут расти. Пока же я не берусь прогнозировать...

dr-mart |Разница в стоимости между суммой активов АФК Система и ее капитализацией

- 05 февраля 2022, 12:39

- |

Набросал бегло сколько стоят активы АФК Система

В целом получается что дисконт текущего EV к сумме активов составляет 42%. Чем определяется этот дисконт? Во-первых, процентной ставкой. Чем выше процентная ставка, тем выше дисконт, потому что конвертация активов в деньги занимает время, а время = это деньги, оцениваемые через процентную ставку.

Ну и рыночной конъюнктурой. Если она ухудшается, геополитическая премия растет, то и растет время, через которое АФК теоретически сможет распродать свои активы по текущим ценам.

Напомню, что удерживая акции АФК вы получаете почти ничего из-за околонулевой дивдоходности, и необходимости обслуживать большой долг. Купив АФК условно за 190 млрд руб, вы могли бы иметь например +50 млрд рублей дивидендов от Газпрома за 2 года. Либо ноль от АФК.

Когда можно брать акции АФК?

✅Если вы ожидаете улучшения рыночной конъюнктуры, которая позволит быстрее распродать активы

✅Когда вы ждете начала цикла снижения ставок

В целом получается что дисконт текущего EV к сумме активов составляет 42%. Чем определяется этот дисконт? Во-первых, процентной ставкой. Чем выше процентная ставка, тем выше дисконт, потому что конвертация активов в деньги занимает время, а время = это деньги, оцениваемые через процентную ставку.

Ну и рыночной конъюнктурой. Если она ухудшается, геополитическая премия растет, то и растет время, через которое АФК теоретически сможет распродать свои активы по текущим ценам.

Напомню, что удерживая акции АФК вы получаете почти ничего из-за околонулевой дивдоходности, и необходимости обслуживать большой долг. Купив АФК условно за 190 млрд руб, вы могли бы иметь например +50 млрд рублей дивидендов от Газпрома за 2 года. Либо ноль от АФК.

Когда можно брать акции АФК?

✅Если вы ожидаете улучшения рыночной конъюнктуры, которая позволит быстрее распродать активы

✅Когда вы ждете начала цикла снижения ставок

dr-mart |Коротко по отчету Магнита

- 04 февраля 2022, 15:45

- |

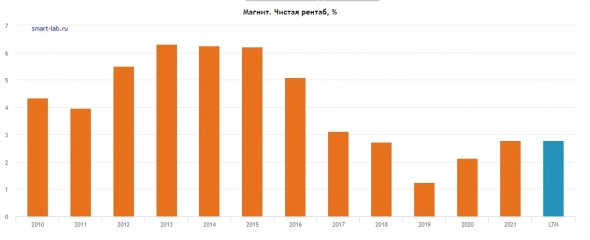

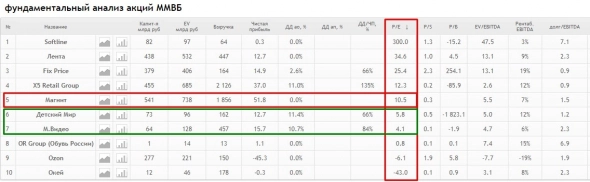

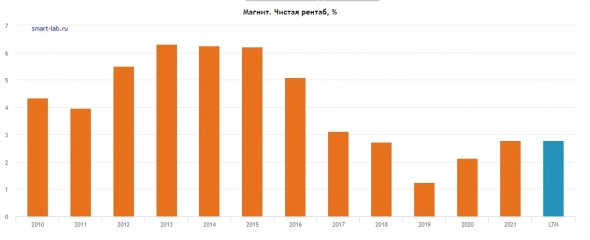

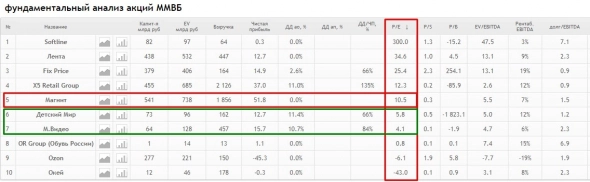

Магнит представил сегодня неаудированную отчетность за 2021 год. Чистая рентабельность последние кварталы удивительно упорно держится на одинаковом уровне 2,8% и по итогам года она столько и составила. Это максимальная величина за последние 4 года.

https://smart-lab.ru/q/MGNT/f/y/MSFO/net_margin/

При текущих ставках 9,5%, Магнит с P/E=10,5 не выглядит дешевым на фоне, например М.Видео или Детского Мира. Так что целесообразность запуска программы buyback при долге 270 млрд (ND/EBITDA=1.5) рублей вызывает вопросы.

В прошлые годы 2019-2020 при низких ставках Магнит платил дивиденды 150-180% чистой прибыли. (Кредиты-то надо возвращать, которые были взяты на покупку акций). Сейчас при текущей стоимости долга нецелесообразно платить дивы в долг, однако один раз этот фокус они еще могут повторить. С учетом того, что на счетах компании около 70 млрд рублей наличности, вполне могут выплатить 30-40 млрд рублей. финальных дивидендов (доходность финальную выплаты будет 5-7% и всего 11-13% по итогам года).

https://smart-lab.ru/q/MGNT/f/y/MSFO/net_margin/

При текущих ставках 9,5%, Магнит с P/E=10,5 не выглядит дешевым на фоне, например М.Видео или Детского Мира. Так что целесообразность запуска программы buyback при долге 270 млрд (ND/EBITDA=1.5) рублей вызывает вопросы.

В прошлые годы 2019-2020 при низких ставках Магнит платил дивиденды 150-180% чистой прибыли. (Кредиты-то надо возвращать, которые были взяты на покупку акций). Сейчас при текущей стоимости долга нецелесообразно платить дивы в долг, однако один раз этот фокус они еще могут повторить. С учетом того, что на счетах компании около 70 млрд рублей наличности, вполне могут выплатить 30-40 млрд рублей. финальных дивидендов (доходность финальную выплаты будет 5-7% и всего 11-13% по итогам года).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс