Блог им. boomin |Об утилизационных возможностях «Сибстекла» рассказали на форуме в Красноярске

- 06 июля 2023, 07:32

- |

Представители ООО «Сибирское стекло» («Сибстекло», крупнейший производитель стеклотары за Уралом, актив РАТМ Холдинга) приняли участие в форуме «Стратегия 2035. Роль бизнеса в устойчивом будущем Сибири», организованном Национальным ESG Альянсом совместно с РУСАЛ и Эн+.

В рамках форума главы сибирских регионов и городов, руководители российских компаний, НКО, деловых объединений, научно-исследовательских и образовательных организаций обсудили сокращение антропогенного воздействия на окружающую среду.

По словам генерального директора «Сибстекла» Антона Мора, в бизнес-модель предприятия интегрирован принцип рационального природопользования — эффективность стеклотарного завода напрямую зависит от развития проектов, снижающих промышленную нагрузку на экологию, в чем заинтересованы и государство, и общество. Таким образом, «Сибстекло» должно стать частью системы обращения с ТКО. Данная возможность предопределена наличием мощностей, обеспечивающих утилизацию отходов стекла — стекловаренных печей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |ФПК «Гарант-Инвест»: итоги торгов в период с 26 по 30 июня 2023 года

- 05 июля 2023, 15:06

- |

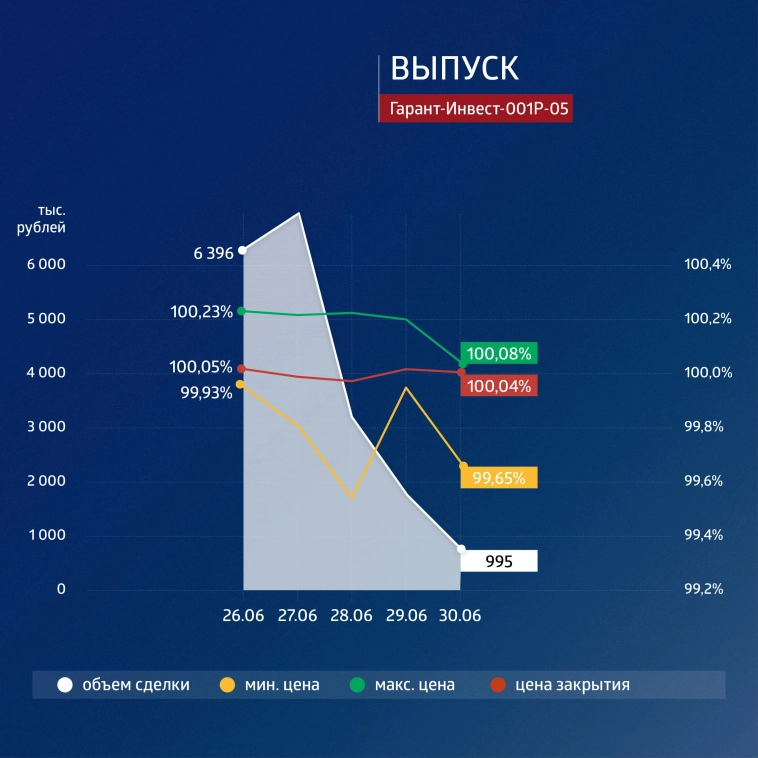

Суммарный объем торгов по пяти биржевым выпускам компании составил 102,2 млн рублей.

Последняя неделя месяца (и отчетного квартала) завершилась для АО «Коммерческая недвижимость ФПК «Гарант-Инвест» повышенным спросом почти по всем выпускам. Доходность бумаг в среднем незначительно, но выросла, что можно объяснить сокращением дюрации, поскольку цены оставались на стабильном уровне.

Пятилетний выпуск биржевых облигаций серии 001Р-05 (4B02-01-00073-L) объемом 6 млрд рублей был размещен эмитентом в марте 2019 г. По выпуску предусмотрен 21 ежеквартальный купон. Номинальная стоимость одной облигации — 1000 рублей.

( Читать дальше )

Блог им. boomin |Итоги торгов за 04.07.2023

- 05 июля 2023, 14:50

- |

4 июля стартовали размещения двух выпусков: АРЕНЗА-ПРО 001P-02 и Лизинг-Трейд 001P-09.

АРЕНЗА-ПРО 001P-02 объемом 400 млн рублей полностью разместился в первый день торгов за 3 721 сделку. Средняя заявка — 107,5 тыс. рублей.

Лизинг-Трейд 001P-09 в первый день торгов разместился на 87,27% от объема эмиссии (87 млн 269 тыс. из 100 млн рублей) за 421 сделку. Средняя заявка — 207,3 тыс. рублей.

Суммарный объем торгов в основном режиме по 288 выпускам составил 851,7 млн рублей, средневзвешенная доходность — 12,18%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Коротко о главном на 05.07.2023

- 05 июля 2023, 14:48

- |

- «ВУШ» (оператор сервиса по аренде электросамокатов Whoosh) установил ставку купона трехлетних облигаций серии 001Р-02 объемом 4 млрд рублей в размере 11,8% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 4 июля. Организаторами выступят БКС КИБ, Газпромбанк и Тинькофф Банк. Техразмещение запланировано на 6 июля.

- «Урожай» установил ставку купона трехлетних облигаций серии БО-03 объемом 200 млн рублей на уровне 16% годовых на весь период обращения. Купоны ежеквартальные. Размещение выпуска начнется 11 июля. Организатор — «Цифра брокер».

- ТК «Нафтатранс плюс» 28 июля исполнит оферту по облигациям серии БО-04. Эмитент приобретет до 25 тыс. облигаций по цене 100% от номинальной стоимости бумаг плюс НКД. Основание для оферты — приказы генерального директора №19/2022 от 27 октября 2022 г. и №16/2023 от 4 июля 2023 г. Период предъявления бумаг к выкупу ― с 14 по 20 июля. Агентом по приобретению выступит ИК «Юнисервис Капитал».

( Читать дальше )

Блог им. boomin |Линар Халитов: «В отличие от биржевых облигаций ЦФА позволяют учитывать пожелания инвесторов»

- 05 июля 2023, 13:53

- |

Казанский девелопер «Джи-групп» выпустил цифровые финансовые активы с привязкой к стоимости квадратного метра строящегося жилья. Объем годовых ЦФА, размещенных на площадке «Атомайз», составил 50 млн рублей. Стоимость одного ЦФА — 99,3 тыс. рублей. Для компании это уже третий опыт использования нового инструмента привлечения инвестиций. Почему эмитент рынка высокодоходных облигаций решил развиваться на рынке ЦФА, в чем он видит плюсы «цифрового квадратного метра» и как вообще чувствует себя компания в эпоху экономической трансформации — в интервью Boomin рассказал генеральный директор «Джи-групп» Линар Халитов.

«Нам было важно протестировать новый инструмент»

— В сентябре прошлого года «Джи-групп» выпустила дебютные ЦФА как аналог дисконтной облигации. Почему теперь решили выйти с предложением «цифрового квадратного метра»?

— Учитывая профиль нашего бизнеса, предложение напрашивалось само собой. К примеру, два месяца назад ЦФА с привязкой к стоимости квадратного метра выпустила группа «Самолет». Правда, тот выпуск был адресован исключительно квалифицированным инвесторам. Мы же ориентированы на самый широкий круг — от частных до институциональных.

( Читать дальше )

Блог им. boomin |По итоги 1 кв. 2023 г. выручка ООО «Круиз» выросла на 32%

- 05 июля 2023, 08:39

- |

В рамках развития бизнеса в 2023 году ООО «Круиз» планирует повышение эффективности операционной деятельности, поэтому освоения новых рынков пока не ставится первостепенной задачей. При этом в компании отметили, что продолжают укреплять свои позиции на рынках стран СНГ, где сейчас также наблюдается рост спроса на услуги грузовых перевозок. Рост ключевых финансовых показателей уже виден по итогам 1 кв. 2023 г.

Выручка по итогам 1 кв. 2023 г. составила 224,4 млн руб. (+32,1% к АППГ), а операционная прибыль и EBITDA LTM увеличились к аналогичному периоду прошлого года на 93,2% и 171,2%, соответственно.

Существенный рост стал возможным благодаря увеличению количества выполненных заказов (+10,6%) при снижении средней цены одного заказа.

( Читать дальше )

Блог им. boomin |ООО ТК «Нафтатранс плюс» озвучило условия третьей добровольной оферты

- 04 июля 2023, 13:56

- |

4 июля 2023 года сибирский нефтетрейдер — ООО ТК «Нафтатранс плюс» — раскрыл условия и сроки проведения третьего выкупа облигаций по соглашению с их владельцами по выпуску № 4B02-04-00318-R (ISIN: RU000A105CF8). Максимальный объем приобретения бумаг — не более 25 тыс. шт. Информация раскрыта на странице на сайте «Интерфакс».

По условиям оферты, максимальный объем бумаг, который готово принять ООО ТК «Нафтатранс плюс», — 25 тыс. шт. или 25% от объема в 100 млн. руб. Цена выкупа составит 100% от номинальной стоимости в 1000 рублей и накопленный купонный доход.

Инвесторы добровольно принимают решение подавать требования о выкупе облигаций эмитенту в обозначенный период (с 14 по 20 июля 2023 года) либо оставить бумаги в своем портфеле. Дата выкупа определена на 28 июля 2023 года. Для участия инвесторам необходимо обратиться к своему брокеру.

Напомним, параметры выпуска: объем эмиссии – 100 млн руб.; дата размещения — 31 октября 2022 г.

( Читать дальше )

Блог им. boomin |Подготовлен очередной отчет об оценке недвижимости эмитента «Юнисервис Капитал»

- 04 июля 2023, 13:14

- |

ООО «Юнисервис Капитал», будучи эмитентом залоговых облигаций, в плановом порядке опубликовало отчет об оценке здания, выступающего в качестве обеспечения данного облигационного выпуска. За полгода рыночная стоимость объекта имущества увеличилась на 135 000 руб.

В 2021 году компания «Юнисервис Капитал» реализовала на публичном рынке новый финансовый инструмент – залоговые облигации, выступив в роли эмитента.

Обеспечением данного облигационного займа служит коммерческая недвижимость – пятиэтажное здание в центре Новосибирска общей площадью 1867 кв. м., расположенное по адресу г. Новосибирск, ул. Романова, 28.

В соответствии с условиями, изложенными в эмиссионных документах, эмитент обязан проводить независимую оценку предмета залога не реже 1 раза в полугодие. Очередную оценку здания выполнило ООО «Союз независимых оценщиков и консультантов». Как следует из отчета, предоставленного компанией-оценщиком, по состоянию на 06 июня 2023 г.:

( Читать дальше )

Блог им. boomin |Коротко о главном на 04.07.2023

- 04 июля 2023, 13:03

- |

- «Аренза-Про» сегодня начинает размещение трехлетних облигаций серии 001P-02 объемом 400 млн рублей. Регистрационный номер — 4B02-02-00433-R-001P. Ставка купона установлена на уровне 13% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 29 июня. По займу предусмотрена амортизация. Организаторы — БКС КИБ, Газпромбанк, Россельхозбанк, ИБ «Синара» и ИФК «Солид».

- «Лизинг-трейд» сегодня начинает размещение пятилетних облигаций серии 001P-09 объемом 100 млн рублей. Регистрационный номер — 4B02-09-00506-R-001P. Ставка купона установлена на уровне 14% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал».

- «Русская контейнерная компания» (РКК) 6 июля начнет размещение пятилетних облигаций серии БО-03 объемом 500 млн рублей. Ставка 1-го купона установлена на уровне 16,5% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Эмитент имеет право на досрочное погашение облигаций в даты окончания 12-го и 16-го купонов.

( Читать дальше )

Блог им. boomin |«Сибстекло» готовится выйти на IPO

- 04 июля 2023, 08:06

- |

Об этом заявила директор по финансам ООО «Сибирское стекло» (крупнейший производитель тарного стекла за Уралом, актив РАТМ Холдинга) Екатерина Нестеренко в ходе дискуссии на круглом столе «Долгосрочное финансирование — драйвер развития регионов», организованном Банком России.

Участие в круглом столе приняли представители банковских структур, компаний-организаторов выпусков ценных бумаг, юридического сообщества, крупных промышленных предприятий.

По мнению Екатерины Нестеренко, в связи с изменениями макроэкономической ситуации, произошедшими в 2022 году, финансовые организации начали более пристально рассматривать инвестиционные проекты на стадии принятия решения о поддержке, например, обращать внимание не только на период окупаемости, но и на состав поставщиков:

— Мы стараемся расширять круг поставщиков за счет производителей материалов и комплектующих из России или дружественных стран. Обращаемся к параллельному импорту, но поиск оптимальных схем увеличивает сроки реализации инвестпроектов. Потребность в «длинных деньгах» на «Сибстекле» будет актуализирована в следующем году, в связи с необходимостью определить источники финансирования для ремонта одной из стекловаренных печей, к подготовке которого приступим в 2025 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс