Блог компании БКС Мир инвестиций |Записки инвестора. Что держать в фокусе

- 27 января 2023, 17:41

- |

«Записки инвестора» — еженедельная рубрика для быстрого погружения в рынок. Мы выделяем самые важные события, за которыми стоит следить — и вы можете пробежаться по ним глазами за пару минут.

Здесь три блока:

• Краткосрочно. Что повлияет на российский рынок в ближайшие дни.

• Среднесрочно и долгосрочно. Ключевые события, которые определяют фон на российском рынке.

• В мире. О чем нужно знать даже тем, кто не торгует зарубежными активами.

У каждого события отмечена степень важности: низкая, средняя или высокая. Все, что добавлено в «Записки» на этой неделе, имеет знак NEW! — это помогает ориентироваться постоянным читателям рубрики.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог компании БКС Мир инвестиций |Какой запас роста есть в российских акциях

- 24 января 2023, 18:16

- |

Почему растут акции

Стоимость всех инвестиционных активов растет со временем. На это есть много причин: влияние инфляции (удорожание сырья в долларах и внутренних цен в рублях), технический прогресс (рост добавленной стоимости), глобальный рост населения и потребления.

Как следствие, выручка, прибыль и рыночная цена любого работающего бизнеса тоже неизбежно растет. В случае с публичными компаниями, которые торгуются на бирже, рост обеспечен еще и временной стоимостью денег: инвесторы требуют доходность за удержание акций и плату за риск.

Отсюда следует простой вывод: у акций есть ненулевая внутренняя стоимость, которая с высокой вероятностью будет увеличиваться во времени. Если акции торгуются, то рано или поздно они обновят былые максимумы. А значит, самые терпеливые инвесторы на них заработают.

Кто дальше всех от максимумов

( Читать дальше )

Блог компании БКС Мир инвестиций |20 взлетов третьего эшелона. Чем обычно все заканчивается

- 23 января 2023, 17:20

- |

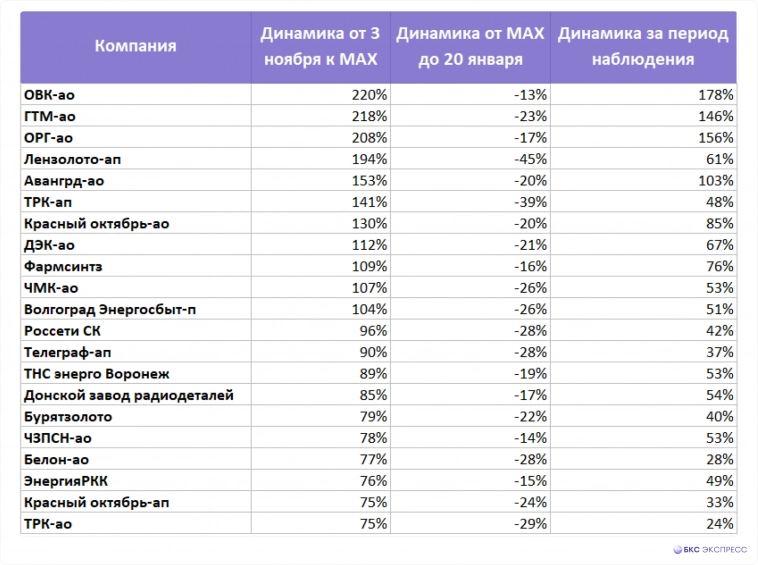

Идея оценить поведение неликвидных бумаг, показывающих резкие волны роста, появилась после того, как на протяжении последних нескольких месяцев на рынке почти ежедневно происходили сильные движения в акциях без каких-либо дополнительных новостей.

Как считаем

Для начала определим базу для подсчетов — это акции с 3-м уровнем листинга, без ПИФов. Под такие критерии подходит порядка 150 бумаг. Поскольку их достаточно много, проведем срез исходя из самой сильной динамики.

Резкие взлеты стали учащаться примерно с осени прошлого года. Мы брали динамику с начала ноября 2022 г. по 20 января 2023 г.

К делу

Сперва посмотрим на дневные скачки цен. С ноября было 137 случаев резких дневных скачков акций более чем на 10%, причем у некоторых эмитентов рост повторялся несколько раз.

Теперь обобщим результаты по каждой компании. Для этого рассчитаем:

• Рост от 3 ноября к максимальной цене за наблюдаемый период

• Как скорректировалась цена от максимума к 20 января

• Динамику от 3 ноября к 20 января.

Из самых выросших нужно найти те, которые поднялись без фундаментальной поддержки и по которым не было важных корпоративных событий. Так мы сможем определить, был ли рост оправданным или это был так называемый памп — от англ. Pump&Dump.

Попробуем найти 20 случаев сильного роста бумаг без важных событий и получим следующий результат:

( Читать дальше )

Блог компании БКС Мир инвестиций |Что будет с акциями «Сбера»? Топ-15 дивидендных акций на 2023 год

- 21 января 2023, 16:06

- |

50% прибыли смогли заработать инвесторы, которые поверили в Сбербанк в конце прошлого года. Что делать с его бумагами теперь? Разбор свежего отчета госбанка — главная тема очередного выпуска шоу «Без плохих новостей» на YouTube-канале «БКС Мир инвестиций».

Также в выпуске:

— собираем дивидендный портфель из китайских и российских акций;

— самые важные новости российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей канала и пользователей соцсети для инвесторов «Профит»;

— розыгрыш призов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Китай открылся, ему нужно больше сырья. Какие акции на этом сыграют

- 20 января 2023, 16:27

- |

Оценки по росту китайского ВВП уже начали корректироваться вверх. Ожидается пересмотр объема спроса по всем товарно-сырьевым группам. Посмотрим, какие акции на этом могут подняться.

Медь

Китай — потребитель меди номер один в мире. На него приходится более половины глобального спроса. При этом в отличие от железа внутри Китая относительно мало медных месторождений. КНР импортирует порядка 40% потребляемого металла.

Крупнейшие производители меди в России:

— УГМК (не торгуется)

— Русская медная компания (не торгуется)

— Норникель (Держать. Цель на год: 20000 руб./ +30,5%)

Медь занимает в выручке Норникеля около четверти объема, согласно последнему отчету. Поэтому ее нельзя назвать на 100% медной бумагой. Тем не менее корреляция этих акций с ценами на металл есть, и она довольно заметная.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфель растущих компаний России

- 18 января 2023, 17:39

- |

Как правило, масштабы деятельности у них растут быстрее рынка, темпы наращивания выручки выше. Отличительная особенность «историй роста» — они не платят дивиденды или же выплаты заметно ниже среднеотраслевых уровней. Для инвесторов это не проблема, так как отсутствие дивидендов компенсируется увеличением курсовой стоимости акций.

Зачастую растущие компании по мультипликаторам заметно дороже уже состоявшихся конкурентов. Это объясняется тем, что в бумаги уже сейчас закладываются ожидания дальнейшего роста.

На российском рынке растущих компаний не так много, а их значительная доля приходится на IT-сектор и смежные отрасли. Мы выделили перспективные «истории роста» на российском рынке и сформировали из них 2 примера портфелей, которые могут быть интересны с прицелом на рост.

Самые быстрорастущие компании

( Читать дальше )

Блог компании БКС Мир инвестиций |В какие российские, китайские и американские акции инвестировать в 2023

- 14 января 2023, 16:06

- |

Куда инвестировать в 2023 году на рынках России, Китая и США? Что будет с рублем после возобновления бюджетного правила? Как заработать на акциях «Сбера», ВТБ и Alibaba?

Ответы на эти вопросы дает YouTube-шоу «Без плохих новостей» на канале «БКС Мир инвестиций». В нем Максим Шеин доказывает, что плохих новостей не бывает — заработать можно на любой.

( Читать дальше )

Блог компании БКС Мир инвестиций |Записки инвестора. Что держать в фокусе

- 13 января 2023, 16:16

- |

Выделяем важные события и факторы, которые могут повлиять на рынок акций.

• NEW! Сезон отчетов в России

Важность: высокая

В ближайшие недели будут выходить финансовые и операционные результаты российских компаний по итогам IV квартала и всего 2022 г. Среди ближайших релизов ждем отчет Сбербанка за декабрь. 24 декабря операционные результаты представит X5 Group. Ближе к концу января ждем также релизы от НЛМК, Северстали, Распадской, Полюса, Полиметалла и Норникеля.

• NEW! Взлеты и падения в третьем эшелоне

Важность: низкая

С конца 2022 г. в неликвидных российских акциях третьего эшелона наблюдается масса фундаментально неоправданных движений. Бумаги могут прибавлять десятки процентов без каких-либо дополнительных новостей. Часто такие взлеты продолжаются не более 1–3 сессий, после чего следуют сопоставимые волны распродаж. Причем нет никакой системности в том, какая бумаги и когда вдруг выстрелит наверх. Риски работы с такими бумагами крайне высокие.

( Читать дальше )

Блог компании БКС Мир инвестиций |Записки инвестора. Что держать в фокусе

- 09 января 2023, 11:28

- |

• NEW! Теплая погода в Европе — негативный фактор для цен на газ

Важность: высокая

Скорость отбора газа из европейских ПХГ критично зависит от температуры в регионе и уровня ветрености. Например, снижение средней температуры на 1°C вниз вызывает рост потребления газа на 10%. Чем хуже погодные условия, тем выше могут быть цены на газ в ЕС и в целом на СПГ. Однако в этом сезоне температура остается выше средней. В результате прохождение осенне-зимнего периода в Европе может пройти без резкого роста цен. Объем запасов в ПХГ сейчас выше многолетних средних значений. При сохранении погодных условий база для начала их восполнения в марте может быть высокой, что помешает подъему цен на газ в ЕС. Это умеренно негативный фон для акций НОВАТЭКа и Газпрома (даже с учетом падения поставок в Европу), а также для производителей удобрений: ФосАгро, Акрон, КуйбышевАзот.

( Читать дальше )

Блог компании БКС Мир инвестиций |Итоговый выпуск «Без плохих новостей»

- 30 декабря 2022, 14:12

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал