Блог компании Иволга Капитал |АПРИ в динамике показателей (с ростом за 4 года в N раз)

- 19 марта 2025, 07:06

- |

Недавно мы разобрали, много ли облигаций выпускает ПАО АПРИ (получилось, не много).

Дополним и детализируем. Уже не в сравнении с конкурентами, а на цифрах самого эмитента.

На диаграммах – ретроспектива финансовых и количественных показателей Группы за 5 лет (или за 4,75 года).

Продажи жилья (в деньгах) с 2020 по 2024 год выросли почти в 10 раз, EBITDA – больше, чем в 10, капитал – в 6.

Долг тоже увеличился вшестеро. Но коэффициенты «чистый долг / EBITDA» и «чистый долг / капитал» давно принципиально не меняются.

И повторим тезис прошлого материала: АПРИ занимает через облигации относительно мало. В приведенной интерпретации – если сопоставлять облигационный портфель с чистым долгом, с масштабом и динамикой бизнеса.

Собственно, полемика вокруг почти любого размещения облигаций АПРИ – больше следствие нестандартного поведения эмитента на фондовом рынке.

Высокие купонные ставки (не забываем, ставки до оферты) – повод для скептиков в очередной раз увидеть в этом последний вздох, для оптимистов – возможность.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Блог компании Иволга Капитал |Зернотрейдер Байсэл опубликовал отличную отчетность за 2024 год

- 18 марта 2025, 12:30

- |

ООО Байсэл публикует отличную отчетность 2024 по РСБУ. Выручка +49% за год, чистая прибыль +42%.

Облигации Байсэл 1Р1 входят в публичный портфель PRObonds ВДО на 2,3% от активов/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |МСФО АПРИ за 3 кв 2024. Выручка LTM 15,6 млрд р., чистая прибыль LTM 2,1 млрд р.

- 27 ноября 2024, 09:03

- |

ПАО АПРИ публикует отчетность по МСФО за 3 квартал 2024 года. Выделяем главное:

✅ LTM Выручка по всем проектам Группы достигла 15,6 млрд рублей

✅ LTM Чистая прибыль — 2,1 млрд рублей

✅ LTM EBITDA — 6,3 млрд рублей

✅ Собственный капитал Группы с начала года вырос на 51%

✅ Отношение Чистый долг / LTM EBITDA составило ~3,1

✅ Отношение Чистый долг / Собственный капитал составило ~2,6

За 9 месяцев выручка по всем проектам составила 14,1 млрд рублей (+135% к 9 месяцам 2023 года), объём продаж за тот же период вырос на 31% и составил 13,45 млрд рублей. В кв. м рост продаж составил 6%. Опережающий рост выручки связан с повышением строительной готовности проектов Группы.

Группа продолжает улучшать диверсификацию по проектам. Крупнейшие проекты в структуре выручки по итогам 9 месяцев: «Твоя Привилегия» (Челябинск) — 31%, «Притяжение» — 30%, «Парковый Премиум» — 14%, «Твоя Привилегия» (Екатеринбург) — 12%.

( Читать дальше )

Блог компании Иволга Капитал |МФК ВЭББАНКИР публикует отчётность за 9 месяцев 2024 года

- 05 ноября 2024, 17:37

- |

— Процентные доходы за 9 месяцев 2024 8,57 млрд (+41% г/г);

— Чистые процентные доходы после резервов за 9 месяцев 2024 2,53 млрд (+1% г/г);

— Чистая прибыль за 9 месяцев 2024 727 млн (+80% г/г);

Чистые процентные доходы после резервов не изменились из-за увеличения резервов и процентных расходов. При этом чистая прибыль выросла за счёт увеличения доходов от цессии и прочих доходов, а также сокращения общих и административных расходов

— Собственный капитал составил 1,65 млрд (+13% с начала года);

— Портфель обязательств составил 3.2 млрд (+79% с начала года). Доля банковского финансирования 48%, облигаций 39%, прямые займы 13%;

— Доля собственного капитала в балансе составила 30%;

— Отношение чистого долга к собственному капиталу 1,6

Отчётность опубликована на ЦРКИ

❗В настоящий момент проходит размещение МФК ВЭББАНКИР 07 (для квал. инвесторов, ruBB, 150 млн руб., ставка купона КС+5%) Подробнее — здесь

/Облигации МФК ВЭББАНКИР входят в портфель PRObonds ВДО на 2,8% от активов/

( Читать дальше )

Блог компании Иволга Капитал |БИЗНЕС АЛЬЯНС раскрыл отчётность по итогам 9 месяцев 2024 года. Публикуем основные показатели отчётности и операционных результатов

- 30 октября 2024, 15:02

- |

Основные показатели отчётности и операционных результатов:

— Лизинговый портфель 23.7 млрд (+64% с начала года);

— Собственный капитал 819 млн (+17% с начала года);

— Кредиты и займы 11.6 млрд (+145% с начала года) Банковские кредиты составляют более 80% кредитного портфеля;

— За счёт активного роста бизнеса доля собственного капитала снизилась до 6%, по оценкам АКРА, показатель не будет снижаться на горизонте 12–18 месяцев. Поддержку достаточности капитала окажет нераспределение растущей прибыли компании;

— Выручка за 9 месяцев 2024 года 1.5 млрд (рост г/г более чем в 3 раза);

— Чистая прибыль за 9 месяцев 2024 года 118 млн (рост г/г более чем в 3 раза).

ИСТОЧНИК

❗В настоящий момент проходит размещение БИЗНЕС АЛЬЯНС 001P-07 (300 млн руб., фиксированный купон 24% на 2 года до оферты, YTM 26,83%, дюрация 1,61 года).

/Облигации АО «БИЗНЕС АЛЬЯНС» входят в портфель PRObonds ВДО на 2,4% от активов/

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

( Читать дальше )

Блог компании Иволга Капитал |Байсэл публикует отчётность по итогам 9 месяцев 2024 года. Приводим основные финансовые результаты за этот период

- 30 октября 2024, 13:00

- |

Основные финансовые результаты за 9 месяцев:

— Выручка 1 332 млн (+68% к 9 месяцам 2023 года)

— Прибыль от продаж 52 млн (+78% к 9 месяцам 2023 года)

— Чистая прибыль 18 млн (-35% к 9 месяцам 2023 года). Основной причиной снижения прибыли является снижение сальдо прочих расходов и доходов и рост процентных расходов

— Долг компании вырос до 324 млн (+95% с начала года), в первую очередь, за счёт облигационного займа. В планах компании до конца года увеличить кредитный портфель до ~460 млн для увеличения оборотного капитала

— Собственный капитал вырос до 112 млн (+19% с начала года)

На первичном рынке размещается второй выпуск эмитента: Байсэл 001P-02 (BВ-.ru, 100 млн руб., ставка купона 26,25%, YTM 28,95%, дюрация 1,29 года)

/Облигации ООО «Байсэл» входят в портфель PRObonds ВДОна 2,4% от активов/

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Начинаем дайджест отчётностей по итогам 9 месяцев 2024 года

- 27 октября 2024, 09:46

- |

Эмитенты уже начали публиковать отчёты по итогам 9 месяцев 2024 года, приводим таблицу с некоторыми показателями из их отчётностей. По мере увеличения количества новых отчётностей попробуем сделать более подробный обзор финансовых результатов сегмента.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |МФК Фордевинд публикует отчётность за 9 месяцев 2024 года

- 25 октября 2024, 11:02

- |

— Процентные доходы за 9 месяцев 2024 1,74 млрд (+74% г/г);

— Чистые процентные доходы после резервов за 9 месяцев 2024 800 млн (+55% г/г);

— Чистая прибыль за 9 месяцев 2024 454 млн (+126% г/г);

— Собственный капитал превысил 1 млрд рублей и составил 1,085 млрд (+27% с начала года);

— Доля собственного капитала в балансе составила 15%;

— Отношение чистого долга к собственному капиталу 5,3.

Отчётность опубликована на ЦРКИ

( Читать дальше )

Блог компании Иволга Капитал |АПРИ публикует сильную отчетность за 1 полугодие 2024 года

- 29 августа 2024, 08:45

- |

АПРИ публикует отчетность по МСФО за 1 полугодие 2024 года

Главное:

✅ Рост выручки по всем проектам +133% к 1 полугодию 2023 года;

✅ Рост чистой прибыли +151% к 1 полугодию 2023 года;

✅ LTM EBITDA по итогам 1 полугодия 2024 года 6,2 млрд рублей;

✅ Отношение Чистый долг / EBITDA ~2,6.

У Группы улучшается диверсификация по проектам. Крупнейшие проекты в структуре выручки по итогам 1 полугодия: «Притяжение» — 35%, «Твоя Привилегия» — 26%, «ФанПарк» (коммерческая недвижимость) — 15%.

📈 В конце июля состоялось IPO на Московской Бирже. Сделка прошла в формате Cash-in, что дополнительно увеличило собственный капитал Группы на 880 млн рублей. Этот рост мы увидим уже в МСФО за 3 квартал 2024 года. Капитализация АПРИ 10,8 млрд руб.

Основные мультипликаторы:

P/E 5,4

P/B 2,2

EV/EBITDA 4,3

📈 7 августа НКР повысило кредитные рейтинги ПАО «АПРИ» и его облигаций с BB.ru до BBB-.ru. Также действует рейтинг от НРА на уровне BB|ru| с позитивным прогнозом.

( Читать дальше )

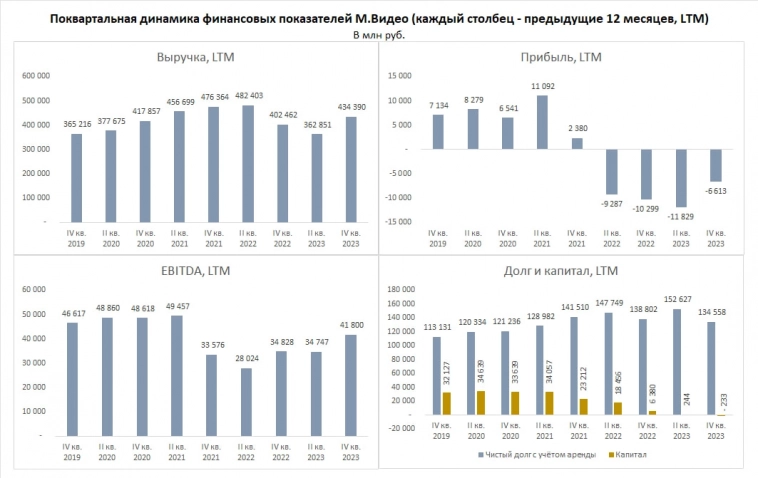

Блог компании Иволга Капитал |М.Видео: МСФО за полный год. Убыток, положительная динамика, премия 4% к рынку по облигациям. Которые мы не купим

- 14 марта 2024, 07:13

- |

Прошлой осенью М.Видео привлекло внимание облигационного (и не только) рынка после разочаровывающих результатов за полугодие и сообщениях о нарушении банковских ковенант.

Свежая, годовая отчётность ситуацию не ухудшает: мы наблюдаем рост выручки и EBITDA, снижение убытков и небольшое снижение чистого долга с учётом аренды.

Но оставляет напряженной. Кризис, наверно, ослаблен, но не преодолен:

• Группа получила годовой убыток 6.6 млрд р.

• Общий кредитный портфель группы 86.4 млрд р., из которых 74.5 млрд должны быть погашены или рефинансированы в 2024 году. Сумма неиспользованных кредитных линий, по которым у банков нет твёрдых юридических обязательств по их предоставления, составляет 27.4 млрд.

• По итогам года собственный капитал ушёл в отрицательную зону (-233 млн р.), группа дополнительно предоставляет альтернативный расчёт (предусматривающий принципы МСФО 17, а не МСФО 16, как в основной отчётности), в котором собственный капитал положительный (13.2 млрд) р., но даже так капитал меньше 5% от активов компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал