Блог компании Иволга Капитал |Портфель PRObonds ВДО (11,5% с февраля 2022 по февраль 2023). Работа над ускорением

- 13 февраля 2023, 07:53

- |

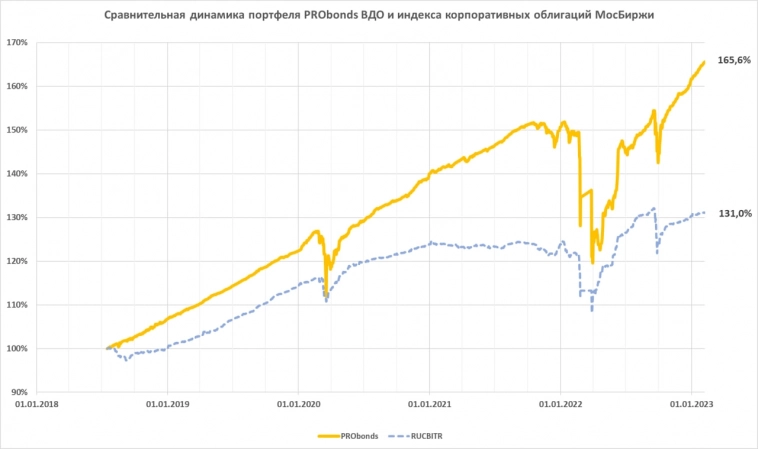

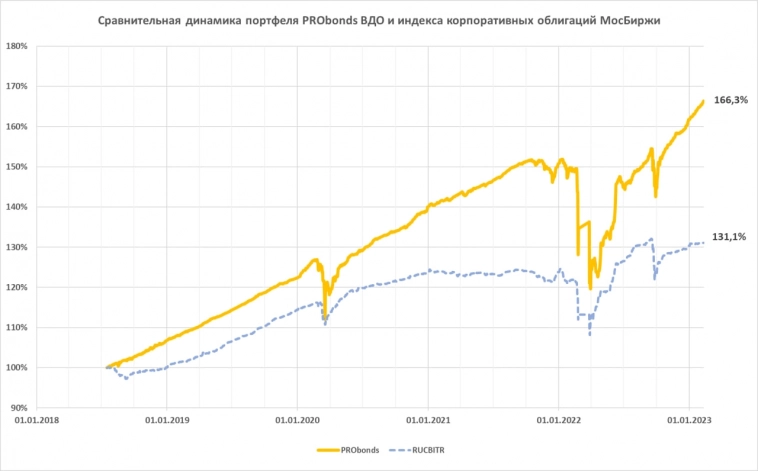

За год, с еще доконфликтной части прошлого февраля портфель PRObonds ВДО прибавляет 11,5%. На них пришлись и признание Л/ДНР, и начало СВО. Больше депозита, акций или широкого спектра облигаций. Меньше инфляции, которая за этот же год составила 11,8% (по приборам Росстата, ощущаемая – выше).

Что примечательно – это прирост портфеля в последние месяцы, когда он уже оправился от мобилизационного падения. За последние 4 месяца, с 10 октября по 10 февраля портфель вырос на 10,5%, т.е. в годовых – больше 30%.

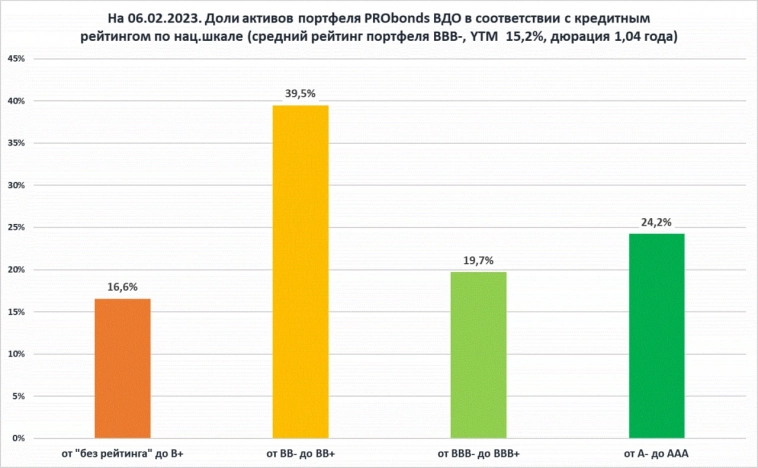

Причем портфель PRObonds ВДО в целях разумного риск-менеджмента держал почти 15% активов в деньгах (размещаются в РЕПО с ЦК, доходность там около 7% годовых).

Удерживать такой темп вряд ли возможно. Значит, доля денег не снизится, а облигационный состав желательно улучшить.

В этой связи из портфеля уйдут облигации строительного холдинга AAG, снизится весь в облигациях АСПЭК-Домстрой, и то, и то в течение 5 сессий равными долями и по рыночным ценам. И в обоих случаях мы сокращаем бумаги с минимальными кредитными рейтингами. Или вовсе без них.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог компании Иволга Капитал |История успеха из офлайна в онлайн. Большое интервью с топ-менеджментом МФК "Саммит"

- 12 февраля 2023, 10:05

- |

Накануне размещения дебютного выпуска облигаций МФК «Саммит» команда ИК «Иволга Капитал» посетила головной офис компании, чтобы лично познакомиться с руководством и подробнее узнать о деятельности компании, ее стратегии и планах на ближайшее будущее, а так же целях на долговом рынке.

( Читать дальше )

Блог компании Иволга Капитал |Автодом (ruBBB+, доходность 14,6%). Неоднозначный, но кандидат в портфель ВДО

- 10 февраля 2023, 07:18

- |

Карта рынка облигаций с кредитными рейтингами уровня BBB+ на 08.02.2023

Облигации АО «Автодом», представленные всего одним 5-миллиардным выпуском, в нашем шорт-листе на включение в портфель ВДО и однажды, вероятно, попадут в портфель. Вот выдержка из нашей аналитической справки об эмитенте и его бумагах.

Фактура

Автодом является одним из основных дилеров в Москве и Санкт-Петербурге. Специализируется на сегментах люкс и премиум, дилерская сеть насчитывает 27 центров. Выручка компании формируется за счет продажи новых автомобилей, автомобилей с пробегом, сервисного обслуживания, trade-in, реализации запчастей и аксессуаров, страховых и финансовых продуктов. В апреле 2022 года АО «Автодом» вошло в перечень системообразующих предприятий России.

Компании недавно подтвердили рейтинг ruBBB+ (21.10.2022). Первый рейтинг был ВВВ-.

( Читать дальше )

Блог компании Иволга Капитал |Кредитный риск на облигационном рынке. На что обращать внимание при анализе эмитентов? Прямой эфир 10 февраля 16:00

- 09 февраля 2023, 15:22

- |

Завтра, 10 февраля, в 16:00 @Aleksandrov_Dmitry и @Mark_Savichenko поговорят про кредитный риск на облигационном рынке. Расскажут, на что нужно обращать внимание при анализе эмитентов на примере МФК Саммит:

— отчётности, рейтинги, вероятности дефолтов

— альтернативные источники информации об эмитентах

— открытость эмитентов и её ценность

— почему модели вероятности дефолта в 99% бесполезны

Прошлый выпуск этого формата можно посмотреть здесь, послушать тут.

Оставляйте в комментариях вопросы по теме, обязательно разберем их в эфире. Встречаемся по ссылке

( Читать дальше )

Блог компании Иволга Капитал |О нужде и порче (про госдолг и рубль)

- 08 февраля 2023, 07:43

- |

На графиках – динамика внутреннего госдолга РФ (для справки – и внешнего госдолга) и динамика денежной массы (индикатор М2).

( Читать дальше )

Блог компании Иволга Капитал |ГК "Страна Девелопмент" (ООО "Элит Строй") объявила оферту и ставку на следующие полтора года

- 07 февраля 2023, 14:42

- |

Ставка на 19 — 36 купонные периоды - 14% годовых

Раскрытие информации по ссылке www.e-disclosure.ru/portal/event.aspx?EventId=FUiS1LujQEeIW-C8kXaP0pA-B-B

Агентом по оферте выступит ИК «Иволга Капитал». Если Вы приняли решение предъявить свои облигации (ISIN RU000A103M85) к выкупу, Вам необходимо подать заявку через своего брокера

Скрипт, разъясняющий порядок оферты для брокера — во вложении. Мы рекомендуем воспользоваться первым способом, то есть подать заявку через биржу. Альтернативно, подать заявку можно через НРД. Но в любом случае, необходимо проконсультироваться у Вашего брокера, все шаги совершаются только через него.

Контакты клиентского блока ИК Иволга Капитал:

- Антон Дроздов, drozdovas@ivolgacap.com, +7 964 585 10 18

- Денис Богатырёв, bogatyrev@ivolgacap.com, + 7 985 695 24 76

( Читать дальше )

Блог компании Иволга Капитал |Анонс размещения облигаций МФК Саммит (ruB+ (поз.), 200 млн.р., YTM 21,3%, для квал.инвесторов)

- 07 февраля 2023, 13:04

- |

16 февраля мы планируем начать размещение дебютного облигационного выпуска МФК Саммит (только для квалифицированных инвесторов).

Краткие предварительные параметры выпуска МФК Саммит:

• Кредитный рейтинг эмитента: ruB+, прогноз «позитивный»

• Сумма выпуска: 200 млн.р.

• Срок обращения: 3 года (1 080 дней), с амортизацией

• Купонный период: 30 дней

• Ориентир ставки купона / доходности: 19,5% / 21,3% годовых

Организатор выпуска: ИК Иволга Капитал

Первое отличие Саммита (основной потребительский бренд «Доброзайм») от большинства МФК, облигации которых мы размещали, в том, что он специализируется в первую очередь на «инстоллментах» (IL, среднесрочные займы без ограничения суммы). Тогда как до сих пор наши эмитенты — чаще МФК с PDL-бизнесом (PDL – краткосрочные с максимальной суммой 30 т.р.). Для диверсификации нашего портфеля облигаций, скорее, плюс.

Второе,Саммит – самая скромная по масштабам бизнеса МФК среди наших размещений: по 9 месяцам 2022 выручка в 1,7 меньше, чем у МФК Лайм-Займ и в 2,5, чем у МФК ВЭББАНКИР. Соответственно, и выпуск облигаций запланирован небольшим, а облигационный долг Саммита будет пока что самым маленьким среди МФК.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds ВДО. Будем стремиться к 16% дохода в 2023 году

- 07 февраля 2023, 07:50

- |

• С сегодняшнего дня в течение 5 сессий равными долями и по рыночным ценам снижается доля облигаций Шевченк1Р3, с 1,1% до 0,6% от активов,

• Сегодня на первичных торгах будут куплены облигации Роделен1P4, на 2% от активов.

Что касается результатов портфеля PRObonds ВДО, с начала нынешнего года он принес уже 2,4%. За последний год (за 365 дней) его доход составил 10,6%. А за 4,5 года ведения – 65,6%. Это с учетом комиссий, но до НДФЛ.

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 06 февраля 2023, 09:01

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал