Блог компании Иволга Капитал |Что будет с рынком? Прогноз: акции, ОФЗ, рубль.

- 27 октября 2025, 14:01

- |

После небольшой паузы возвращаемся к аналитике отечественного рынка.

🔹 Обсуждаем акции, ОФЗ, золото, ВДО и динамику рубля.

🔹Разбираем сильный рост от 16 октября, влияние процентной ставки, инфляции и поведения участников рынка.

🔹Пытаемся понять, действительно ли начался разворот тренда или это временный отскок.

🔹Анализируем риски госкомпаний, доходность облигаций и перспективу рубля в ближайшие месяцы.

📺 Rutube

📱 ВКонтакте

🌐 YouTube

Следите за нашими новостями в удобном формате: Telegram, Youtube, Rutube, Smart-lab, ВКонтакте, Сайт

- комментировать

- 3.4К

- Комментарии ( 4 )

Блог компании Иволга Капитал |Снова про акции, которые теперь резко выросли. И немного про шорт в ОФЗ

- 17 октября 2025, 06:52

- |

Траектория биржевого рынка непредсказуема. Вчера утром я полагался на покупки акций после паники и ждал ее хотя бы однажды. Вчера вечером получил 6%-ный рост Индекса МосБиржи (если учитывать и дополнительную сессию).

Раз рынок решил по-своему, а у меня открыт вопрос с увеличением веса акций в портфеле Акции / Деньги, вчерашнее движение этот вопрос только актуализирует.

То, что рынок пошел вверх, еще и резко, плюс. И для названного портфеля, всё-таки чуть больше половины его активов – акции. И для более важного для меня и многих сегмента ВДО. Он с акциями коррелирует.

Но покупать нужно, если мы имеем дело с разворотом падающего тренда в растущий. Бывает и коварный сценарий – отскок, он же коррекция. Когда после локального всплеска оптимизма нисхождение тренда возвращается. Покупка для этого сценария противопоказана.

Пока по ощущениям, шансы, что мы видим коррекцию, а не разворот, точно есть.

Как их проверить? Даже если сегодня российские рынки продолжат расти, этот день я бы использовал для наблюдений. А именно – почитал бы экспертные комментарии. Если подавляющее большинство аналитиков будет предполагать, что к росту нужно присоединяться, что он имеет потенциал – у нас отскок. Если такого консенсуса не сложится, то я бы действовал в направлении неожиданного движения рынка. Т. е. покупал.

( Читать дальше )

Блог компании Иволга Капитал |Портфель Акции / Деньги (11,8% за 12 мес). Выше инфляции, ниже депозита, ждем паники, радуемся рублю

- 16 октября 2025, 06:51

- |

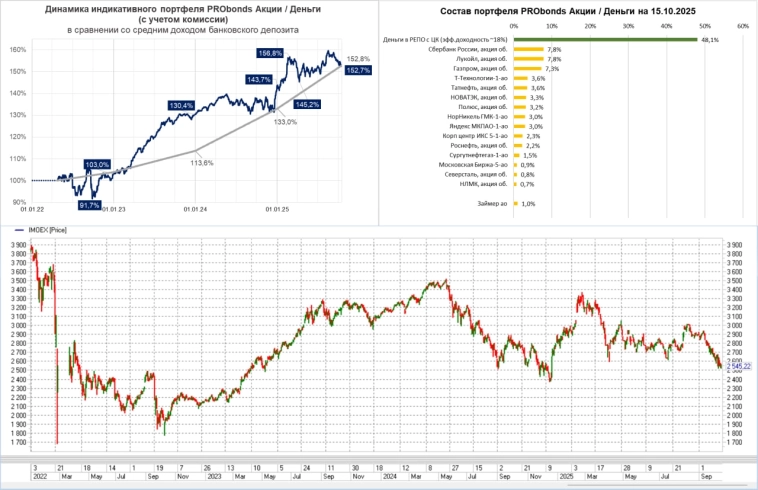

Уступали депозиту, уступали. И всё-таки уступили. Публичный портфель PRObonds Акции / Деньги заработал за 3,5 года 52,7%. Средняя ставка депозита, публикуемая ЦБ, дала 52,8%. И нет уверенности, что портфель очень скоро вновь окажется успешнее депозита.

За последние 12 месяцев имеем скромные 11,8%. Немногим выше официальной инфляции. Индекс МосБиржи полной доходности (с учетом дивидендов) за это же время — -0,8% (без дивидендов — -9,3%). Чисто акции портфель переиграл всухую. Причем при намного более скромных просадках.

С такими промежуточными вводными нет сложности однажды максимально наполнить его акциями. Чтобы, не потеряв на падении, обрести на росте. Вопрос, когда ждать роста?

Самый понятный для нас ответ: после биржевой паники. Её еще нет. Когда будет и будет ли, неизвестно. Значит, остаемся при своих: чуть больше половины активов в акциях, чуть меньше – в рублях (в РЕПО с ЦК под эффективные ~18%). К тому же рубль радует и какое-то время радовать, должно быть, продолжит.

( Читать дальше )

Блог компании Иволга Капитал |Тактика доверительного управления Иволги. Дефолты ВДО и конкурентоспособность рублей

- 10 октября 2025, 07:06

- |

0️⃣ Предпосылки и предположения (предыдущий пост – здесь)

• Средняя полученная доходность всех портфелей доверительного управления в ИК Иволга Капитал – 17,2-24,9% годовых после вычета комиссий, до удержания НДФЛ, в зависимости от стратегии. Это за всё время ведения ДУ. С начала 2025 года на нашей центральной стратегии – ВДО – доходность до НДФЛ в среднем около 35% годовых.

• Спавшая было волна дефолтов в ВДО возвращается. Так что доходности в сегменте находятся в диапазоне 25-30%. Что заметно превышает доходности 1 эшелона облигаций.

• На широком облигационном рынке 2 месяца растут доходности, еще более быстрыми темпами падают акции. Нет уверенности в том, что оба тренда завершены.

• Ставки по депозитам почти перестали снижаться, остановились вблизи 15,5%. Оттока с депозитов не происходит.

• Ключевая ставка снижена 12 сентября с 18 до 17%. Дальнейшее снижение (24 октября и далее) не предопределено. Оснований для ее заметного снижения в будущем мало.

( Читать дальше )

Блог компании Иволга Капитал |О чем говорит вчерашний обвал акций?

- 09 октября 2025, 06:47

- |

Вчера произошел самый масштабный за пару лет обвал российского рынка акций. Облигации тенденцию поддержали.

Примечательно, что падение акций происходит параллельно с укреплением рубля. Вроде бы так и должно быть. Но, если посмотреть на историю, бывает не часто.

Какие можно сделать предположения?

• Первое. Обвал акций (видимо, и длинных облигаций 1 эшелона) вряд ли закончился. Панические продажи, по исчерпании которых обычно рынок разворачивается вверх, отличаются от просто агрессивных продаж наличием… паники. Была ли она вчера? Достаточно вспомнить предыдущие эпизоды: прошлый декабрь, когда поголовно ждали ключевой ставки 23%, сентябрь 2022 года. Той уверенности, что худшее, конечно, впереди, еще нет. Соответственно, я за продолжение тренда.

• Второе. Упомянутый рубль. О том, что продолжаю ждать его крепким – здесь. КС 17% при инфляции 8-9% -– это, в моем понимании, исключительно для рубля. Для того, кстати, чтобы рубли оставались на депозитах. И для банковской системы нужно, и для ОФЗ. Баланс этот конечен, но в моменте он есть и рабочий.

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 60 )

Блог компании Иволга Капитал |Возможно, увеличим вес акций в портфеле Акции / Деньги (12,8% за 12 мес.)

- 07 октября 2025, 06:45

- |

Еще немного, и депозит нас догонит (см. верхнюю левую иллюстрацию). В предыдущих подобных эпизодах портфель Акции / Деньги совершал рывок, оставляя банки позади. Но, возможно, это лишь череда удачных совпадений. Не утверждаю, что и сейчас пришло время отскока. Хотя об этом чуть ниже.

Результат портфеля за последние 12 месяцев не впечатляет: 12,8%. Причем за 3,5 года его ведения и акции, и деньги дали одинаковую отдачу (правая нижняя иллюстрация). Что говорит о слабости первых. О них скажу в нескольких словах.

Вчера случился интересный отскок. Дневной рост Индекса МосБиржи оказался больше по амплитуде, чем его падение в пятницу. При этом апатия на рынке нарастает, а Индекс – на дне года и по состоянию на вчера – на 21% ниже своего февральского максимума.

Если Индекс остановил падение, если еще и попробует расти, понаблюдаем реакцию публики. И – тоже если – реакция будет в категориях «это не настоящий рост», мы увеличим вес акций в портфеле.

Ждали этого долго. Не исключено, дождались.

( Читать дальше )

Блог компании Иволга Капитал |Фондовый рынок – опережающий индикатор тупика

- 30 сентября 2025, 07:21

- |

Падают акции, падает первый эшелон облигаций.

Правда, устойчив рубль, но при стольких усилиях не мудрено.

В облигациях – обманутые надежды на быстрое снижение ключевой ставки. С бюджетным дефицитом и ростом налогов для его (частичного) покрытия – то, что полагается. Но хотелось противоположного.

В акциях, более четком зеркале настроений, и сказанное выше, и осмысление, что нам нужна одна победа.

И, кажется, можно вычеркнуть всю эту биржевую суету из серьезной и истинной действительности. Ну, мало ли, настроения. В четвертой экономике планеты по ППС.

Однако эта экономика вполне рыночная.

А если так, стоит учитывать, что фондовый рынок – неплохой макроэкономический индикатор, обычно опережающий.

И нынешнее фондовое снижение, тем более, если оно затянется, способно оказаться не только возможностью купить дешевле, но и предиктором неприятных экономических проблем, о чём с учетом обстоятельств предлагается не думать.

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

( Читать дальше )

Блог компании Иволга Капитал |Портфель Акции / Деньги (14,3% за 12 мес) и взгляд на рынок акций, где наступает апатия

- 23 сентября 2025, 06:48

- |

Портфель PRObonds Акции / Деньги. Напомню, портфель состоит из корзины акций в соответствии с Индексом голубых фишек (+ Займер) и денежного рынка через РЕПО с ЦК. Базовая развесовка – от 50:50 до 60:40. Сейчас мы в ней. На акции приходится 54% активов, на рубли 46. Доход портфеля за последние 12 мес. – 14,3% при просадке Индекса МосБиржи на -1,5%. Основная часть дохода за год пришлась на деньги.

Рынок акций. Очередное разочарование и очередное снижение. С 15 августа -9%. Сами эти %% укладываются в общую волатильность, но такой длинный минус всего за 5 недель – много.

Будет ли больше и ниже? В моем понимании шансы на это сокращаются. Предположения про НДС 22% и надолго высокую ключевую ставку уже в рынке. Как и про СВО без переговоров. Настроение или сформировано, или формируется. И это настроение апатии: зачем, вообще, ваш такой-то рынок нужен?

В подобной обстановке раз за разом мы получаем не дальнейший обвал, а неожиданный подъем. Не буду утверждать раньше времени, что именно так и будет. Но, если увижу и повышение котировок, и недоумение экспертов и участников по его поводу, подумаю о пополнении портфеля акциями. Чего не происходило с апреля.

( Читать дальше )

Блог компании Иволга Капитал |Хороший ли сейчас момент для покупки акций?

- 18 сентября 2025, 06:28

- |

С одной стороны, снижение КС даже на 1 п. п., до 17% — плюс для фондового рынка. Не гарантия роста, но дополнительная поддержка. У инфляции больше шансов, у перетока денег с депозитов тоже.

Однако статистика до сих пор не подтверждает положительного влияния от смягчения ДКП. Первое снижение КС, с 21% до 20%, состоялось 6 июня. На 2 800 п. по Индексу МосБиржи. Сейчас почти те же 2 800.

С другой – плохие отчетности и низкие дивиденды. Как результат, если абстрагироваться от причин. Рост ВВП касается отраслей, на бирже не представленных. И всё еще крепкий рубль, который сегодня или завтра вряд ли сможет заметно упасть.

Вообще, акции получат поддержку от той же ключевой ставки, когда она либо допустит разгон инфляции и слабость рубля, либо или в дополнение – возврат экономики к росту. Нынешние 17%, видимо, под шаблон не подпадают.

Есть и массовая психология. Сегодня акции воспринимаются как отстающий инструмент. Облигации-то заметно выросли с конца прошлого года. Но актив становится догоняющим, когда большинство в нем разочаровалось и готово игнорировать. Так ли это на данный момент? Не думаю.

( Читать дальше )

Блог компании Иволга Капитал |Портфель Акции / Деньги (20% за 12 мес.). Эффективен ли рынок акций для извлечения дохода?

- 09 сентября 2025, 06:43

- |

• Идея. Публичный портфель PRObonds Акции / Деньги, запущенный 3,5 года назад – почти классическая модель пассивного инвестирования, распределенного по паре классов активов, на корзину акций и на денежный рынок. Корзина акций соответствует Индексу голубых фишек (+ акции Займера). А оговорка «почти» возникает, потому что взаимные веса акций и денег иногда меняются (нижний левый график). В итоге имеем вложение, намного менее подверженное колебаниям, чем просто портфель акций. Немного отстающее от просто портфеля акций по доходности (из-за выбранной начальной точки, апрель 2022), но по совокупности характеристик выигрывающее и у акций, и у денег.

• Результаты. С апреля 2022 по сентябрь 2025 за минусом комиссии портфель имеет +58,4%. Скромно, однако депозит дал бы только около 50,6%. А за последние 12 месяцев прирост портфеля – ровные 20%. Тогда как средняя ставка депозита за это же время – 19,6%, прирост Индекса МосБиржи полной доходности (с дивидендами) – 18,3%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс