Блог компании Иволга Капитал |Парадоксы кризиса. Число корпоративных банкротств в России снизилось к прошлому году на 19%

- 15 октября 2020, 07:28

- |

Наткнулся на график числа корпоративных банкротств в Японии (https://t.me/the_buy_side/5836). А на графике – минимум банкротств компаний за 30 лет.

В России ситуация схожая. Количество решений судов о банкротстве компаний (не включая ИП) за январь-сентябрь 2020 года снизилось на 19% в сравнении с тем же периодом 2019 года, до 7 393 (https://ao-journal.ru/news/chislo-bankrotstv-kompanij-za-9-mesyacev-2020-g-sokratilos-na-19-procentov-3).

Снижение числа банкротств на фоне ухудшения общего экономического положения не придает здоровья экономической среде. Мораторий на принудительное банкротство и вовсе лишает картину фактической достоверности.

И все-таки низкое число корпоративных банкротств – благо. Это один из важных факторов, не позволяющих пандемическому кризису пойти по типичной для любого кризиса стремительной траектории разрушения. А если нет стремительности, успевают сформироваться механизмы экономической адаптации и защиты. Так что не ждал бы и волны отсроченных банкротств (по крайней мере в России).

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог компании Иволга Капитал |Развитые страны гонят волну дефолтов

- 07 июля 2020, 06:43

- |

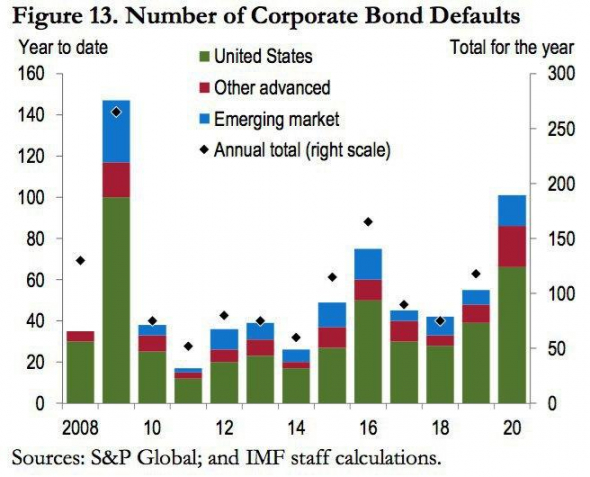

Количество дефолтов по корпоративным облигациям во всем мире растет, причем в лидерах — страны низкого инвестиционного риска.

По данным МВФ, за первую половину 2020 года суммарное число дефолтов стало рекордным с 2009 года: почти 100 выпусков получили такой статус. Более 2/3 дефолтных выпусков зарегистрировано в США, около 20% — в других развитых экономиках. На развивающиеся рынки пришлось не более 15% дефолтов.

Страновая разбивка дефолтов схожа с предыдущими кризисами. И это, само по себе, любопытный факт: лидерами по количеству дефолтов в кризисные времена становятся страны с низкими суверенными оценками риска. Компании развитых стран привлекают средства под небольшой процент по сравнению с считающимися более рисковыми развивающимися странами, но даже относительно размеров экономики дефолтов среди них происходит больше.

Количество дефолтов в мире на 1 полугодие соответствующего года (черная точка и графа справа — общее количество дефолтов за год). Источник: МВФ

( Читать дальше )

Блог компании Иволга Капитал |Дефолты в России: первая половина 2020 года

- 24 июня 2020, 13:53

- |

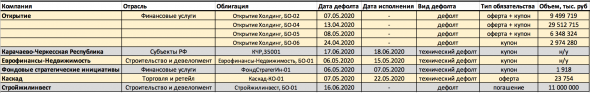

За 2020 год бумаг, по которым произошел дефолт, стало на 9 больше.

Из них четыре — это выпуски холдинга Открытие, по которому год назад была завершена процедура санации. Переход этих облигаций в разряд дефолтных был вопросом времени.

Технических дефолтов произошло три — по купонным выплатам облигаций «Еврофинансы-Недвижимость”, „Фондовые стратегические инициативы“ и муниципальных облигаций Карачаево-Черкесской Республики. В первых двух была интересная формулировка — в связи «с техническими сложностями, вызванными действием мер по обеспечению санитарно-эпидемиологического благополучия населения на территории РФ». Но в итоге все платежи были исполнены.

Нетипичный технический дефолт по оферте (и сигнал о реальных проблемах в компании) произошел по корпоративным облигациям ООО “Каскад”. Выплаты по оферте были исполнены на шестнадцатый день после планируемой даты исполнения.

( Читать дальше )

Блог им. andreihohrin |Реплика о дефолтах. Отталкиваясь от Utair

- 19 апреля 2020, 08:17

- |

Всех держателей облигаций, держателей высокодоходного сегмента в особенности тема дефолтов и их природы терзает едва ли не ежедневно. Еще раз, с подачи Дмитрия Адамидова (https://t.me/angrybonds/3084), оцените эту природу. Классический дефолтник, в данном случае Utair — это с одной стороны отрицательный капитал после долгой череды убытков, с другой — еще и история масштабных и творческих попыток спасения! Впрочем, легче ли от этой истории держателям ютэйровских долгов? Но «жираф большой», и спасение Utair — дело если не выгоды, то чести. Рейдов помощи для эмитентов высокодоходных облигаций не ожидается. Да, и при всех опасениях владельцев этого типа облигаций, мало кому из эмитентов помощь, по-настоящему, требуется. Дефолт — это шаг в пропасть. И почти всегда — после длинной цепи шагов вниз по наклонной.

Ссылка на материал "Банк «Россия» скупил часть долгов авиакомпании Utair": https://www.rbc.ru/business/17/04/2020/5e99a0859a7947755b7b54d5

( Читать дальше )

Блог им. andreihohrin |Как много было дефолтов в 2008 году, в 2014-м? И чего ждать в 2020-м?

- 01 апреля 2020, 07:02

- |

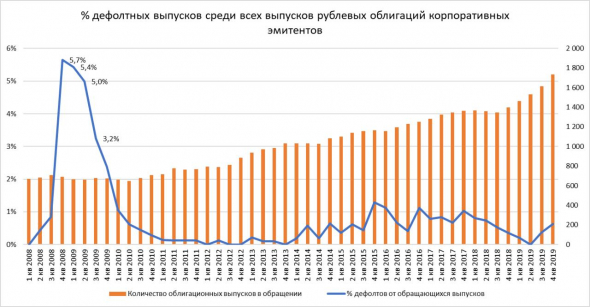

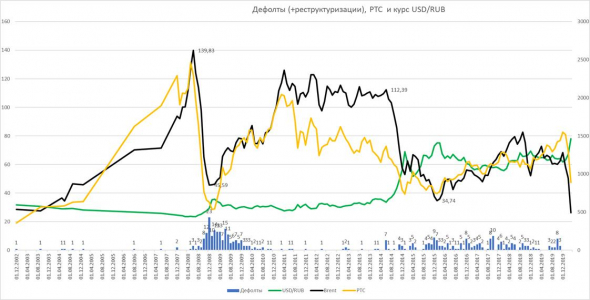

На данных Cbonds, мой коллега Евгений Русаков построил показательную инфографику.

Можно видеть, каким был процент дефолтных выпусков среди всех обращающихся, поквартально с начала 2008 года. Интересно здесь то, что в 2008-9 году всплеск дефолтов (всего с 4 квартала 2008 по 3 квартал 2009 это 19% от числа обращающихся выпусков) оказался намного большим, нежели в 2014-15 годах. А ведь во втором случае рубль потерял не теть стоимости как в 2008-9 годах, а потерял он около 60%. Рубль – неплохой индикатор серьезности экономического потрясения. Санкции 2014 года сродни дефолту по ГКО в 1998 году. Тоже внезапно и крайне болезненно. И все-таки облигационный рынок тогда выстоял.

Почему? Кризис 2008 года – это, с одной стороны, явление очень неожиданное, сродни кризису перепроизводства, когда экономика из завидного плюса сразу падает в глубокий минус. С другой, 2008 год – это паралич банковской системы. Первое обрушает стоимость активов, второе – создает масштабный кассовый разрыв. А поскольку кризис возникает внезапно, то требуется длительное время на осознание проблемы и задействование рычагов госрегулирования.

( Читать дальше )

Блог им. andreihohrin |О статистике дефолтов

- 27 марта 2020, 08:20

- |

Мы готовим новое исследование по дефолтным рискам как облигационного рынка в целом, так и собственных портфелей в честности.

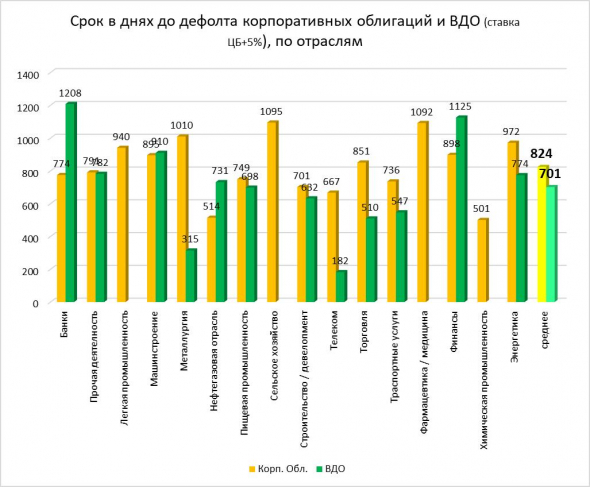

Пока предлагаем взглянуть на две диаграммы, построенные на данных от Cbonds с 2003 по 2019 год. В выборке — рублевые облигации, допущенные к торгам на Московской бирже.

Первая – средняя отдаленность дефолта/реструктуризации от даты размещения. Дни до дефолта посчитаны по отраслям, отдельно для высокодоходных бумаг, отдельно – для широкого рынка (без ВДО). Средний срок с момента размещения до дефолта/реструктуризации для высокодоходных бумаг – 1,9 года (в выборке 48 дефолтов/реструктуризаций). Для широкого рынка – 2,25 года (в выборке 284 дефолта/реструктуризации).

( Читать дальше )

Блог им. andreihohrin |Нефть и дефолты

- 25 марта 2020, 07:45

- |

Ситуация с коронавирусом, как в мире, так и у нас развивается как баланс запретов и компенсаций. Хотя в отличие от запретов компенсации пока больше в планах. Но в России развивается свой кризис, нефтяной. Снижение спроса и ценовая война, как уже говорилось, способны надолго оставить котировки Brent ниже или в районе 30 долл./барр. Хотя скорость осознания, что экономика нуждается в поддержке, в этот раз не в пример 2008-му году. Там лаг между падением фондового рынка и мерами по его восстановлению составил 5 месяцев, между мерами и падением нефти рубля – 3. Кризис обещает быть более мягким, чем 12 лет назад или в 2004-6 годах. Именно в силу осознания и готовности. Однако есть закономерность, которой не стоит пренебрегать: и в 2008, и в 2014, и в конце 2015 года падение нефти с лагом в пару месяцев провоцировало рост облигационных дефолтов и реструктуризаций.

Справедлива статистика, что дефолты и реструктуризации – это проблема относительно старых бумаг, торгующихся, как правило, более 2 лет. Выпуски, недавно вышедшие на рынок, когда компания-эмитент нормально снабжена ликвидностью, вне зоны дефолтных рисков (хотя головотяпство или «схематоз» могут все изменить). И все же нефть по 28 – достаточный повод для усиления риск-менеджмента облигационного портфеля.

График составлен с использованием данных Московской биржи и информационного агентства Cbonds

( Читать дальше )

Блог им. andreihohrin |Дефолты-2019: новые имена

- 21 января 2020, 07:45

- |

Дефолтов в прошедшем году произошло сравнительно небольшое количество: по своим облигационным обязательствам не заплатили 32 компании по 61 эмиссии. Однако большинство из них имели уже дефолты в прошлых годах. «Новичками» же в дефолтных списках стали 10 компаний по 23 бумагам. Перечислим основные причины каждого из них.

Дефолтов в прошедшем году произошло сравнительно небольшое количество: по своим облигационным обязательствам не заплатили 32 компании по 61 эмиссии. Однако большинство из них имели уже дефолты в прошлых годах. «Новичками» же в дефолтных списках стали 10 компаний по 23 бумагам. Перечислим основные причины каждого из них.

( Читать дальше )

Блог им. andreihohrin |Высокодоходные облигации. Статистика не врет

- 17 декабря 2019, 07:15

- |

Основная компетенция Иволги Капитал — работа с кредитным риском. Наша задача — знать все о своих эмитентах и контролировать ситуацию всеми доступными методами. Но помимо нашей аналитики по отдельным компаниям, существует статистика, и она очень упряма. В прошлом году Андрей Хохрин представил формулу «300 дней». Ее логика очень проста: эмитент получил деньги от облигаций, и имеет запас прочности на ближайшее время. А до завершения первого года почти наверняка не будет оферты или погашений. В результате такой срок удержания должен существенно снижать кредитный риск эмитента.

Мы провели анализ всех эмиссий облигаций на Московской бирже, выпущенных с 2003 года (данные предоставил CBonds). Задача номер 1 — сравнить среднюю доходность при удержании 300 дней эмитента ВДО (высокодоходных облигаций) и не ВДО. Выясняется, что ВДО в среднем существенно обгоняют широкий рынок, и дают среднюю доходность 12,6% годовых.

( Читать дальше )

Блог им. andreihohrin |Дефолты лизинговых компаний. Немного статистических наблюдений

- 16 августа 2019, 07:13

- |

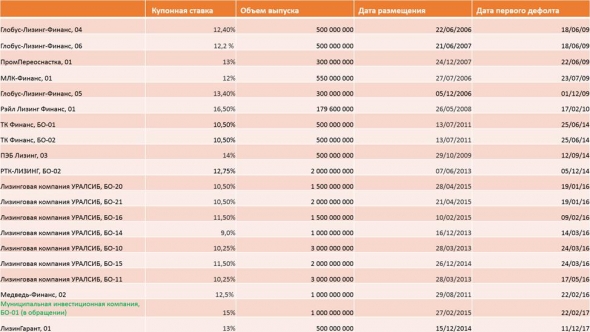

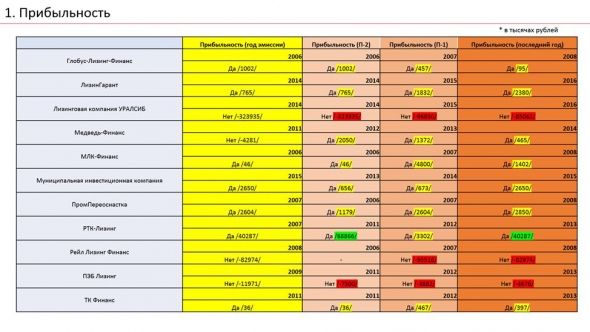

На статистике Cbonds (https://t.me/cbonds), мы собрали 20 дефолтов 11-ти лизинговых компаний. Это все дефолтные выпуски, как минимум, за 11 лет.

Первое наблюдение: у 10 из 11 дефолтных в течение 3 лет, предшествовавших долговой проблеме, был зафиксирован либо убыток, либо – очень скромная прибыль (границу скромности мы определили как 5 млн.р. в год).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал