Блог им. andreihohrin |Падение рынков и устойчивость рубля. «И всё-таки – что это было?»

- 09 сентября 2020, 07:06

- |

Вчерашний день на биржевых площадках запомнился и продолжением обвала американских фондовых индексов (S&P500 -2,8%, NASDAQ Composite -4,1%) и нефти (Brent -6%), за которыми следовали российские индексы (RTS -2,4%, IMOEX -1,5%), и устойчивостью рубля. Рубль за вчера почти не изменился ни к доллару, ни к евро.

В моем понимании, американские акции, в массе отвязанные от бизнес-реальности, начали серьезное падение. Разворот – часто сложная конструкция, и вполне вероятно, сперва мы увидим всплеск спроса на упавшие бумаги и их рост. Но рост, как я полагаю, ограниченный. Избыточная ликвидность рынком освоена. Удерживать высокие ценовые уровни более-менее долго вряд ли возможно.

Снижение ведущих акций должно вызвать спрос на доллар как базовую валюту фондирования. По моим ожиданиям, пара EUR/USD в близкой перспективе окажется ниже 1,17 и на этом не остановится. Золото как еще одна альтернатива доллару – видимо, тоже продолжит отходить от своих максимальных отметок.

( Читать дальше )

- комментировать

- Комментарии ( 18 )

Блог им. andreihohrin |Рынки и прогнозы. Перегрев золота, интерес к доллару, интрига вокруг нефти, рубля и акций

- 07 сентября 2020, 07:38

- |

NASDAQ Composite, источник profinance.ru

Начну с более понятных мне инструментов. Это о золото и доллар. Золото в состоянии однозначного для меня перегрева. Массовые ожидания глобальной инфляции подогрели многолетний спрос на металл и отправили его на исторические высоты. Сам спрос в течение последних полутора лет имел преимущественно инвестиционную природу. Началось с увеличения доли металла в резервах центральных банков, закончилось стремительным ростом активов золотых ETF. Август, вероятно, стал переломным месяцем для котировок драгметалла. Ажиотаж в отношении металла и расположенность участников рынка к нему сохраняются, но новый спрос уже не способен удерживать цены. В течение сентября мы может увидеть более или менее жесткую коррекцию. Которая имеет потенциал продолжения на месяцы вперед.

Доллар выступает в качестве антагониста. Отношение к американской валюте ухудшалось со второй половины весны, и уже месяц как значительная часть экспертов прочит ей долгое снижение. Но котировки этого не подтверждают. Пара EUR/USD стабилизировалась в районе 1,18-1,2 доллара за евро и накапливает перекупленность. Напряженность на фондовых и товарных площадках может резко повысить спрос на доллары. Видимо, это уже и происходит. Не знаю, насколько может снизиться главная валютная пара, но само снижение, по-моему, назрело.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Рубль, EUR/USD, золото, нефть, акции, облигации

- 31 августа 2020, 07:39

- |

• Рубль. Скорее всего, 24-28 августа произошла локальная паника в рубле. При этом явных фундаментальных причин для дальнейшего падения я не вижу. В качестве факторов давления: во второй половине сентября Банк России может снизить ставку до 4%, какие-то, вероятно, несущественные санкции по «делу Навального» и поддержке А.Лукашенко. Ожидаю или умеренного укрепления, или остановки в ослаблении. Дальнейшее ослабление, если оно все же наступит, будет усиливать стресс участников, сокращая потенциал ослабления. На рубль также может положительно повлиять нефть (см.ниже).

• EUR/USD. Всплеск интереса к евро в начале августа не стал итоговым и не развернул тенденцию роста EUR/USD, только приостановил ее. Затем мнения участников опять разделились. И на сей момент достаточно разнонаправленны. Есть ожидания пары по 1,23, 1,3-1-4. Есть и достаточно много – опасения или ожидания скорого разворота доллара. Т.е. разочарования в долларе, которое послужило бы капитуляцией долларовых быков и примерной разворотной точкой в росте пары, нет. Более вероятен диапазон 1,17-1,2. Который или сформирует апатию к доллару перед разворотом пары вниз, или – более вероятно – завершится выносом пары вверх. Его можно будет считать итогом в росте евро с начала весны и предваряющим заметную коррекцию пары или ее разворот.

( Читать дальше )

Блог им. andreihohrin |Рынки. Восходящие минимумы драгметаллов, американская стена страха, белорусское давление

- 24 августа 2020, 07:48

- |

Понимание будущей динамики основных рыночных инструментов у меня на сегодня слабое. Многие из них сформировали череду последовательно восходящих минимумов (следующие выше предыдущих), не всегда сопровождаемых аналогичной последовательностью для максимумов. Большинство рынков, за явным исключением драгметаллов, низковолатильны. Я бы оценил такое положение как накопление потенциала для движения. Возможно, движения резкого.

В золоте и серебре картина повышающихся минимумов без повышения максимумов отчетливо наблюдается последние 2 недели. Жду одного из двух сценариев. Первый, считаю его более выроятным: продолжение роста с обновлением рекордных цен начала месяца. Дальнейшего запаса для повышения котировок не вижу. Обновление максимумов оцениваю как остаточную реакцию покупателей. Силы которых иссякают. Далее, ставлю на разворот к падению. Второй сценарий предполагает, что падение уже началось, а его подтверждение – пробой вниз линии тренда, которая для золота проходит сегодня в районе 1 900 долл./унц. Пробой этой линии послужит для меня сигналом к игре на понижение, но игре очень ограниченной по величине короткой позиции.

( Читать дальше )

Блог им. andreihohrin |Рынок акций как абстракция

- 21 августа 2020, 07:35

- |

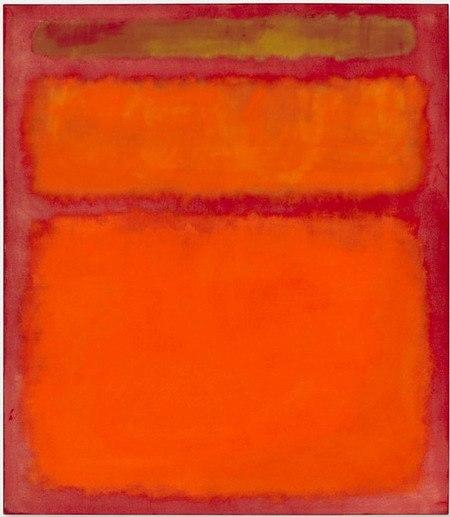

Марк Ротко. «Оранжевый, красный, желтый» (1961). Картина продана 8 мая 2012 за $77,5 млн. на аукционе Christie's, Нью-Йорк

Наблюдаю за ростом цен технологических и просто крупнейших компаний, Amazon, Facebook, Microsoft, Apple. Тем более, наблюдаю за акциями Tesla.

И, конечно, думаю над механизмами самого ценообразования. Когда компании стоят, минимум, сотни миллиардов долларов (или, как в приведенном списке, триллионы), а их капитализации могут в десятки раз превышать уже не годовую прибыль, а годовую выручку.

Надо принять за данность, что рынок акций (американский в первую очередь) в значительной мере перестал быть рынком прав собственности и привлечения капитала для самих компаний. Первое место заняла функция поглощения избыточной денежной массы. Apple с двумя триллионами капитализации не может быть кому-то продана и кем-то куплена. Цена акций превращается в абстракцию, очень опосредованно связанную с самой компанией и ее показателями бизнеса или не связанную с ними вовсе.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы. Деньги против здравого смысла

- 17 августа 2020, 06:52

- |

На мировых рынках деньги, по-прежнему, продолжают борьбу со здравым смыслом. Дороговизна американских акций (европейски – по аналогии) начинает восприниматься как обыденность. Чтобы оценить ее, достаточно сопоставить капитализацию и выручку крупнейших корпораций: у Amazonкапитализация выше выручки примерно в 5 раз, у Apple в 7, у Facebook в 10, у Tesla в 12 (в данном случае без прибыли накопленным итогом в течение истории компании). Рассуждения о будущей динамике мирового фондового рынка, таким образом, сводятся к гаданиям или фигурам речи. Почти невозможно спрогнозировать пределы раздувания любого ценового пузыря. Но его схлопывание обычно хорошо заметно. На него и буем реагировать.

( Читать дальше )

Блог им. andreihohrin |Прогнозы. Готовность рубля к укреплению, бум в золоте и риски фондового падения

- 10 августа 2020, 07:27

- |

Рубль. Как и неделей ранее, считаю, что виток ослабления состоялся. Возможно, позиции у доллара рубль будет отвоевывать медленно, в силу перепроданности доллара против евро и ряда резервных валют. Но по отношению к евро возврат рубля к укреплению должен стать заметным. Банк России отчитывается о рекордных резервах (https://t.me/c/1236746229/783), а расчеты в рублях продолжают набирать вес в международной торговле (http://www.profinance.ru/news/2020/08/09/byws-rossiya-i-kitaj-vse-dalshe-ukhodyat-ot-dollara.html). Долгосрочно, и первое, и второе – аргументы в пользу рублевой стабильности, несмотря на привычный для большинства скепсис по отношению к национальной валюте. Стабилизация рубля и его склонность к укреплению должны играть и в пользу ОФЗ. Последние показывают отрицательную динамику цен уже более 2 месяцев. Возможно, дно коррекции для рублевого госдолга еще не достигнуто, но оно не отдалено.

( Читать дальше )

Блог им. andreihohrin |Не жду дальнейшего падения рубля. Но буду готов сыграть на падении золота

- 03 августа 2020, 07:22

- |

Продолжится ли падение рубля? Как и раньше, считать рублевое ослабление частью нормального для спекулятивных активов колебательного процесса. На этот процесс влияет ДКП Банка России, но не настолько, чтобы придать колебаниям центробежное ускорение. Я полагал, что пара USD/RUBне превысит 73 единицы, превышение произошло, сейчас доллар стоит 74 рубля. Но оно, как мне представляет, не запускает ускорения в ослаблении рубля, а просто является заскоком. Возможно, пара дойдет и до 75, и разворот случится там. Возможно, разворот пары вниз уже начался.

Продолжится ли падение рубля? Как и раньше, считать рублевое ослабление частью нормального для спекулятивных активов колебательного процесса. На этот процесс влияет ДКП Банка России, но не настолько, чтобы придать колебаниям центробежное ускорение. Я полагал, что пара USD/RUBне превысит 73 единицы, превышение произошло, сейчас доллар стоит 74 рубля. Но оно, как мне представляет, не запускает ускорения в ослаблении рубля, а просто является заскоком. Возможно, пара дойдет и до 75, и разворот случится там. Возможно, разворот пары вниз уже начался.Возврат рубля к укреплению или даже его стабилизация должны вернуть спрос на ОФЗ. Длинные госбумаги предлагают доходность более 6% к погашению. И конкурируют по доходности уже не столько с региональными облигациями, но и первым эшелоном корпоративных.

( Читать дальше )

Блог компании Иволга Капитал |Дивидендные и недивидендные акции российских компаний: разграничение между собой (Часть 1)

- 23 июля 2020, 09:19

- |

Выплата дивидендов компанией – действие, имеющее разные последствия для акций и финансов компании. С одной стороны, компания создает дополнительную доходность для своих инвесторов, стимулирует рост стоимости акций и создает дополнительный спрос на них. С другой стороны, из контура компании выводятся деньги, которые могли бы направиться на развитие бизнеса или поддержание оборотного капитала.

Поэтому при оценке компаний, выплачивающих дивиденды, и сравнении их с менее щедрыми конкурентами нужно оценить, насколько решение о выплате дивидендов отвечает целям компании: обеспечению роста акций и развития бизнеса. От этого зависит и то, насколько устойчиво компания будет приносить инвесторам доход.

В первой части анализа попробуем разграничить для себя дивидендные и недивидендные акции.

Разграничение между дивидендными и недивидендными компаниями

Большинство из компаний, акции которых размещены на Московской Бирже, платят дивиденды. Однако далеко не все из них можно назвать дивидендными: часть компаний тратят на выплату дивидендов не так много средств, а другие – предлагают невысокие дивидендные доходности по отношению к цене акции. Конкретных критериев для разграничения нет, поэтому есть смысл определить их, основываясь на сравнении.

( Читать дальше )

Блог им. andreihohrin |Рынки и прогнозы/ Пузырь NASDAQ, риск евро и продолжение восстановления рублевых облигаций.

- 20 июля 2020, 07:56

- |

Тема, вызывающая основное обсуждение – рост акций высокотехнологичных компаний в США. NASDAQ Composite, NASDAQ 100 на исторических максимумах. Что, для меня, очевидно, акции переоценены. Что очевидным не является, так это момент, когда рынок развернется под собственным весом. Но нарастание шумихи – показатель скорого слома растущей тенденции. Действий не предпринимаю, но наблюдение перестало быть досужим.

Тема, вызывающая основное обсуждение – рост акций высокотехнологичных компаний в США. NASDAQ Composite, NASDAQ 100 на исторических максимумах. Что, для меня, очевидно, акции переоценены. Что очевидным не является, так это момент, когда рынок развернется под собственным весом. Но нарастание шумихи – показатель скорого слома растущей тенденции. Действий не предпринимаю, но наблюдение перестало быть досужим.

В отношении драгметаллов сохраняю осторожность. Хотя золото, прежде чем отправиться на коррекцию, способно ускорить рост. Желтый металл переоценен аналогично ряду акций, а основной причиной его роста можно считать приток денег в золотые ETF, т.е. спекулятивный стимул. Палладий, цена которого вновь превысила 2 000 долл./унц., в моем понимании, сформировал локальную вершине или близок к ней. Магистральное направление для него с начала этого года – снижение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал