Блог им. Vladimiro |Отскок по индексу МосБиржи совпадает с локальным хаем по нефти

- 27 сентября 2023, 15:36

- |

Сегодняшний отскок по индексу МосБиржи совпадает с новым локальным хаем в 95,5$ по нефти.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Vladimiro |Пробъем ли уверенно 3000 по индексу МосБиржи?

- 26 сентября 2023, 11:38

- |

⚡ В Госдуме предлагают ввести налог на сверхприбыль для нефтегазовых компаний. Хотя я предпологал это.

На такой новости грех уверенно не пробить 3000 по индексу МосБиржи. Ждём 2850 или нет? Не дают шанса даже отскочить индексу. Осталось еще придумать как у Сбера отжать прибыль, надеюсь через выплату дивов 😃

( Читать дальше )

Блог им. Vladimiro |Воскресные мысли про рынок

- 24 сентября 2023, 19:09

- |

Воскресные мысли про рынок💭

Рынок акций явно слаб 🤕

Карабах слегка усилил его падение, на переговорах отскок и снова локальный лой. Но в целом Карабах был информационным шумом. Не шумом были новые налоги😐

В пятницу индекс отскочил📈

Пара тезисов про привлекательность акций:

👉RGBI вновь падает, следовательно доходность облигаций растет, это продолжит оказывать давление на акции

👉Ставка ЦБ высокая, следовательно рынок не может как раньше расти на кредитных плечах, т.к. их содержание стало затратно. Многие знакомые продают акции, чтобы снизить плечо

👉По наблюдениям все больше фондов перекладывают деньги клиентов в облигации/фонды ликвидности

👉Идея высоких дивов при текущей ставке уже не работает. Если так смотреть, то высокие дивы будут лишь в Сургут АП и Лукойле

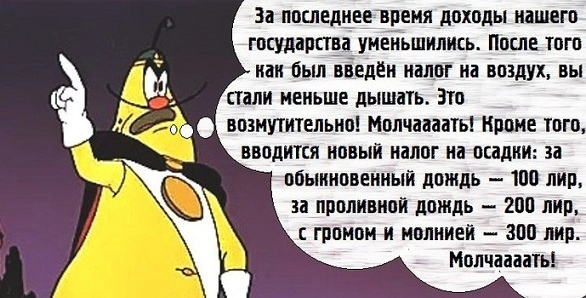

👉Налоговый прессинг увеличивается

В текущих реалиях продолжаю считать риск/вознаграждение, пока ещё не в пользу акций. Хотя на рубеже полгода акции считаю привлекательными.

Почему еще можем расти?

💰 Рост денежной массы

💰 При текущем курсе у компаний большие доходы

( Читать дальше )

Блог компании Mozgovik |Инвестиционный портфель 23.09.2023. Время закупаться на коррекции?

- 23 сентября 2023, 13:26

- |

«Сегодняшний инвестор не получает прибыль от вчерашнего роста» © Уоррен Баффет

Как ожидал я и Мозговик в целом, коррекция произошла. 👉Мысли по поводу причин коррекции уже писал.

В целом доволен, индекс МосБиржи +1,3% со времени последнего поста, а портфель +4,5%. Надо отметить, что портфель при этом имеет низкую волатильность, в отличие от индекса МосБиржи, из-за существенной доли КЭШа (вклады+фонды ликвидности). Предыдущий пост про портфель

⚡ Изменения в портфеле:

1) По заветам Тимофея перекладывался в фонды ликвидности выше 3200 по индексу МосБиржи, сокращая позиции в акциях.

2) Крупное изменение — это полная продажа Инарктики. Получилось неплохо, чуть более +70% за 3 месяца, т.к. вышел почти на хаях. Хотел сидеть долго, но такой рост просто не дал мне шанса это сделать, может и хорошо, т.к акции откатили уже на более чем 25%. Сомнения на счет Инарктики были уже описаны в постах.

3) Совсем недавно был куплен Магнит, причины. Увеличил долю в Ростелекоме (ожидаю дивы+рост части бизнеса). Сократил долю Озона на отчете, т.к. исторически акция чувствует себя после них не очень (уже -10% с продажи)+ фундаментально дорогая акция.

( Читать дальше )

Блог компании Mozgovik |Давление на дивиденды ФосАгро продолжает увеличиваться. Влияние новой пошлины.

- 21 сентября 2023, 19:15

- |

С вступлением в силу нового закона давление на дивиденды ФосАгро вновь возрастает. В модели для ФосАгро заложен курс доллара выше 95 руб., следовательно в 2024 году пошлина будет 7%. Напомню, что до этого правительством уже была введена пошлина в размере все тех же 7%. Последний пост по ФосАгро был сделан совсем недавно.

( Читать дальше )

Блог им. Vladimiro |🔥Драйвера роста рынка акций🔥

- 14 сентября 2023, 15:21

- |

👉 Рынок продолжает корректироваться📉

У каждого инвестора/трейдера/спекулянта свои тараканы в голове. Мне, например, тяжело сидеть вне акций т.к. я понимаю что их доходность выше недвижки/золото/облигаций и это подтверждают цифры.

Как говорил Сократ: «Я знаю, что ничего не знаю». Как бы мне не хотелось, но я понятия не имею дно ли это рынка или нет, когда развернется рынок. Всё что я могу делать это стараться мыслить максимально рационально и понимать зоны своей компетентности.

Сейчас находясь на 40% в КЭШе под 12% годовых(остальное акции см. ТГ) я испытываю психологическое давления (хотелось, например, откупить позиции на вчерашнем отскоке), но у многих было бы наоборот. Каждый должен знать свои слабости и бороться с ними.

Мысли по рынку без изменений, драйверов нет:

1) В девальвацию выше 100 руб. за доллар. до выборов не верю.

2) Подпитки рынка высокими дивами не будет.

2) В ближашеее время в окончание СВО также не верю.

3) Повышенная ставка будет дольше чем планировалось.

( Читать дальше )

Блог компании Mozgovik |Обновленный взгляд на ФосАгро. Комментарий к отчету МСФО.

- 11 сентября 2023, 02:48

- |

В связи с отчетом МСФО и рекомендованными дивами в 126 руб. хотелось бы обновить свой взгляд на компанию.

Итак, рубль продолжает девальвацию, что казалось бы должно помочь акциям ФосАгро, но нет. Несмотря на ослабление рубля на 60%, акции экспортера патологически отказываются расти.

👉 В целом конъюнктура у компании ухудшается в долларах.

( Читать дальше )

Блог им. Vladimiro |🔥Топ психологических ошибок в суждении инвестора

- 06 сентября 2023, 11:19

- |

Выбрал основные психологические ошибки в суждении инвестора из книги Трена Гриффина — Чарли Мангер: Разумный Инвестор. Большинство цитат принадлежат Чарли Мангеру.

1. Восхищение/любовь

Люди начинают обожать некую компанию и в порыве чувств совершают ошибки, инвестируя в предмет своих симпатий. Мангер считает, что люди проявляют склонность к игнорированию или отрицанию недостатки тех, кем они восхищаются, а также искажению фактов в угоду возникающем чувствам. Он считает, что люди, которые нам нравятся, и что более важно-люди, которые мы искренне нравимся, оказывают на нас чрезвычайно большое влияние.

2. Избегание сомнений

Мозг человека трепетно оберегает пространство программирования, не желая меняться. Люди не хотят меняться, даже когда получают свежие данные, противоречащие тому, во что они верят. Это может быть одна из причин крупных финансовых потерь.3. Любопытство

Любопытство к жизни и сдержанность принятии сложных финансовых решений-часть житейской мудрости, цена излишнего любопытства может оказаться очень высокой. Поддержание правильного баланса в таких вещах как любопытство, является неотъемлемой частью процесса обретения мудрости.

( Читать дальше )

Блог им. Vladimiro |🔥Правильный набор качеств инвестора🔥

- 05 сентября 2023, 10:08

- |

Решил выложить 13 правильных качеств инвестора из книги Трена Гриффина — Чарли Мангер: Разумный Инвестор. Большинство цитат принадлежат Чарли Мангеру.

👉 Успех приходит к очень терпеливым и агрессивным — в нужное время. Терпение в сочетании с возможностью — отличная вещь.

Вероятность того, что вы столкнетесь сактивом, который можно купить со значительной скидкой по сравнению с частной рыночной стоимостью намного выше, когда мистер Рынок напуган. Однако Мангер считает, что точно предсказать, когда это произойдет, невозможно. Вместо этого его подход состоит в том, чтобы дождаться появления удачных сделок, сосредотачиваясь на том, что происходит в настоящий момент. Именно для этого инвестор должен обладать терпением.

2. Дисциплинированность

👉 Дисциплинированность проявляется в том, чтобыне делать никаких обязательных вещей только потому, что вы не можете терпеть бездействия.

Эмоционально гораздо легче следовать за толпой, чем быть её противником. Многим инвесторам очень трудно ничего не делать. Люди склонны думать, что за активность в инвестировании полагаются бонусы, хотя их, конечно же, нет.

( Читать дальше )

Блог компании Mozgovik |Казаньоргсинтез - 4% дивов за 6 мес. Комментарий к отчету за 1пол.2023 по РСБУ

- 31 августа 2023, 01:37

- |

Вслед за результатами отчета Нижнекамскнефтехима (НКНХ) будет логично дать краткий комментарий к отчету РСБУ, другой дочки Сибура, а именно Казаньоргсинтез (КОС). Напомним, что в конце мая было принято решение СД о выплате дивидендов в размере 9,1 руб. на обыкновенную акцию, что ниже на 1,5 руб. от прогноза, свою корректировку внёс Сибур.

👉 Основные результаты: выручка — 26% г/г; чистая прибыль — 48% г/г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс