Блог им. Vladimiro |Обзор стратегии с инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!» 🔥👀

- 24 сентября 2025, 18:47

- |

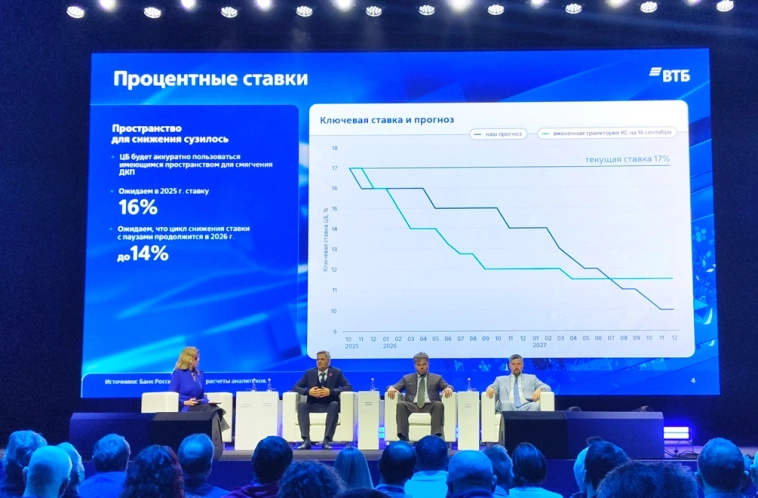

📉 Денежно-кредитная политика (ДКП)

Снижение ключевой ставки продолжится. Ожидается, что к концу года она достигнет 16%. Инфляционные риски сохраняются: бюджетный импульс, возможная корректировка бюджета, увеличение налоговой нагрузки. Несмотря на риски, дальнейшее снижение ставки выглядит неизбежным.

👉 Облигации (ОФЗ)

( Читать дальше )

- комментировать

- 2К | ★1

- Комментарии ( 1 )

Блог им. Vladimiro |🤔 Что Элвис говорил на последнем вебинаре?

- 13 июля 2025, 17:29

- |

Прослушал новый платный вебинар Элвиса. Один из немногих, кто вовремя предсказал коррекцию и сейчас оптимистично смотрит на рынок акций.

👉 Глобальный тренд — доллар будет слабеть, государственный долг США расти. Осязаемые активы растут и продолжат расти, а в РФ сырьевая экономика.

👉 Внимание на гравитацию ставок. Мы находимся в цикле снижения ставок. Никогда не было выгодно продавать акции в этот момент. Нужно думать, что будет через год-два, а не через месяц. Ставка ЦБ может оказаться даже ниже уровня инфляции. Что же тогда будет с акциями?📈

👉 Рублевые облигации игнорируем, наш фаворит — банковский сектор. Интересно также золото, в частности ЮГК, из ритейла нравится X5 Retail Group. Позитивно отношусь к Россетям. Состав фонда ПИФ «Алёнка капитал» представлен на картинке выше👆

👉 «Бычьи рынки рождаются на пессимизме, растут на скептицизме, созревают на оптимизме и умирают от эйфории». Сейчас мы наблюдаем скептицизм.

👉Ставка снизится — придут новые деньги, не только физических лиц, но и инвестиционных банков, пенсионных фондов. Элвис считает возможным, что к 2030 году капитализация российского фондового рынка может составить 66% от ВВП страны.

( Читать дальше )

Блог компании Mozgovik |Конспект Mozgovik за прошедшие две недели (23.06 - 06.07)

- 07 июля 2025, 01:30

- |

Вашему вниманию предлагается конспект постов от команды Mozgovik Research за прошедшие две недели (23.06-06.07).

Я смещаю границу рейтинга 4 с уровня «ниже 3300 руб за акцию» до «ниже 2500 руб за акцию».

💩Я облажался и завис в бумаге. К счастью моя доля в DIAS не превышала 17% от портфеля, и я далее не наращивал акции на падении — в этом году я ни разу их не покупал.

💩Меня очень расстроило не падение акций, а именно то, что бизнес не смог показать обещанную выручку

👎Менеджмент Диасофта систематически ошибался в своих прогнозах последние 12 мес; как итог, выручка компании по итогам года выросла всего на 10%

📉Это привело к разочарованию инвесторов и аналитиков в компании. Доверие утрачено, чтобы восстановить его потребуется время.

❌Я не вижу логических причин, почему в текущих условиях кто-то захочет покупать акции Диасофт (низкая дивдоходность 7% (2025) и высокий текущий мультипликатор EV/EBITDA=10).

( Читать дальше )

Блог им. Vladimiro |RGBI на годовых максимумах! А что с акциями?

- 12 июня 2025, 13:16

- |

👉 А тем временем RGBI находится на годовом максимуме. Правда в последнее время больше из-за облигаций с средней и короткой дюрацией. Тем не менее сейчас дальние облигации дают меньше 15% годовых. Это даёт акциям поддержку в силу DCF и в текущих условиях обновление минимума по IMOEX (ниже 2500) кажется маловероятным событием. Да и Brent всё ближе к 70 долларам.

( Читать дальше )

Блог компании Mozgovik |Конспект Mozgovik за прошедшую неделю (19 - 25 мая 2025 года)

- 26 мая 2025, 03:38

- |

19 мая 2025

Совкомбанк МСФО 1 кв. 2025 г. — пружина вот-вот разожмется (но это не точно).Отчет крайне запутанный. Нераспределенная прибыль выросла на 21 млрд руб., при чистой прибыли в 12,5 млрд руб.

Прибыль год к году сократилась в 2 раза из-за высокой базы (доход от выгодного приобретения ХКФ-банка). Прибыль от регулярной деятельности скромно приросла на 5% до 13 млрд руб.

С баланса пропали суборды (скорее всего это замещение на рублевые таким тихим методом).

Из-за укрепления рубля вырос убыток по курсовым разницам, а также из-за суборда. При этом из-за укрепления резервы год к году не выросли. В следующих кварталах резервы будут выше, а убытка от курсовых скорее всего не будет в таком объеме на десятки млрд руб.

Качество портфеля лучше Сбера особенно в части необеспеченных кредитов. Но зато маржа на минимуме за многие годы. Но со следующего квартала должно пойти улучшение в марже.

Кредитный портфель последние кварталы не растет, но выросла доля розницы. Портфель ценных бумаг снизился в доле от активов (15%) и в нем снизилась дюрация. Смягчение ДКП отыгрывают через рост розничного портфеля.

( Читать дальше )

Блог компании Mozgovik |Конспект Mozgovik за прошедшую неделю (21.04.2025 - 27.04.2025 г.)

- 28 апреля 2025, 04:13

- |

Вашему вниманию предлагается конспект материалов, которые выходили на прошлой неделе

21 апреля 2025

ММК опубликовал операционные результаты за первый квартал 2025 года, какой потенциал у акций?Операционный отчет оказался в рамках прогноза. Продажи металлопродукции в 1 квартале 2025 года снизились на 11,1% г/г, до 2 478 тыс. тонн. Снижение продаж вызвано неблагоприятной конъюнктурой, а также проведением капитальных ремонтов в сортовом производстве и производстве проката с покрытием.

Во 2 квартале 2025 года мы ожидаем рост продаж до 2550 тыс. тонн. ММК ожидает, что вот втором квартале будет сезонное оживление деловой активности, которое поддержит спрос на металлопродукцию. В то же время, сохранится неблагоприятное влияние высокой ключевой ставки.

Рост доходности ОФЗ привел к росту ставки дисконтирования до 19% и снижению целевой цены с 50 руб. до 43 рублей. Потенциал 31%, рейтинг 3 (держать).

21 апреля 2025

Европлан операционные результаты 1 кв. 2025 г. — объем нового бизнеса ополовинился.( Читать дальше )

Блог им. Vladimiro |📉Снижение ставок по вкладам в банках — индикатор снижения ставки ЦБ?

- 21 апреля 2025, 16:39

- |

Немного поинтересовался ставкой по вкладам в банках.

Классически ставки по вкладам и ключевая ставка ЦБ связаны следующим образом:

👉Ставки по вкладам ниже ключевой – банки привлекают деньги дешевле, чем ставка ЦБ, чтобы выдавать кредиты с маржой.

👉Если ставки по вкладам резко растут – это может сигнализировать о дефиците ликвидности или ожиданиях повышения ставки ЦБ

👉Если ставки по вкладам плавно снижаются – банки могут ожидать смягчения денежно-кредитной политики, но не всегда (иногда это просто снижение конкуренции за вклады)

Это применимо и к текущей ситуации. Напомню, в прошлом 2024 году, когда все ожидали скорого понижения ставки ЦБ, банки не спешили снижать ставки по вкладам. Сейчас же наметилась чёткая тенденция.

Максимальные ставки по вкладам находилась на плато в начале 2024 г. на уровне 15%, тогда как ключевая ставка ЦБ была примерно на один процент выше. Однако, поздней осенью банки существенно повысили ставки по вкладам выше уровня ставки ЦБ, ожидая её повышения в декабре, которого не произошло. Вероятно, сейчас сложилась ситуация, близкая к нормальной, когда ставки по банковским вкладам немного ниже ключевой ставки ЦБ. Не думаю, что это служит индикатором предстоящего снижения ставки ЦБ.

( Читать дальше )

Блог компании Mozgovik |Конспект Mozgovik за прошедшую неделю (10 марта - 16 марта 2025 года)

- 17 марта 2025, 01:09

- |

Вашему вниманию предлагается конспект материалов, которые выходили на прошлой неделе.

10 марта 2025

👉Изменение целевой цены акций Диасофт + подробный разбор опубликованной отчетности.📉Темп роста выручки 9мес +20%г/г и 12 мес +22%г/г — ниже ориентира в +30%, который давала компания

Это связано с реализацией технологического риска и усиления регулирования

📉Невыполнение обещаний создает негативные ожидания у инвесторов, поэтому акции подешевели

✅Я точно не вижу смысла продавать свои акции Диасофт по цене 3700 руб.

✅Акции могут вырасти на 50% только на нормализации ставок при достаточно консервативных прогнозах, заложенных в модель (цель 5850 руб при снижении ставки дисконтирования до 15% через два года). При этом всякий закредитованный и более рискованный шлак на Мосбирже скорее всего вырастет еще сильнее.

При длительном высоких сохранении ставок, целевая цена составляет 3960 руб (ставка дисконтирования 21% на всем сроке прогнозирования). Ее мы возьмем в качестве базовой, чтобы целевая цена была сопоставима с другими оценками в рейтинге акций.

( Читать дальше )

Блог компании Mozgovik |Конспект Mozgovik за прошедшую неделю (24 февраля - 2 марта 2025 года)

- 03 марта 2025, 02:13

- |

Вашему вниманию предлагается конспект материалов, которые выходили на прошлой неделе.

25 февраля 2025

👉Анти-брокерская Стратегия 2025: сидеть плотно. Часть 2.

Самый важный вывод заключается в том, что рублей стало очень много. Это одновременно может привести к росту рынка и ослаблению рубля в ближайшие год-два. Я жду избыток ликвидности и дефицит средств сбережений, особенно акций, что может привести к надуванию пузыря на рынке, когда оценки (мультипликаторы) акций будут выше тех, к которым мы с вами привыкли.

Я придерживался этой точки зрения еще в конце прошлого года, и то, что происходит в январе-феврале на рынке (стремительная скорость роста) полностью подтверждает этот взгляд.

Все аналитики оценивают акции в моменте используя ставку дисконтирования более 20% (чаще в районе 24%+). Если ставка ЦБ нормализуется в ближайшие 2 года и опустится ниже 10%, хорошие дивидендные бумаги могут показать рост цены акций 50%+.

Я также жду, что в какой-то момент в 12-18 месяцев начнет ощутимо дорожать недвижимость, т.к. сбережений много, а запасы построенной недвижимости начнут сокращаться.

( Читать дальше )

Блог компании Mozgovik |Конспект Mozgovik за прошедшую неделю.

- 02 февраля 2025, 22:53

- |

Добрый вечер!

Вашему вниманию предлагается конспект материалов, которые выходили на неделе.

Облигации регионов России: ищем оптимальные бумаги

Субфедеральные (региональные) облигации – хорошая возможность получить доходность выше ОФЗ с рисками немногим больше, чем по гособлигациям. Доходности субфедеральных облигаций сопоставимы с доходностями 1-го эшелона корпоративных долговых бумаг. Большинство регионов-эмитентов имеет хорошее кредитное качество. С декабря 2024 г. спред по региональным бондам расширился к ОФЗ 3Y до 280 б. п. По мере вероятного снижения ключевой ставки ЦБ РФ в этом году, доходности также должны снизиться, а спред к краткосрочным госбондам сузиться до среднегодового значения − ближе к 100 б. п.

👉 Инвесторам можно обратить внимание на выпуски регионов, которые торгуются выше собственных кривых (приводятся в посте).

Пост от 27.01.2025

Консенсус прогноз по акциям Яндекс на 2024-2026 годы.

Средняя консенсус цена = 4784 руб, что лишь на 19% превышает текущую рыночную цену (4032 руб). Даже самая оптимистичная оценка дивидендов за 2025 год даст доходность всего 4,5%. И 7,3% доходность по итогам 2026 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс