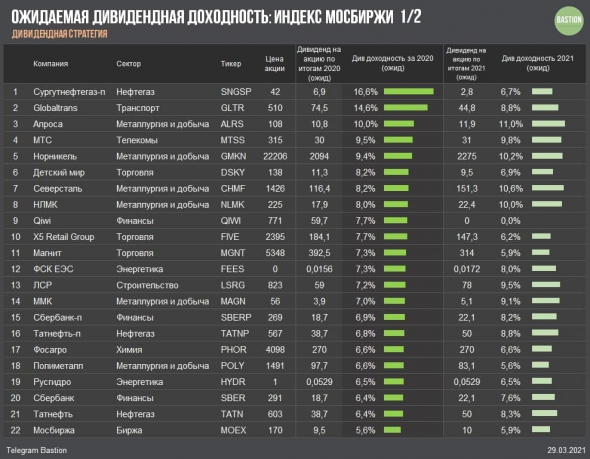

Блог им. VladimirKiselev |Дивдоходность за 2020 год: акции индекса Мосбиржи

- 29 марта 2021, 12:33

- |

Сортировка по доходности ожидаемых дивидендов, относящихся к финансовому периоду 2020 года и ожидания по дивидендам за 2021 год.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Блог им. VladimirKiselev |Зачем Intel новые заводы за $20 млрд?

- 24 марта 2021, 10:21

- |

Производитель чипов Intel в последний год переживал непростые времена. Задержка с выпуском 7-нанометровых процессоров, потеря Apple в качестве клиента и проигрыш доли рынка AMD привели к значительному отставанию акций от рынка.

Компания оценена в 12 годовых прибылей. Таких низких мультипликаторов нет ни у одной другой крупной компании технологического сектора США. Дешевизна отражает негативный взгляд рынка на будущее бизнеса.

Вчера стало известно, что Intel вложит $20 млрд в строительство новых заводов по производству чипов в Аризоне. Новый руководитель Патрик Гелсингер ранее говорил, что Intel рассматривает возможность аутсорсинга части производства. Однако новый план по инвестициям говорит о том, что компания продолжит производить чипы сама.

Сейчас большая часть чипов производится в Азии. Тайваньская TSMC и Samsung контролируют более половины рынка, делая продукцию в том числе для конкурента Intel AMD. Власти США уже много лет озабочены тем, что американские компании зависят от иностранных поставщиков чипов.

( Читать дальше )

Блог им. VladimirKiselev |Bastion podcast #40: Невероятная история Sony

- 22 марта 2021, 09:30

- |

Как создавалась Sony. Какие изобретения сделали компанию культовой. Почему начался закат компании. Как сегодняшний менеджмент пытается возродить исторические ценности и поднять капитализацию.

0:00 Заслуживает ли Sony биографии от Уолтера Айзексона

5:01 Зарождение капитализма в Японии

8:50 Первые годы Sony в послевоенной разрухе

13:30 Магнитофон весом 35 килограмм

17:02 Как появилось название Sony

18:33 В Sony Walkman никто не верил

22:48 Закат Sony

24:45 Американец во главе японской компании

29:07 «Продавайте Sony», начало возрождения

31:20 Компания сегодня

38:20 Почему Sony стоит дешевле, чем сумма ее частей

44:14 Дорого ли стоит Sony?

( Читать дальше )

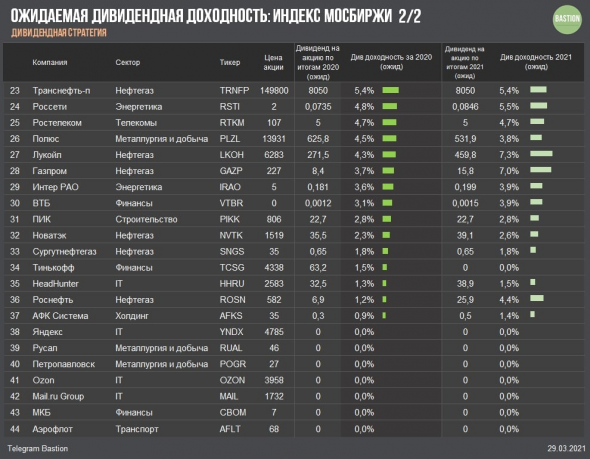

Блог им. VladimirKiselev |КАКОЙ ТЫ ИНВЕСТОР?

- 19 марта 2021, 10:47

- |

Уоррен Баффетт — консервативный бык

Компания: Berkshire Hathaway

Стиль: Долгосрочное владение стабильными компаниями

Слоган: Наш любимый инвестиционный период — вечность

Джон Богл — сбалансированный бык

Компания: Vanguard

Стиль: Покупка всего рынка через индексные фонды

Слоган: Не ищите иголку в стоге сена. Просто купите весь стог сена целиком!

Кэти Вуд — агрессивный бык

Компания: ARK Investment Management

Стиль: Рискованная покупка инновационных компаний, которые могут вырасти во много раз в будущем

Слоган: Самая недооценённая часть рынка — инновации

Рэй Далио — консервативный нейтральный

Компания: Bridgewater

Стиль: Диверсификация по разным классам активов

Слоган: Диверсификация — главное, что вы должны знать, чтобы успешно инвестировать

Джим Саймонс — сбалансированный нейтральный

Компания: Renaissance Technologies

Стиль: Алгоритмическая торговля

( Читать дальше )

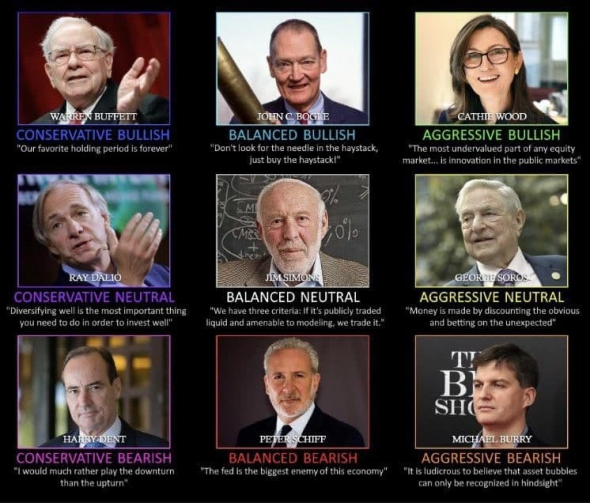

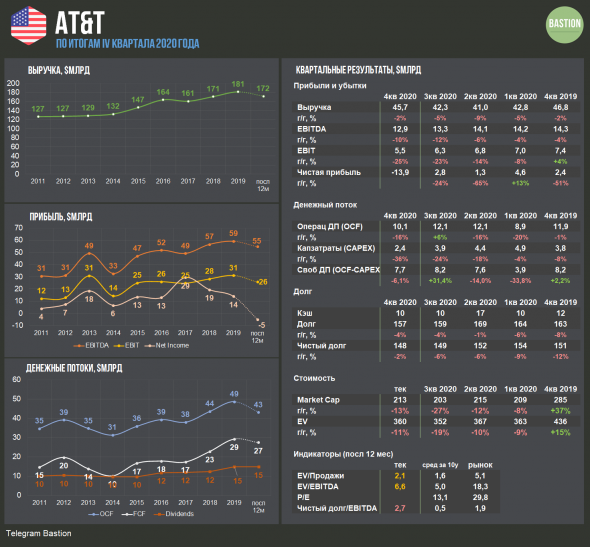

Блог им. VladimirKiselev |AT&T - как закопать в землю более $50 млрд

- 18 марта 2021, 16:05

- |

В последнем выпуске живого портфеля наш товарищ Назар Щетинин удивлялся огромным убыткам, которые свалились на американский телеком-конгломерат AT&T в прошлом году. История этих убытков служит хорошим примером, как менеджмент может потерять огромное количество денег за короткий период.

AT&T это крупнейший мобильный оператор США, владелец медиаконгломерата WarnerMedia (Warner Bros., HBO, CNN), а также оператора спутникового ТВ Direct TV. Компания хорошо знакома любителям дивидендного инвестирования в США, так как является аристократом с высокой дивдоходностью на уровне 7%.

В IV квартале AT&T получила рекордный чистый убыток в $13,9 млрд. Главной причиной этому стало списание «гудвила» на $15,5 млрд по инвестициям в оператора спутникового ТВ Direct TV.

( Читать дальше )

Блог им. VladimirKiselev |Интер РАО - кладбище акционерной стоимости

- 17 марта 2021, 17:28

- |

Особенностью развивающихся рынков является неэффективность в управлении компаний, которая мешает раскрыть стоимость акций. Одним из примеров служит Интер РАО. Возглавляемая Игорем Сечиным энергетическая компания зарабатывает около ₽70-80 млрд прибыли в год, из которых лишь четверть отправляет на дивиденды.

В низком коэффициенте выплат нет ничего плохого. Многие компании предпочитают вместо больших дивидендов выкупать акции или инвестировать деньги в развитие. Однако Интер РАО из всех возможных способов использования свободного капитала выбирает пока худший — накопление на банковских счетах.

По итогам 2020 года дивиденды Интер РАО вновь составили 25% от чистой прибыли или ₽18,9 млрд. На акцию — 0,1807 копеек. Текущая дивидендная доходность — 3,5%.

Остальные заработанные средства Интер РАО продолжает копить. Совокупный объем кэша на балансе по итогам 2020 года превысил ₽330 млрд. Если бы менеджмент решил разово выплатить эту денежную подушку в качестве дивидендов, то доходность выплаты составила бы 61%.

( Читать дальше )

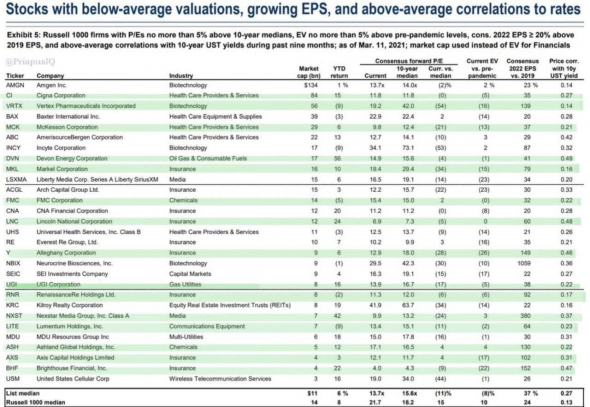

Блог им. VladimirKiselev |Скринер акций под рост процентных ставок от Goldman Sachs

- 16 марта 2021, 10:45

- |

Параметры отбора акций:

— P/E не превышает 5% от медианы за 10 лет

- Стоимость компании не превышает 5% от уровня до пандемии

- Ожидаемая прибыль на акцию в 2022 году минимум на 20% выше уровня 2019 года

- Корреляция с 10-летними процентными ставками выше среднерыночного уровня

Другими словами таблица содержит непопулярные компании, которые способны нарастить прибыль в ближайшие годы и хорошо себя чувствуют в условиях растущих ставок. Дополнительно зеленым выделил наиболее дешевые по P/E <20x и с прогнозом роста прибыли >30% к 2022 году.

Топ по капитализации в списке

Amgen выпускает лекарства от ревматоидного артрита, для лечения остеопороза и многих других болезней. Входит в состав дивидендного портфеля США.

Cigna медицинская страховая компания. В 2020 году показали хороший рост доходов благодаря увеличению количества обращений по программе Medicaid. В январе объявили первые в истории квартальные дивиденды с текущей годовой доходностью в 1,6%.

( Читать дальше )

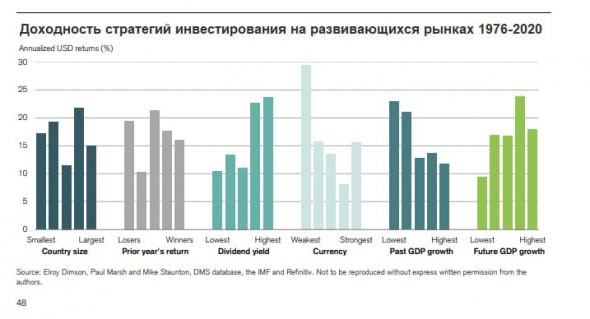

Блог им. VladimirKiselev |Самые доходные стратегии на развивающихся рынках

- 15 марта 2021, 10:01

- |

В обзоре Credit Suisse приведена интересная статистика влияния факторов на доходность акций развивающихся стран. Аналитики составляли гипотетические портфели из индексов в зависимости от параметров:

— размер экономики

- доходность рынка в предыдущий год

- дивидендная доходность

- изменение стоимости валюты

- прошлый рост экономики

- будущий рост экономики

Ребалансировка — ежегодная. Исследование охватывает период в 45 лет.

Несколько интересных наблюдений

1) Самой доходной стратегией стала покупка акций стран со слабой валютой. Результат выглядит неожиданным, но исторически это лучшая стратегия, долгосрочно принесшая инвесторам 29% годовых.

2) Низкие темпы роста ВВП в прошлом также оказались позитивным фактором влияния на доходность. При этом быстрый темп роста экономики, наоборот, означал снижение будущей доходности.

( Читать дальше )

Блог им. VladimirKiselev |Тинькофф: отказ от дивидендов

- 11 марта 2021, 18:52

- |

TCS Group планирует приостановить выплату дивидендов в 2021 году. В сообщении компания говорит, что собирается сохранить средства, чтобы инвестировать в дальнейший рост. При этом часть денег может быть направлена на выкуп до 1 млн депозитарных расписок (≈₽3,6 млрд).

Связана ли приостановка дивидендов с возможными сделками слияния и поглощения? На самый очевидный вопрос от инвесторов предправления «Тинькофф» Оливер Хьюз уклончиво ответил: «Нет, не напрямую. Но если мы увидим какие-то возможности, то это не исключается».

Решение отказаться от дивидендов выглядит непоследовательным. В прошлом году компания после перерыва вернулась к выплатам. Однако после суперуспешных результатов последних кварталов вновь отказывается от них.

Ранее СД TCS Group утвердил промежуточные дивиденды за IV квартал 2020 года в $0,24 на ГДР. По текущему курсу это ₽17,7 на ГДР, текущая ДД=0,5%. По итогам всего 2020 года компания рекомендовала дивиденды в размере около ₽62 на ГДР, ДД=1,7% или ₽11,3 млрд в абсолютном выражении.

( Читать дальше )

Блог им. VladimirKiselev |Bastion podcast #39: Чему учат письма Уоррена Баффетта

- 09 марта 2021, 09:45

- |

Обсуждаем феномен письма акционерам Уоррена Баффетта. Какие уроки дает самый знаменитый инвестор мира. Что сделало его письмо таким популярным. Какие темы он поднимает в последнем письме. Почему не стоит слишком очаровываться Баффеттом.

Содержание

0:00 Что было в первых письмах

5:09 Почему королева Испании переплатила, инвестируя в Колумба

7:15 Что такое дисконт конгломерата

11:23 В чем секрет успеха

15:47 Кто пишет письма лучше Баффетта

17:40 Какое слово чаще всего употребляет Безос, а какое Баффетт

25:05 Никогда не ставь против Америки?

31:03 Классические уроки из старых писем

34:54 Почему с Баффеттом можно и нужно не соглашаться

37:27 Баффетт часто не следует своим же рекомендациям

42:30 Темы письма по итогам 2020 года

51:12 Почему Berkshire не меняет стратегию

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс