Блог им. VladProDengi |Обзор Яндекса. На чем зарабатывает компания, а на чем теряет деньги?

- 08 января 2024, 02:48

- |

Яндекс – крупная технологическая компания.

Обычно я начинаю обзор с состава акционеров и влияния санкций на бизнес компании, но обзор Яндекса построим по другому сценарию. Сначала поговорим о бизнес-модели, операционных и финансовых результатах компании и уже во второй части про собственников, место регистрации, варианты переезда и справедливую оценку.

➡️ Финансовые результаты

📌 Выручка, млрд руб.

2018 = 127,7

2019 = 175,4

2020 = 218,3

2021 = 356,2

2022 = 521,7

2023 (9 мес.) = 550,5 (мой прогноз по году 742,3)

2024 (прогноз) = 1 056,1

Яндекс – быстрорастущая компания. С 2017 по 2022 год выручка Яндекса выросла в 4 раза. Бизнес Яндекса состоит из большого числа направлений, они объединены в несколько крупных сегментов. Вот они и их доля в общей выручке за 9 мес. 2023 года.

• Поиск и портал (поиск, в т.ч. реклама, геосервисы, погода) – 236,4 млрд руб. (36,7%)

• Райдтех (такси, каршеринг, аренда самокатов) – 115,9 млрд руб. (18%)

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Блог им. VladProDengi |Аэрофлот не полетит. Почему в 2024 году компанию ждут убытки?

- 05 января 2024, 15:45

- |

✈️Коротко про отчет Аэрофлота за 9 мес. 2023 года

Увидел выводы некоторых инвест-домов, что Аэрофлот опубликовал позитивные результаты за 9 месяцев 2023 года, но не было времени взглянуть на них. Посмотрел — и у меня есть контрмнение.

💸Финансовые показатели за 9 мес. 2023 года

• Выручка = 444,1 млрд руб.

• Операционная прибыль = 70,6 млрд руб.

• Чистая прибыль = -111,3 млрд руб.

❓ Что не так?

Вроде бы выручка восстановилась, на операционном уровне рекордная прибыль, а чистая прибыль отрицательная из-за курсовых разниц (это разовый фактор).

Давайте посмотрим на детали.

Выручка действительно хороша – на уровне 2018 года будет, это значительно лучше, чем в 2020-2022 годах.

❗️ НО – если мы с вами из выручки вычтем 3 главных вида расходов, то получим отрицательное значение.

Выручка = 444,1 млрд руб.

• Операционные расходы (обслуживание ВС в аэропортах, расходы по операционной аренде, техническое обслуживание ВС, административные и хозяйственные расходы и т.д.) = 295 млрд руб.

( Читать дальше )

Блог им. VladProDengi |Обзор ММК — самый дешевый металлург, пора покупать?

- 04 января 2024, 02:20

- |

Первую часть обзора ММК прочитайте в моем канале: t.me/Vlad_pro_dengi/674

Рекомендую сначала прочесть ее, в ней я рассказал о составе акционеров ММК, санкциях и их влиянии на компанию, заводах компании и ценах на сталь.

Сейчас поговорим про финансовые показатели, дивиденды и справедливую стоимость.

➡️ Финансовые показатели

Выручка, в млрд руб.

2017 – 440

2018 – 514,6

2019 – 489,7

2020 – 460,2

2021 – 873,2

2022 (прогноз) – 720,9

2023 (6 месяцев) – 352,7(мой прогноз по 2023 году — 658,8)

2024 (прогноз при цене на горячекатаную сталь в 1 070 $) – 767,1

Еще раз – доля экспорта ММК на данный момент всего 5%, практически всю стальную продукцию ММК поставляет на внутренний рынок. У Северстали доля экспорт — 10%, у НЛМК – 35%.

Чистая прибыль ММК, в млрд руб.

2017 – 69,4

2018 – 82,6

2019 – 55,6

2020 – 43,5

2021 – 229,6

( Читать дальше )

Блог им. VladProDengi |Обзор ММК. Почему 3-м сталевару страны не страшны санкции?

- 03 января 2024, 15:13

- |

ММК – производитель стальной продукции, обладающий крупнейшей долей на внутреннем рынке, флагманский актив компании — Магнитогорский металлургический комбинат.

О мировом секторе черной металлургии я подробно рассказал в разборе Северстали, прочитайте о том, где в мире производят больше всего стали, и для чего она используется: t.me/Vlad_pro_dengi/650

➡️ Состав акционеров ММК

• ООО «Альтаир» – 79,76% (В. Рашников)

• Free float — 20,24%

Бенефициаром ООО «Альтаир» является председатель совета директоров ПАО ММК Виктор Рашников. Отмечу, что до февраля 2022 года В. Рашников владел ММК через кипрскую компанию Mintha Holding Limited, но уже с 3 марта 2022 года перевел активы в Россию (ООО «Альтаир» зарегистрировано в Магнитогорске).

В. Рашников под персональными санкциями США и ЕС.

⚠️ Санкции

🇪🇺 В марте 2022 года ЕС запретил ввоз целого ряда продукции из стали из России (горячекатаная сталь, холоднокатаные листы, изделия из арматуры, сварные и бесшовные трубы и т.д.). В 12-м пакете санкций ЕС запретил ввоз чугуна из России.

( Читать дальше )

Блог им. VladProDengi |Мосбиржа возобновит работу 3 января

- 02 января 2024, 19:05

- |

Коллеги, завтра в обычном режиме начинаются торги на Мосбирже. С 3 по 5 января будет можно торговать, 6 и 7 января – выходные, биржа закрыта, с 8 января (понедельник) торги продолжатся в обычном режиме.

Начнем с вами этот год с обзора ММК (Магнитогорский металлургический комбинат), который планирую выпустить завтра, сравним 3-го российского металлурга с Северсталью и НЛМК, которых рассмотрели ранее.

Обзор Северстали: t.me/Vlad_pro_dengi/650

Обзор НЛМК: t.me/Vlad_pro_dengi/665

P.S. И хочу поделиться новогодними подарками от супруги, приятно, когда близкие люди поддерживают интересы. Г. Маркса давно хотел прочитать, его книга «О самом важном» входит в топ-5 лучших работ про инвестиции на фондовом рынке по мнению У. Баффета. Через неделю поделюсь с вами ее основными мыслями.

Хороших праздников вам!

Блог им. VladProDengi |Итоги моих инвестиций в 2023 году. Как я обогнал рынок?

- 31 декабря 2023, 12:50

- |

➡️Мои инвестиции в российские акции за 2023 году

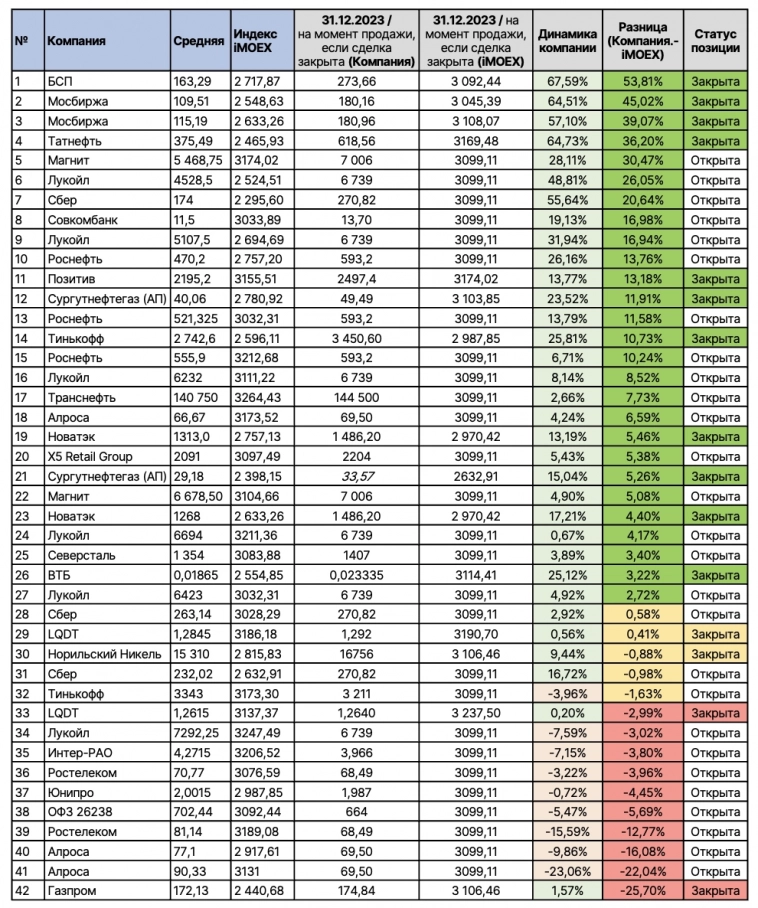

Я сравниваю динамику активов, которые добавил в портфель, с динамикой широкого рынка (в случае России, с индексом iMOEX, который включает 50 крупнейших компаний). Мне важно, чтобы компании, которые я добавил в портфель, росли быстрее широкого рынка. В индексы включены лучшие компании, задача – выбрать лучшие из лучших.

Мои итоги года

42 позиции я открыл за это время, 33 из них показали положительную динамику (79%), 27 показали динамику лучше рынка (64%). Считаю отличным результатом для себя.

Средняя динамика позиций относительно iMOEX = + 7,51%.

✔️ Топовых сделок — 7 (динамика выше рынка на 20 и более %) – БСП, дважды Мосбиржа, Татнефть, Магнит, Лукойл и Сбер

❌ Больших ошибок — 2 (динамика хуже рынка на 20 и более %) – Газпром, Алроса

Примечания к таблицам:

В расчете не учитываются дивиденды (потому что сравнение идет с индексом iMOEX, который не учитывает дивиденды). Это немного снижает результаты, потому что уменьшает эффективность сделок по компаниям, которые только что выплатили дивиденды, но еще не закрыли гэп (Лукойл, Ростелеком).

( Читать дальше )

Блог им. VladProDengi |Обзор НЛМК. Стоит ли рисковать ради дивидендов?

- 31 декабря 2023, 01:15

- |

Если вы не читали первую часть обзора, она вот тут: t.me/Vlad_pro_dengi/665, настоятельно рекомендую идти по порядку и сначала прочесть ее — про состав акционеров, бизнес-модель и ключевые активы компании. Эта часть обзора — про финансовые показатели, дивиденды и справедливую оценку компании.

➡️ Финансовые показатели

Выручка, в млрд руб.

2017 – 587,1

2018 – 756,1

2019 – 683,6

2020 – 665,3

2021 – 1 191,2

2022 (прогноз) – 1 009,2

2023 (6 месяцев) – 505,7(мой прогноз по 2023 году = 934,2)

2024 (прогноз при цене на горячекатаную сталь в 1 070 $) – 888,8

Несмотря на то, что текущие цены на сталь выше, чем в среднем по 2023 году выше, я прогнозирую снижение выручки НЛМК год к году в 2024.

НЛМК продал свои предприятия НЛМК-Калуга, НЛМК-Урал и НЛМК-Метиз. Это снизило общие мощности по производству стали на 18% (общие мощности были 18,6 млн т., мощность этих заводов 3,4 млн т). В 2021 году из 17,4 млн т. произведенной стали, 3,1 млн т. было произведено на этих предприятиях. Доля этих заводов в производстве стальной продукции в 2021 году была 19% (2,8 млн т. из 14,8 млн т.). Доля в выручке в 2021 году была 17,6%, доля по EBITDA – 7% (по прибыли с учетом роста цен снижения не будет).

( Читать дальше )

Блог им. VladProDengi |Что покупать из российских акций? Обзор моего портфеля на 2024 год

- 30 декабря 2023, 17:34

- |

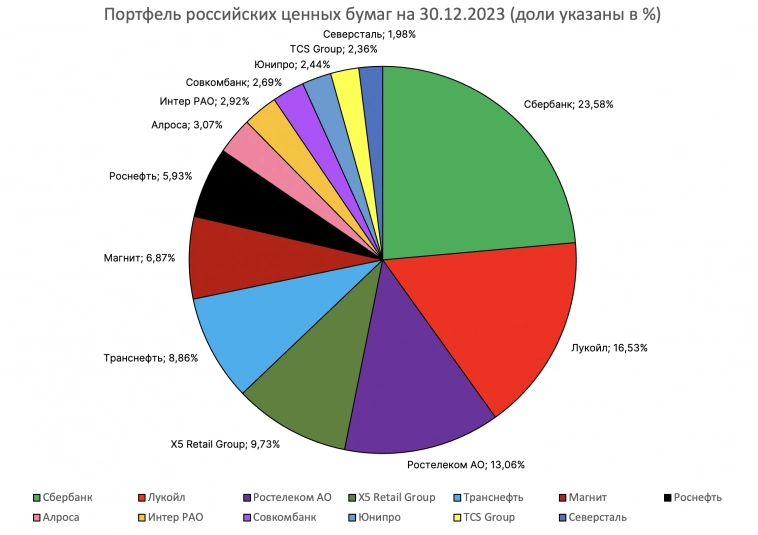

➡️ Мой портфель российских ценных бумаг на 30.12.2023

Крайний раз делился портфелем 2 недели назад, при этом за это время я совершил несколько сделок, которые повлияли на состав портфеля. Поэтому – апдейт.

Вот 13 позиций в российских ценных бумагах (по ссылкам самые свежие обзоры) и на диаграмме вы можете увидеть их доли в портфеле.

1) Сбер (средняя = 171,1, целевая = 339): t.me/Vlad_pro_dengi/631

2) Лукойл (средняя = 6 411,8, справедливая = 8 400): t.me/Vlad_pro_dengi/573

3) Ростелеком АО (средняя = 75,2, справедливая = 115): t.me/Vlad_pro_dengi/589

4) X5 Retail Group (средняя = 2 090,5, справедливая = 2 993): t.me/Vlad_pro_dengi/661

5) Транснефть (средняя = 140 750, справедливая = 187 000): t.me/Vlad_pro_dengi/611

6) Магнит (средняя = 5 922,5, справедливая = 8 250): t.me/Vlad_pro_dengi/647

( Читать дальше )

Блог им. VladProDengi |НЛМК - крупнейший металлург России и не под санкциями. Почему?

- 30 декабря 2023, 00:50

- |

НЛМК – крупнейший в России производитель стальной продукции, флагманский актив компании — Новолипецкий металлургический комбинат.

О секторе я подробно написал в разборе Северстали, прочитайте о том, где в мире производят больше всего стали, и для чего она используется: t.me/Vlad_pro_dengi/650

➡️ Состав акционеров НЛМК

• Fletcher Group (В. Лисин) – 79,3%

• Free float — 20,7%

Главный акционер компании – бизнесмен Владимир Лисин.

Он находится только под санкциями Австралии; ЕС, США и Великобритания против него санкции не ввели. Forbes объяснял это тем, что в Бельгии расположены несколько предприятий группы НЛМК, и бельгийцы активно выступали против санкций.

Fletcher Group В. Лисина была зарегистрирована на Кипре, но СМИ сообщают, что бизнесмен перевел в середине 2023 года долю НЛМК с Кипра в Абу-Даби. ОАЭ – дружественная для России юрисдикция, поэтому вероятность, что туда дойдут дивиденды – есть.

( Читать дальше )

Блог им. VladProDengi |Акционеры Магнита утвердили дивиденды. Сколько заплатят еще?

- 29 декабря 2023, 15:55

- |

Сумма выплаты – 412,13 руб. за 1 акцию, это 6% на 1 акцию. Магнит платит дивиденды из нераспределенной прибыли прошлых лет.

Купить бумаги, чтобы получить дивиденды, необходимо до 10 января.

Аналитики Сбера считают, что дивидендная доходность Магнита в 2024 году может составить выше 20%. Вот тут я рассказал, как они считают: t.me/Vlad_pro_dengi/657

По моим оценкам дивиденды Магнита могут составить от 13 до 15% при текущей цене акций.

У меня есть акции Магнита на 8% портфеля, докупать я уже не буду, моя позиция «держать», целевая цена – 8 250 руб. за 1 акцию (по P/E = 12 и прибыли 70 млрд руб.). X5 сейчас интереснее, вот тут обзор, кто еще не читал – прочитайте: t.me/Vlad_pro_dengi/661

Поздравляю всех акционеров с утверждением дивидендов, считаю, что это не последние дивиденды от Магнита в 2024 году. 🙂

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс