Блог им. Truevalue |Снижение расходов федерального бюджета компенсируется ростом расходов региональных.

- 15 декабря 2025, 10:19

- |

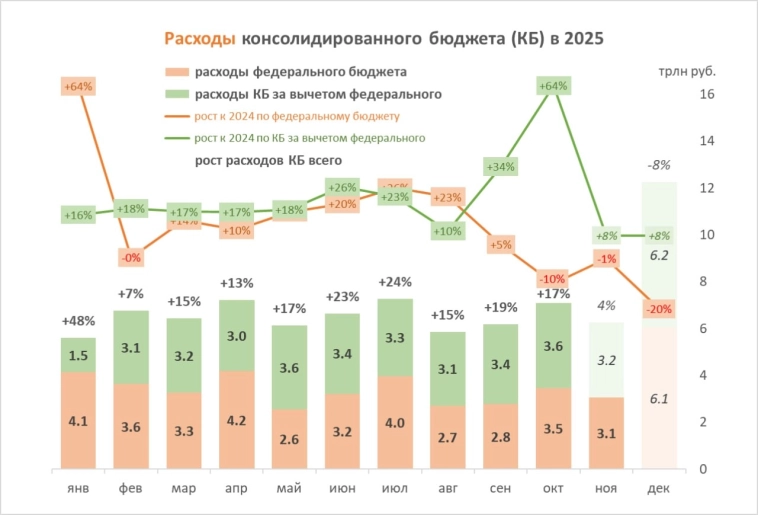

Об этом говорят опубликованные данные Казначейства по исполнению консолидированного бюджета (КБ) на 1 ноября 2025.

За 10 мес. 2025 КБ потратил 65,1 трлн (+19% г/г), а ФБ — 33,8 трлн (+15% г/г). В том числе в октябре расходы ФБ сократились на 10% г/г, а других бюджетов выросли на 64% г/г. В ноябре расходы ФБ 3,1 трлн или -1% г/г, если учесть обычную корректировку предварительных данных в минус на 0,2-0,3 трлн.

По бюджетной росписи ФБ должен потратить 43 трлн в 2025, что означает сокращение расходов в декабре на 20% г/г. Но все это могут компенсировать другие бюджеты.

Дефицит КБ может превысить 8 трлн или 4% ВВП (рекорд с 2020):

▪️Дефицит ФБ составит до 6 трлн из-за недостатка доходов (меньше ожиданий нефтегазовые, налог на прибыль, утильсбор, внешний НДС).

▪️Региональные бюджеты и ГВФ по плану также должны быть в дефиците -3,3 трлн, но по практике закрывают год лучше. В 2024 по ним планировался дефицит -2,4 трлн, а вышел профицит +0,3 трлн. Но в 2025 все иначе. Накопленный дефицит за 10 мес. -0,3 трлн против профицита +2,4 трлн за 10 мес. 2024 г. По итогам 2025 дефицит здесь превысит 2 трлн даже при умеренной динамике расходов +8% г/г в ноябре-декабре.

( Читать дальше )

- комментировать

- 3.5К

- Комментарии ( 0 )

Блог им. Truevalue |Макроэкономическая стабильность 🟰 отсутствие дефицита бюджета и наращивания госдолга

- 01 декабря 2025, 10:24

- |

Алексей Заботкин прочитал лекцию в МГУ об истории экономических учений с проекцией на макрополитику в России (pdf).

Один слайд, на котором, правда, подробно не останавливались, нельзя обойти стороной. На нем все, что касается сбережений и дефицита бюджета, остается в умных книжках с прошлого века, но имеет мало общего с современной экономической реальностью.

💡Роль макроэкономической стабильности для долгосрочного роста, наверное, важна, но не в том виде, как записано на слайде — выделил знаком ❌. США и Китай давно опровергают тезис о необходимости низкого дефицита бюджета и роста госдолга.

«Большой дефицит» — это сколько? В нашей макрополитике это любой дефицит сверх расходов на обслуживание госдолга (нулевого структурного дефицита). Парадокс в том, что высокая ставка сама по себе делает дефицит и расходы на обслуживание госдолга «большими». В этой логике платить по госдолгу 10% сверх инфляции должно быть также проинфляционно.

В лекции была отсылка на Основные направления единой государственной ДКП, как источнику информации о нашей макрополитике. Каждый год нахожу противоречия в этом документе. Их становится меньше, но на 2026 находим те же постулаты, что «сбережения создают инвестиции» (записывал почему нет), а «дефицит бюджета вытесняет сбережения и, как следствие, частные инвестиции»:

( Читать дальше )

Блог им. Truevalue |Когда дефицит бюджета и рост денежной массы явно дезинфляционны.

- 17 ноября 2025, 09:58

- |

Блог им. Truevalue |О денежной массе и дефиците бюджета.

- 09 сентября 2025, 10:18

- |

Можно вечно смотреть на три вещи: как горит огонь..., одни экономисты связывают рост М2 с инфляцией… другие — дефицит бюджета с нездоровой ситуацией, крахом и коллапсом.

Некоторые каналы удивляются ускорению роста денежной массы в августе 2025 +1,3% м/м по М2 и +1,5% м/м по М2X. Надеюсь, ЦБ не будет поддаваться поверхностному анализу и снизит ставку на 2 пп до 16%.

🗝 Темпы роста рублевой М2 (+14,5% г/г) остаются ниже ставки процента. Поэтому новые рубли лишь перераспределяют финансовые доходы и расходы, но не увеличивают совокупный спрос. Прирост совокупного кредита недостаточен даже для сбережения или погашения процентов.

С учетом традиционного профицита бюджета (>0,5 трлн) и размещения ОФЗ корпоративный кредит мог принести в М2 >2 трлн руб. Основная часть в августе ушла в рублевые депозиты бизнеса +1,3 трлн, +0,2 трлн в наличные и очень мало в депозиты населения +0,1 трлн (после 0,7-1 трлн в прошлом).

🗝 Бизнес начал пополнять запасы высохшей ликвидности как только открылось окно возможностей в кредитовании. До этого остатки на счетах юрлиц снижались с 2024. Вопросы могут быть не к росту М2, а к низкому приросту депозитов физлиц — владельцы рублевых депозитов стали искать возможность сохранить доходность на рынке облигаций или в инвалюте.

( Читать дальше )

Блог им. Truevalue |Экономика растет на 1% медленнее, если исключить "дутый" из-за ключевой ставки рост в финансовом секторе на 17% г/г

- 05 августа 2025, 09:57

- |

Повышение КС до 21% в 2024 технически завысило ВВП. В реальности средний рост экономики после 1 кв. 2024 не превышает 0,6%.

Уже писал о странностях в расчете ВВП и «разрыва выпуска» из-за финансового (банковского) сектора. Теперь можно рассказать правду.

Тогда Твердые цифры ответили и предложили свою версию: мол, финансовый сектор с ростом ставки «отъедает» добавленную стоимость у других отраслей.

Это, конечно, не так. Хотя бы с точки зрения деления на финансовые и реальные ресурсы. «Вытеснить» (crowding out) можно реальные ресурсы (товары, ископаемые, рабочую силу), а не финансовые. Суть финансовых ресурсов — они одновременно чьи-то активы и обязательства. Долг одних = активы других. Реальные ресурсы переходят без следов, а финансовые оставляют след в виде чьего-то долга.

Настоящий эффект crowding out раскрывает одна теория — Modern Monetary Theory (MMT). В других местах вам будут рассказывать «сказки», как бюджет забирает у кого-то ресурсы своим дефицитом (на самом деле — ВЛИВАЕТ!). Забирать можно реальные ресурсы ростом расходов на реальные товары и услуги, а дефицит — сугубо финансовый элемент. Аналогично финансовый сектор ВЛИВАЕТ финансовые ресурсы в реальную экономику при росте активов.

( Читать дальше )

Блог им. Truevalue |Бюджет, денежная масса, кредит и облигации в 2025.

- 13 мая 2025, 21:52

- |

Вчера опубликован проект изменений в закон «О федеральном бюджете на 2025 год». Доходы ожидаемо снизились из-за нефти и курса, при этом расходы практически не выросли. Плюс 0,8 трлн расходов связаны с ростом ВВП и ненефтегазовых доходов. В процентах ВВП расходы даже снизятся с 19,3% до 19,1%. Бюджетное правило осталось неизменным с нулевым структурным первичным дефицитом. Фактический дефицит 3,8 трлн или 1,7% ВВП в 2025 будет закрыт за счет размещения ОФЗ на 3,4 трлн (как и раньше) и использования ФНБ на 0,4 трлн. Хороший ход от Правительства для ЦБ и снижения ставки уже в июне.

Ранее дал комментарии журналу Монокль по поводу изменений в бюджете. Основная мысль:

💬 «Ключевая ставка, в два с лишним раза превышающая инфляцию, формирует дополнительные неэффективные процентные расходы и доходы в экономике, в том числе на уровне бюджета».

Авторы от себя добавили то, чего не может быть: «Правительство могло бы сократить расходы, поменяв схему субсидирования ипотеки и урезав доходы банковского сектора»

( Читать дальше )

Блог им. Truevalue |Привет, 1998-й!

- 21 апреля 2025, 08:34

- |

Эксперт и другие написали о новом прогнозе Минэка на следующий бюджетный цикл. Мой полный комментарий #сми

💬 Снижение экспорта товаров из-за цены нефти Urals $56 после 66,6 в 2024 и восстановительный рост импорта до $324 млрд +8% снизят торговый баланс в 2026 году до минимума с 2004 года. За вычетом баланса услуг, оплаты труда и инвестиционных расходов текущий счет может достигнуть минимума с 1998 года (тогда был -0, в 1999 ~24, а будет меньше $20 млрд).

Аналитики привыкли прогнозировать курс из размера торгового баланса, что было актуально до 2022 года, когда мы испытывали стабильный отток капитала как со стороны резидентов, так и нерезидентов. Очень хорошо будет, если реальность сломает устаревшие модели. Относительно стабильный курс при низкой цене нефти и оттоке капитала — то, что нужно российской экономике.

( Читать дальше )

Блог им. Truevalue |Дефициты и последствия их сокращения.

- 05 апреля 2025, 10:08

- |

Верное представление — торговый дефицит отражает чистую потребность мира в долларах США и безрисковых активах, а бюджетный дефицит — ту же потребность всего негосударственного сектора. #MMT

Пошлины Трампа призваны сократить дефициты. Они даже рассчитаны из размера торгового профицита других стран с США.

Но парадокс в том, что если мир верит в доллар США, то ничего из этого не выйдет. Дефициты останутся. Импорт в США сократится в реальном выражении, но не номинально, ну или экспорт будет меньше.

Если вера в доллар будет подорвана, то дефициты сами сократятся, а доллар ослабнет. Это в чем-то шанс для остального мира. Стать чуточку богаче относительно США.

Соглашусь с этим тезисом, хотя процесс может быть небыстрым:

💬 Если глянуть в корень, то никто и никогда не сделал ничего больше и масштабнее для дедолларизации мировой экономики, чем Трамп вчера в «день освобождения Америки».

( Читать дальше )

Блог им. Truevalue |ФНБ на грани исчезновения

- 10 марта 2025, 22:44

- |

Бюджетное правило, пополнение и расходование средств ФНБ остаются единственным способом прямого влияния государства на валютный курс. Уже не таким значимым, но других мы не применяем. Поэтому важно сохранить хотя бы его.

💡Есть хороший способ это сделать — перенести часть ЗВР в ФНБ. Банку России доступны резервы на ~300 из 632 млрд USD, или до 30 трлн руб. Но они не используются и не могут быть использованы в условиях свободно плавающего курса, а также в отсутствии рисков финансовой стабильности из-за вывода средств нерезидентами.

Резервы в ФНБ нужны не для расходов, а для нейтрализации влияния бюджетных операций на экономику. Чтобы дефицит и дополнительные расходы бюджета (полностью или частично) компенсировались продажами валюты.

( Читать дальше )

- комментировать

- 17.3К |

- Комментарии ( 63 )

Блог им. Truevalue |ПРОЦЕНТНЫЕ ДОХОДЫ И М2

- 04 марта 2025, 13:23

- |

ПРОЦЕНТНЫЕ ДОХОДЫ И М2, или где пристроить ~8 трлн средств клиентов банков по прогнозу ЦБ?

Окончательные цифры по М2 за январь продолжают отдалять прогноз ЦБ на 2025 год (5-10%) от реальности. Годовая динамика осталась +19,2%, в том числе +31% средства физлиц в банках, 0 наличные и +14% средства юрлиц.

Мой прогноз — рост примерно на величину процентных доходов +15% или 17 трлн руб. (+16-19 в предыдущие 3 года). Средства физлиц вырастут на 13 трлн до 70 трлн (+23%), в т.ч. на 10 трлн за счет процентных доходов. Средства юрлиц гораздо меньше — на 4 трлн до 47 трлн (+9%). Физлица сберегут ~3 трлн сверх процентных доходов, а юрлица столько же потратят на спасение себя и других.

При этом средняя ключевая ставка может быть 19-20% или 15-16% к концу 2025. Укрепление рубля заставит ЦБ снижать ставку быстрее и раньше. Но тут все зависит от геополитики.

⁉️ Прогноз ЦБ 5-10% роста М2 при КС>20% означает, что около 8 трлн процентных доходов должно пойти в экономику со счетов сберегателей. Огромная сумма, которая вряд ли пойдет в потребительскую инфляцию, но точно поддержит или увеличит стоимость активов — акций, ОФЗ, недвижимости. Другой вопрос — верить ли в такой прогноз ЦБ?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс