SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Truevalue

Оценка денежной массы в декабре 2023

- 15 января 2024, 13:33

- |

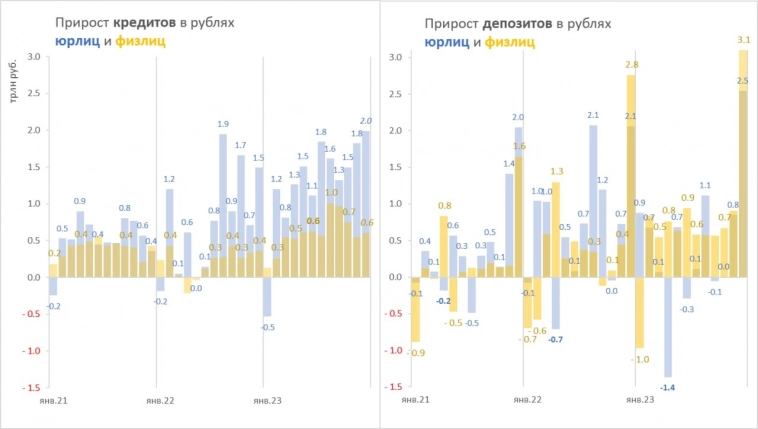

Вышла оценка денежной массы в декабре 2023. Количество рублей в экономике приросло, по моим расчетам, на рекордные 5,9 трлн (+6,4% за месяц):

дек.23 дек.22 дек.21 (трлн руб.)

+5,9 +5,5 +3,9 М2, в том числе:

+2,5 +2,1 +2,0 депозиты юрлиц

+3,1 +2,8 +1,6 депозиты физлиц

+0,3 +0,7 +0,2 наличные рубли

Дефицит бюджета мог влить в М2 меньше рублей, чем год назад (с учетом ФНБ и средств ФК). Значит причина рекордов снова не в бюджете, а в корпоративном кредите. Кредит физлицам мог подрасти умеренно до +0,6 трлн, тогда юрлица поставили рекорд с +2 трлн за декабрь.

За 2023 денежная масса М2 приросла на 19,5% до 98 трлн +16 трлн руб. (+5 депозиты юрлиц, +9 депозиты физлиц, +2 наличные)

💡Оценка М2 и кредита будет уточнена в конце января, но сейчас ясно, что политика управления инфляцией с помощью ставки терпит фиаско. Инфляция сама замедлится, а основной канал трансмиссии ДКП (кредитный) так и не начнет давать результат и в целом останется проинфляционным.

Что делать: правительству и ЦБ лучше координировать свои действия для ограничения динамики кредита, когда инфляция выходит из-под контроля, не надеясь, что "ставка все порешает".

ЦБ необходимо больше полномочий в сфере управления не только ставками, но и кредитом, потоками капитала и рынком ОФЗ.

Например, Минфин собирается в 2024 размещать все также длинные ОФЗ (якобы чтобы не создавать конкуренцию частному долгу). То есть логика противоречит задаче борьбы с инфляцией. Стимулируем рост частного кредита сейчас и увеличиваем будущий дефицит бюджета.

Ведомости задали вопрос об отмене обязательной продажи валютной выручки. Этого делать, конечно, не нужно:

💬 Валютный контроль – это своего рода антимонопольное регулирование. Крупные экспортеры обладают заметной рыночной властью и заинтересованы в более слабом курсе.

Без регулирования потоков капитала вновь созданные рубли создают навес для ослабления курса в будущем. А не только для правильных инвестиций на внутреннем рынке акций и облигаций.

@truevalue

4К

3 комментария

У ЦБ необходимо отнять все полномочия, как это сделал Госсовет КНР в марте 2023г, и передал все функции регулятора ставок, капиталов, управления потоками и рынками, - новому агенству при правительстве и под его чутким руководством.

- 15 января 2024, 13:51

Т.е. в КНР создали дублирующий ЦБ? А в чем тогда смысл?

- 15 января 2024, 14:12

Плитка управления ставкой не терпит фиаско 🙂 это скорее цб терпит фиаско своих полномочий и уже управляет ставкой только номинально🤷🏻♂️

- 16 января 2024, 15:12

Читайте на SMART-LAB:

Режим risk-off: почему удар по Ирану усилил доллар, но не поддержал облигации

Понедельник начался с довольного нетипичного режима риск-офф: доллар укрепляется по всему рынку, мировые акции снижаются, золото выросло...

17:15

Итоги недели на рынках сырьевых товаров

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в...

16:44

теги блога Truevalue

- CNYRUB

- eurrub

- M2

- акции

- Астра

- Банк России

- банки

- брокеры

- бюджет

- бюджет 2024

- бюджет РФ

- бюджет РФ 2024

- бюджет РФ 2025

- бюджет РФ 2026

- Бюджетное правило

- ВВП России

- вклады

- внешняя торговля

- втб

- Газпром

- Госдолг России

- Госдолг РФ

- денежная масса

- денежная масса России

- денежно-кредитная политика

- депозиты

- дефицит бюджета

- дивиденды

- Долг США

- долл-рубль

- доллар

- доллар рубль

- доходы бюджета

- золото

- инвестиции в недвижимость

- инвестиционная идея

- инфляция

- инфляция в России

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- криптовалюта

- КСУ

- М2

- м2 денежный агрегат

- М2 РФ

- макроэкономика

- макроэкономика России

- Минфин

- ММТ

- Московская Биржа

- НДПИ на газ

- НДС

- нефть

- облигации

- отток капитала из России

- отчеты МСФО

- офз

- Платежный баланс РФ

- ПМЭФ-2024

- прогноз по акциям

- рост ставок

- рубль

- сальдо счета текущих операций

- Самолет

- сбербанк

- Сбережения

- СПб Биржа

- ставка ЦБ

- статистика

- сургутнефтегаз

- торговые роботы

- торговый баланс России

- трейдинг

- ФНБ

- форекс

- ЦБ

- ЦБ РФ

- Центральный банк

- экономика

- экономика России

- эмбарго

- Яндекс