Блог им. TradPhronesis |Самая безумная ночь в истории крипторынка или Шутка как инвестиционная идея

- 18 января 2025, 22:11

- |

Самая безумная ночь в истории крипторынка превратилась в самое безумное утро и день в истории криптовалют. $TRUMP memecoin вырос примерно в сто раз в течение суток и стоит теперь 6 млрд долл. Начинал торговаться по 0,3. Сейчас 30. Что об этом скажут исторические книги по финансам?

( Читать дальше )

- комментировать

- 1.5К

- Комментарии ( 0 )

Блог им. TradPhronesis |Крипто вселенная

- 29 августа 2024, 21:39

- |

Рынок криптовалют микроскопический относительно других рынков торгуемых активов.

Блог им. TradPhronesis |Выпуск государственных криптовалют как угроза для цены на биткоин

- 29 января 2021, 14:47

- |

Согласно опросу, проведенному центральным банком центральных банков, Базельским банком международных расчетов (BIS), центральные банки, представляющие пятую часть населения мира, вероятно, будут выпускать свои собственные цифровые валюты уже в ближайшие три года.

Подтверждается одна из основных угроз для стоимости биткоина – ускоренное создание собственных криптовалют государствами.

Ниже представлена оценка разумной стоимости биткоина. Текст разбит на две части. Оценка рынка криптовалют и непосредственно Оценка стоимости биткоина.

Часть 1. Оценка рынка криптовалют

Денежная масса включает в себя средства платежей (это денежный агрегат M1) и сбережений (сбережения прибавляются к M1).

Криптовалюты не средства сбережений по причинам высокой волатильности и низкой корреляции с ценами на товары и услуги. Владение криптовалютами не защищает наши покупательные способности. И вряд ли человек в здравом уме будет копить деньги на образование детям, на квартиру или на пенсию в криптовалютах.

( Читать дальше )

Блог им. TradPhronesis |Несколько свежих фактов о биткоине

- 18 января 2021, 20:19

- |

— около 2% владельцев контролируют 95% биткоинов

— институциональным инвесторам принадлежит только около 1% биткоинов

— 20% биткоинов застряли в потерянных или недоступных цифровых кошельках

___________________

Полезно:

– Оценка разумной стоимости биткоина

https://t.me/TradPhronesis/49

— 5 уроков интернет пузыря 1999-2000 гг., которые пригодятся сегодня

— «Биткоин, Тесла… Или как сэр Исаак Ньютон чуть не проиграл все деньги.»

Блог им. TradPhronesis |Теория «БольшЕго дурака»

- 16 января 2021, 22:05

- |

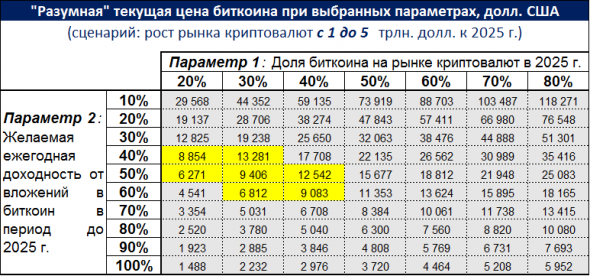

Несмотря на значительную переоцененность биткоина и наличие потенциала коррекции с текущих уровней на 50-75% вниз (см. табл. ниже), открывать короткие позиции по криптовалюте рискованно.

(В желтой зоне таблицы возможная цель коррекции. Подробнее здесь: https://t.me/TradPhronesis/49)

Сегодня в отношении биткоина и ряда других финансовых инструментов (типа TSLA) работает теория «БольшЕго дурака». Теория гласит – можно делать деньги, покупая на биржах, потому что всегда найдётся другой покупатель, который рассчитывает купить у вас и также перепродать актив с прибылью. Именно так и растут спекулятивные пузыри.

И следуя данной теории, на вопрос «может ли биткоин стоить 50-80 тыс. долл. и выше уже через месяц или квартал?». Можно ответить: «Все может быть!» Стоила же в 17 веке в Нидерландах одна луковица тюльпана десятки тысяч долларов (в переводе на современные деньги). А разве не платили покупатели апартаментов в токийском районе Ginza $1 млн. долл. за 1 квадратный метр в 1989 году?!

( Читать дальше )

Блог им. TradPhronesis |Оценка стоимости биткоина (Часть 2)

- 14 января 2021, 11:28

- |

Основной вывод из первой части: в оптимистичном сценарии можно рассчитывать на рост капитализации криптовалют с 1 до 5 трлн. долл. к 2025 г. (https://t.me/TradPhronesis/49)

Перейдем к оценке биткоина. Его доля в общей капитализации криптовалют находится на уровне 60%. Очень вероятно, что до 2025 года на рынок выйдут криптовалюты, созданные консорциумами банков, IT гигантами и, главное, государствами. Доля биткоина снизится. Предположим, с 60% до 30% (его доля уже снижалась до этого уровня в 2017 г.). И это тоже оптимистичный сценарий, ведь государства будут явно не на стороне биткоина, продвигая свои валюты.

Тогда капитализация биткоина вырастет к 2025 году с нынешних 600 млрд. долл. (при цене на уровне 30 тыс. долл.) до 1,5 трлн. долл. (доля 30% от 5 трлн. долл. рынка криптовалют в 2025 г. – см. Часть 1). Это даст среднегодовую доходность 20% годовых.

С учетом всех рисков, потенциальная доходность биткоина крайне низкая. При текущем уровне цен (30 тыс. долл.) и предложенных допущениях биткоин значительно переоценен.

( Читать дальше )

Блог им. TradPhronesis |Сколько должен стоить биткоин

- 12 января 2021, 12:17

- |

В рамках анализа ставится цель определить разумную (или справедливую/фундаментальную) стоимость биткоина.

Материал разбит на две части. Перспективы роста рынка криптовалют и Оценка стоимости биткоина.

Часть 1. Перспективы роста рынка криптовалют

Многие знают, в макроэкономике существуют показатели объема денежной массы (их называют денежные агрегаты):

- М0 = наличные деньги в обращении (монеты, банкноты);

- М1 = М0 + средства на расчетных и текущих счетах, чеки, вклады до востребования;

- М2 = М1 + срочные вклады;

- М3 = М2 + сберегательные вклады, коммерческие векселя и краткосрочные государственные ценные бумаги.

( Читать дальше )

Блог им. TradPhronesis |Майкл Бьюрри о Тесла

- 11 января 2021, 14:41

- |

Хорошее сравнение привел на днях Майкл Бьюрри, разбогатевший в свое время на лопнувшем пузыре ипотечного кредитования в 2008 году и ставший прототипом одного из персонажей фильма «Игра на понижение». Он заметил, что размер дневного колебания капитализации Tesla сопоставим со всей капитализацией General Motors.

Сам Майкл называет уровень цен на акции Tesla «абсурдными» и, по слухам, шортит их с декабря прошлого года.

См. также «ИНВЕСТИРОВАНИЕ В ЭПОХУ ФИНАНСОВЫХ ПУЗЫРЕЙ. УРОКИ ИЗ ПРОШЛОГО – 1999-2000 гг.» по ссылке: t.me/TradPhronesis/33

А также новый материал "Определение разумной/справедливой стоимости биткоина" по ссылке: t.me/TradPhronesis

Блог им. TradPhronesis |Прогнозы стратегов

- 08 января 2021, 14:06

- |

На этой неделе JP Morgan допустил, что биткоин может в долгосрочной перспективе подорожать до $146 000. Goldman Sachs ждет рост S&P 500 до 4300 к концу 2021 года, а к концу 2022 года, по их прогнозу, рост составит еще 7% (до 4600).

В конце или начале каждого года большинство инвестиционных структур и рыночных стратегов считают своим долгом сделать какой-нибудь прогноз. Причем часто, видимо для убедительности, прогноз дают с точным значением уровня цен и сроков.

Ниже представлена статистика за 20 лет, дающая представление о точности таких прогнозов от стратегов ведущих банков для рынка акций США.

Как сказал один из партнеров Баффета: «Никаких прогнозов на 2021 год, как обычно. Нет, подождите. Вообще-то у меня есть один. Я предсказываю, что большинство прогнозистов снова ошибутся. Этот мой прогноз всегда побеждает».

телеграм канал: t.me/TradPhronesis

Блог им. TradPhronesis |Биткоин, Тесла.. Или как сэр Исаак Ньютон чуть не проиграл все деньги

- 07 января 2021, 19:03

- |

Давно известно, поведение людей на рынках не меняется. Наше поведение всегда было и будет подвержено различным поведенческим искажениям. Одно из них называется «Стадный эффект или эффект повального увлечения» (сascades/herding bias). Люди являются социальными существами, и в отсутствии информации или времени для принятия решений мы следуем друг за другом. Мы склонны делать что-то или верить во что-то лишь потому, что другие люди так делают или верят. Вероятность, что человек примет какое-то убеждение, увеличивается, если это убеждение поддерживается большим числом людей. Это сила группового мышления. Именно из-за нее люди толпой покупают или продают акции и другие активы, создавая то рыночные пузыри, то обвалы на рынках.

Ровно 300 лет назад произошла известная многим история.

Сэр Исаак Ньютон, один самых блестящих умов за всю историю человечества, сформулировавший закон всемирного тяготения и три закона механики, тоже попал под влияние вышеупомянутого поведенческого искажения и чуть не потерял все свое состояние на покупке акции компании «Южные моря».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс