Блог компании Т-Инвестиции |Кто и сколько заплатит windfall tax?

- 30 марта 2023, 13:29

- |

В текущем году власти РФ планируют реализовать концепцию windfall tax, которая предполагает взимание разового налогового платежа с компаний из сверхприбыли за 2021-2022 гг. Рассчитывать величину сверхприбыли предлагалось по сравнению с 2018-2019 гг. (ковидный 2020 г. пропускается). Соответствующий законопроект уже в процессе подготовки для его дальнейшего одобрения в Госдуме.

Как заявил глава Минфина РФ Антон Силуанов, на текущий момент прогнозируется ставка налога в размере 5% от сверхприбыли. Тем не менее точный способ расчета налоговой базы с целью дальнейшего исчисления сверхприбыли, пока не озвучивался. Но говорили, что не будут платить налог МСП, нефтегазовый сектор, угольные компании, и компании менее чем с 1 млрд прибыли за 2021-2022 гг. (предположительно по результатам МСФО).

Мы произвели собственный расчет следующим образом:

Посчитали, что Минфин, скорее всего, захочет собрать налог за оба года — и 2021-й, и 2022-й, при этом, вероятно, для каждого года расчет будет отдельный.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 1 )

Блог компании Т-Инвестиции |Аэрофлот: повышаем рекомендацию до "держать"

- 28 марта 2023, 13:19

- |

Однако операционные результаты февраля выглядят позитивно.

Если рост пассажиропотока (+6,3% г/г в феврале) и цен (+17% г/г в экономе) сохранятся, выручка может показать двузначный рост в 1-м квартале 2023-го. А рост занятости кресел и снижение цен на нефть могут поддержать маржу по EBITDA.

Мы повышаем рекомендацию по акциям Аэрофлота с “продавать” до “держать”. Пересмотреть ее в сторону покупки можем после того, как увидим финансовый отчет от компании. А пока рекомендуем рассмотреть облигации Аэрофлота с погашением в июне 2026-го и доходностью 10,3% годовых.

( Читать дальше )

Блог компании Т-Инвестиции |Открываем торговую идею на покупку акций Полиметалла

- 23 марта 2023, 18:41

- |

Во втором полугодии компания смогла восстановить объемы производства и реализации золота, благодаря чему выручка выросла на 8% год к году (в первом полугодии 2022-го было -18% г/г).

Однако динамика других важных финансовых показателей выглядела заметно хуже. Так, скорректированная EBITDA упала на 27% год к году в связи с увеличением общих денежных затрат на одну унцию (в золотом эквиваленте) на 33% год к году. Они, в свою очередь, увеличились из-за высокой инфляции в России и Казахстане, укрепления рубля, логистических трудностей на фоне антироссийских санкций.

( Читать дальше )

Блог компании Т-Инвестиции |Что происходит в банковском секторе США?

- 10 марта 2023, 15:06

- |

Дополнительный негатив создал Silvergate Bank, которые объявил о ликвидации криптовалютного подразделения Silvergate Capital (его акции рухнули на 42% за день).

❓SVB Financial: что это за банк

Основные клиенты SVB — высокотехнологичные стартапы, которые получают финансирование от венчурных фондов. В период низких ставок в США с 2019-го по 2021 год депозиты банка увеличились втрое, но кредитный портфель рос не так быстро, из-за чего страдала прибыльность банка. Поэтому он решил купить ипотечные бумаги (облигации, которые рефинансируются с помощью ипотечных кредитов) на сумму более $80 млрд и держать их до погашения.

( Читать дальше )

Блог компании Т-Инвестиции |Почему рынок недвижимости будет падать в России и в мире

- 03 марта 2023, 10:46

- |

Перспективы рынков недвижимости по мнению аналитиков Тинькофф Инвестиций.

В этом году альтернативные активы, в частности недвижимость, скорее всего, упадут в цене. Причины: рост процентных и ипотечных ставок, глобальная рецессия и замедление спроса на жилье. По данным Oxford Economics, в 18 развитых странах замедление роста цен на жилье будет самым сильным с 2000 года. Речь идет о Канаде, Японии, США, Южной Корее, Австралии, Великобритании, ЮАР, а также странах Евросоюза. Причем в половине из них цены будут именно падать, а темпы падения будут сопоставимы с теми, что мы видели в 2009 году.

Россия: льгот уже не хватает

В последние годы российский рынок недвижимости активно рос благодаря льготным ипотечным программам. Ипотека сейчас — главный драйвер спроса на рынке: доля сделок с такими кредитами на первичном рынке жилья достигает 70%.

Весной 2020 года, в разгар пандемии COVID-19, когда спрос на новостройки сильно упал, государство запустило программу льготной ипотеки с целью поддержать застройщиков. В начале 2022-го программа должна была завершиться, но из-за нового кризиса ее продлили до конца года, а затем – до 1 июля 2024 года. Параметры ипотеки несколько раз менялись.

( Читать дальше )

Блог компании Т-Инвестиции |Российская нефть: куда идут морские поставки и в каком объеме?

- 02 марта 2023, 14:45

- |

Россия наращивает поставки сырой нефти, и это при том, что с марта она сокращает добычу на 500 тысяч баррелей в сутки в ответ на западные санкции. На прошлой неделе объем российских поставок сырой нефти морем достиг 3,63 млн баррелей в сутки — это на 64% больше, чем за первую неделю 2022 года, и в целом пятый результат за неделю с начала прошлого года, по данным Bloomberg.

Примечательно, что экспорт через Черное море (порт Новороссийск) на прошлой неделе существенно сократился из-за штормов, поставки из Мурманска — тоже (по обоим направлениям менее 300 тысяч баррелей в сутки). Но вот объем экспорта из дальневосточных портов достиг рекордных значений — на прошлой неделе 1,45 млн баррелей в сутки. Это почти на 40% больше, чем неделей ранее, и на 56% больше, чем в начале 2022-го. Более того, российская нефть из дальневосточных портов (сорт ESPO) стоит почти на 40% дороже, чем Urals, которая экспортируется через Балтийское море.

( Читать дальше )

Блог компании Т-Инвестиции |Возможности на рынке Китая в 2023 году

- 01 марта 2023, 17:06

- |

На китайском фондовом рынке сбывается наш позитивный сценарий: уже в начале года правительство отменило политику нулевой терпимости к COVID-19, а конфликт на Тайване, который возродил напряженность в отношениях Китая и США, так и не разгорелся. Рассказываем о наших фаворитах среди акций Гонконга.

На какие бумаги обратить внимание

Мы рекомендуем покупать акции крупных и устойчивых компаний, которые обслуживают внутренний спрос. Они будут демонстрировать существенный рост финансовых показателей после отмены политики нулевой терпимости. Вместе с тем эти бумаги несут в себе меньше рисков, если вдруг грянет геополитический конфликт. Такие акции понесут более скромные потери в случае реализации негативного сценария и будут восстанавливаться быстрее рынка, так как будут менее затронуты санкциями.

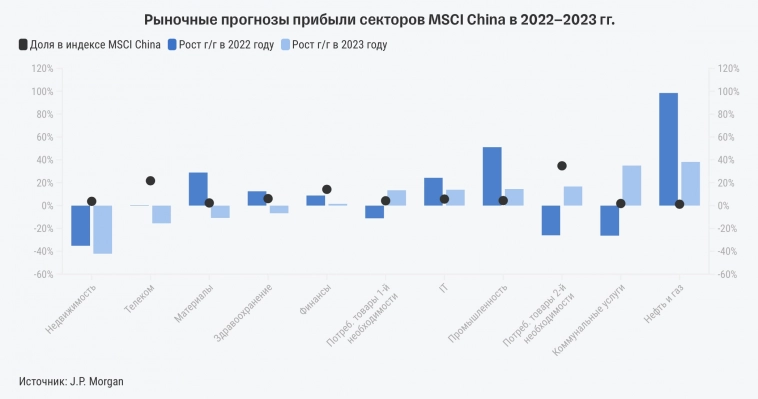

Нам нравятся три сектора: IT, потребительский сектор и промышленность. Именно от этих отраслей J.P. Morgan ждет роста прибыли в 2023 году на 12—17% г/г. А вот добывающие компании, банки и китайский рынок недвижимости лучше сейчас не трогать.

( Читать дальше )

Блог компании Т-Инвестиции |Топ компаний на российском рынке в 2023 году

- 28 февраля 2023, 15:18

- |

С каким дисконтом можно купить компании?

Сейчас российский рынок оценивается по мультипликатору P/E 2,2x, то есть около исторических минимумов.

При этом точно оценить, какова справедливая стоимость компаний, сложно: слишком много неизвестных. Инвесторы-нерезиденты, на которых в начале года приходилась половина оборота, торговать не могут, а часть бумаг российских эмитентов заблокирована за рубежом. Кроме того, эмитенты воздерживаются от прогнозов будущих финансовых показателей, а некоторые не делятся даже текущими. Прогнозы перестали делать и многие инвестдома, так что консенсусных ориентиров тоже нет.

( Читать дальше )

Блог компании Т-Инвестиции |Идеальный портфель в 2023 году

- 10 февраля 2023, 11:40

- |

Исходные данные

2022 год выдался непростым для инвесторов всего мира. В 2023-м ориентироваться на финансовых рынках, кажется, будет проще, но ненамного. Дело в том, что ключевое влияние на рынки будут оказывать изменения геополитического ландшафта. Их прогнозировать сложнее, в отличие от более привычных факторов, таких как динамика инфляции, действия ФРС или темпы роста компаний. Сейчас геополитические изменения происходят намного быстрее, чем последние несколько лет, и мир поляризуется в ускоренном режиме. Это неизбежно повлечет за собой нарушения мировой торговли и новые движения капитала.

Ситуация осложняется еще и тем, что многие экономики мира находятся в рецессии или на грани нее. Историй роста мало, куда больше пузырей, которые сдуваются. Первым был пузырь из акций убыточных технологических компаний. Затем на рынке криптовалют. На очереди пузыри на рынке недвижимости и, возможно, на сырьевых рынках. В условиях высокой неопределенности и большого количества рисков гуру инвестиций Рэй Далио даже отказался от своего легендарного выражения «cash is trash» («наличные — это мусор»), подразумевая, что сейчас этот скучный актив может быть безопаснее и полезнее для портфеля.

( Читать дальше )

Блог компании Т-Инвестиции |Инвестидея: зарабатываем на Яндексе перед отчетом

- 09 февраля 2023, 18:26

- |

➕Плюсы Яндекса:

• стабильно и быстро растущий бизнес — выручка прибавляла в среднем 32% последние 4 года,

• кризис не помеха — за 9 месяцев 2022 года выручка выросла на 45%, а EBITDA на 109%.

• денег на счетах компании больше, чем у нее долгов. • акции исторически дешевы по мультипликаторам.

➖Минусы Яндекса:

• компании предстоит реструктуризация бизнеса и разделение на международную и российскую часть. Что получат миноритарные акционеры — пока непонятно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал