Блог компании Т-Инвестиции | Идеальный портфель в 2023 году

- 10 февраля 2023, 11:40

- |

Исходные данные

2022 год выдался непростым для инвесторов всего мира. В 2023-м ориентироваться на финансовых рынках, кажется, будет проще, но ненамного. Дело в том, что ключевое влияние на рынки будут оказывать изменения геополитического ландшафта. Их прогнозировать сложнее, в отличие от более привычных факторов, таких как динамика инфляции, действия ФРС или темпы роста компаний. Сейчас геополитические изменения происходят намного быстрее, чем последние несколько лет, и мир поляризуется в ускоренном режиме. Это неизбежно повлечет за собой нарушения мировой торговли и новые движения капитала.

Ситуация осложняется еще и тем, что многие экономики мира находятся в рецессии или на грани нее. Историй роста мало, куда больше пузырей, которые сдуваются. Первым был пузырь из акций убыточных технологических компаний. Затем на рынке криптовалют. На очереди пузыри на рынке недвижимости и, возможно, на сырьевых рынках. В условиях высокой неопределенности и большого количества рисков гуру инвестиций Рэй Далио даже отказался от своего легендарного выражения «cash is trash» («наличные — это мусор»), подразумевая, что сейчас этот скучный актив может быть безопаснее и полезнее для портфеля.

У нас есть базовый сценарий развития событий на мировых рынках в 2023 году.

- На американском рынке все внимание будет приковано к динамике инфляции и эффективности действий ФРС. От этих факторов будет зависеть, наступит ли в США рецессия и каких масштабов. А уже ответ на этот вопрос поможет определить наиболее выигрышный момент для возвращения на американский рынок.

- Ключевое влияние на российский рынок будет оказывать развитие геополитической ситуации. Чем раньше напряженность начнет спадать, тем меньший урон будет нанесен экономике России и тем больше определенности и уверенности будет у российских инвесторов.

- Китайский рынок может похвастаться низкими мультипликаторами и позитивными прогнозами аналитиков, но и он находится в заложниках двух факторов. Во-первых, локдауны из-за новых вспышек COVID-19 продолжают сковывать рост экономики Китая. Во-вторых, обострение напряженности в отношениях с США из-за Тайваня и других вопросов отталкивает западных инвесторов от вложений в Китай.

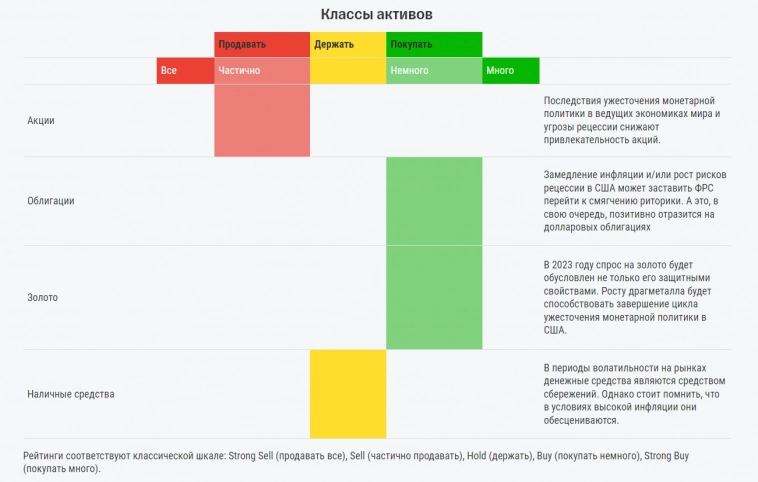

В таком случае наиболее привлекательными активами будут облигации, золото и немного валютных наличных на случай коррекции американских рынков и ослабления рубля.

Наиболее перспективными странами для инвестиций в акции в 2023 году будут Китай и следом Россия. В США рынки вряд ли станут расти во время рецессии в экономике.

Как составить оптимальный портфель?

До 2022 года доля рублевых активов в классическом портфеле российского инвестора могла составлять около 30%. Однако санкции и инфраструктурные риски внесли коррективы. Теперь она выше и может достигать 40%.

Если обратиться к инструментам в иностранной валюте, то привлекательность американских активов существенно снизилась из-за риска блокировки и надвигающейся рецессии в США. Инструменты в евро теперь вовсе недоступны российским инвесторам, а доступ к евробондам существенно ограничен. Как же диверсифицировать портфель? Пропали одни инструменты, появились другие. В 2022 году российские инвесторы получили доступ к гонконгским акциям, облигациям в юанях и замещающим евробонды выпускам. Эти новые инструменты достойны, на наш взгляд, заметной доли в портфеле любого российского инвестора.

Также важные составляющие портфеля сейчас — это денежные средства и золото, они помогут пережить сложный период в мировой экономике и вместе с тем подготовиться к развороту на рынках.

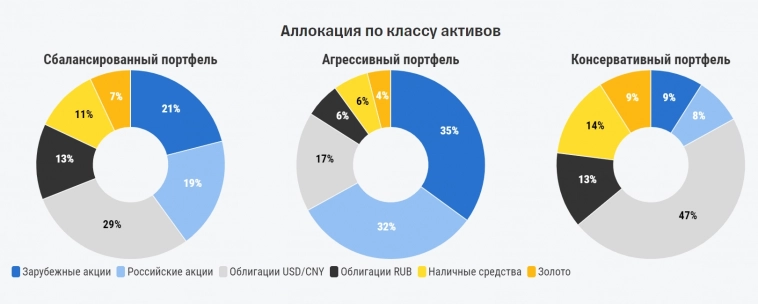

Мы составили три оптимальных портфеля для разных типов инвесторов. Портфели диверсифицированы и учитывают наши прогнозы по каждому классу активов.

Мы считаем, что евробонды инвестиционного уровня в долларах и наличные доллары — это наиболее консервативные инвестиции сейчас. А вот большая часть агрессивного портфеля — это рублевые активы, преимущественно акции. Американские активы тоже есть, и в основном это тоже акции.

Консервативный портфель традиционно фокусируется на инвестициях в облигации. Причем во всех доступных валютах. Также высокую долю занимают наличные доллары и золото.

Агрессивный портфель отличается крайне высокой долей акций — практически 80% всех вложений.

Консервативный портфель в большинстве своем состоит из вложений в долларах США. Активы в рублях, по нашим оценкам, должны составлять только 21%. Однако заметим, что 11% отведено под облигации в юанях. Но это тоже практически российские активы, то есть облигации от российских эмитентов, номинированные в юанях.

Самая высокая доля вложений в гонконгских долларах и юанях — в агрессивном портфеле. Она достигает 20%. При этом вложения в рублях и долларах распределены равномерно.

- 10 февраля 2023, 12:36

- 11 февраля 2023, 10:22

- 11 февраля 2023, 11:33

- 11 февраля 2023, 11:55

- 10 февраля 2023, 14:55

теги блога Т-Инвестиции

- 3-НДФЛ

- AMD

- CARNIVAL

- Chesapeake Energy

- Intel

- Reuters

- активы РФ

- акции

- банки

- брокеры

- Василий Олейник

- ВВП

- вклады в банк

- выборы 2020 в США

- газпром

- германия

- девальвация рубля

- Деньги не спят

- депозиты

- дефолт

- Дмитрий Солодин

- доллар рубль

- евробонд

- Евросоюз

- заявление

- золото

- ИИС

- инвестиции

- Истории о трейдинге

- Истории Успеха

- Китай

- криптовалюты

- математика

- Минфин

- МосБиржа

- налоговый вычет

- налогообложение на рынке ценных бумаг

- Нефть

- новости

- обвал рынков

- обвал рынков акций

- обзор рынка

- облигации

- опыт не пропьешь

- отток

- ошибки

- прогноз по акциям

- прогнозы

- Российский рынок

- Россия

- рубль

- санкции

- стратегия

- США

- Т-инвестиции

- технический анализ

- тинькофф

- Тинькофф Инвестиции

- топ акций

- Трамп

- трейдинг

- уголь

- ФНБ

- форекс

- юань

Новости тг-канал

Новости тг-канал