Блог им. TAUREN |🔎 АФК Система (AFKS) | Долги продолжат оставаться проблемой еще не один год

- 21 апреля 2025, 11:02

- |

▫️ Капитализация: 146 млрд / 15,1₽ за акцию

▫️ Выручка 2024: 1232 млрд (+18% г/г)

▫️ Опер. прибыль 2024: 167 млрд (+45% г/г)

▫️ Убыток акционерам 2024: -25,6 млрд

✅ Динамика выручки и OIBDA хорошая, ключевые активы компании продолжают расти неплохими темпами, а перспектива выхода еще ряда дочерних компаний на IPO сохраняется, что может поддержать цену акций.

Больше из позитивного отметить нечего.

❌ Чистые обязательства корпоративного центра выросли до 315,4 млрд р (+27% г/г). Долг дорогой в обслуживании, а средневзвешенная ставка по облигационному портфелю (54% от суммы) уже составляет 14,8% годовых.

👆 Чистые консолидированные обязательства на конец 2024 года составили1315 млрд р. Сильное и быстрое снижение ставки может резко улучшить ситуацию в компании и её активах, но вероятность такого исхода довольно низкая + долги по итогам 1п2025 почти гарантированно еще вырастут.

❌ Сегежа планирует провести доп. эмиссию по закрытой подписке на общую суммудо 101 млрд рублей (1,8 рубля за акцию), полученные средства пойдут на погашение долга. Уже известно, что в допэмиссии будет участвовать АФК Система. Конкретная доля участия Системы до сих пор неизвестна, но ничего позитивного для акционеров холдинга в этом нет (плюсы только для держателей облигаций Сегежи).

( Читать дальше )

- комментировать

- 2.7К

- Комментарии ( 0 )

Блог им. TAUREN |🔎 АФК Система (AFKS) | Рост долга и подготовка к допэмиссии Сегежи

- 03 декабря 2024, 13:39

- |

▫️ Капитализация: 122 млрд / 12,6₽ за акцию

▫️ Выручка ТТМ: 1186,6 млрд ₽

▫️ скор. OIBDA ТТМ: 280,1 млрд ₽

▫️ Чистый убыток ТТМ: 26,4 млрд ₽

👉 Выделю результаты отдельно за 3 квартал 2024г:

◽️ Выручка: 313,3 млрд ₽ (+12,9% г/г)

◽️ скор. OIBDA: 84,3 млрд ₽ (+5,4% г/г)

◽️ Чистый убыток: 2,6 млрд ₽ (против прибыли в 4,3 млрд годом ранее)

❌ Сегежа планирует провести доп. эмиссию по закрытой подписке на общую сумму до 101 млрд рублей (1,8 рубля за акцию), полученные средства пойдут на погашение долга. Уже известно, что в допэмиссии будет участвовать АФК Система, вопрос только в какой степени.

👉 Уже очевидно, что Сегежа, вопреки всем заверениям менеджмента, не справляется с долговой нагрузкой и теперь долг «переходит» на корпоративный центр (АФК выпускает свои облигации, выкупает доп. эмиссию, а Сегежа гасит долг).

❌ На конец 3 кв. 2024 года чистый долг корпоративного центра вырос на 12,6% кв/кв и составил 288,7 млрд рублей. Общий долг компаний холдинга 1 355,2 млрд рублей (+12,1% кв/кв). Всего с начала 2024г консолидированный долг вырос на 115,2 млрд.

( Читать дальше )

Блог им. TAUREN |🔎 АФК Система (AFKS) | Что нового за полгода?

- 12 июля 2024, 09:00

- |

▫️ Капитализация: 215 млрд / 22,6₽ за акцию

▫️ Выручка 1кв2024:273 млрд р (+24,7% г/г)

▫️ OIBDA 1кв2024: 69,7 млрд р (+7,2% г/г)

▫️ Чистая прибыль 1кв2024: 1,5 млрд р

ℹ️ Относительно недавно уже делалобзор компании и как раз цена уже приблизилась к своим справедливым значениям, а кроме IPO Элемента особых изменений пока нет.

✅ Выручка компании г/г выросла прилично, во основном это благодаря МТС, который внес вклад 23,9 млрд р в этот рост.

👉 Чистый корпоративный долг на конец 2023 года составлял 248 млрд р, а в 1кв2024 вырос до 268,6 млрд р (т.е. +8% кв/кв), средневзвешенная ставка облигационного портфеля выросла до 10,24%, а доля доля банковских кредитов выросладо 52% (почти гарантированно, расходы по кредитам существенно выше, чем по облигациям).

❌ Судя по тому, что снижения ставки пока не планируется, у МТС и Сегежи масштаб проблем с долгом увеличивается. Однако, если МТС еще может дальше наращивать чистый долг и платить дивы, то Сегеже уже даже допэмиссия особо не поможет, момент, когда ее было выгодно делать потерян (122 млрд чистого долга — это больше 3 капитализаций), поэтому Системе, возможно, придется поддерживать дочку за счет увеличения корпоративного долга.

( Читать дальше )

Блог им. TAUREN |🔎 АФК Система (AFKS) | Считаем дисконт к принадлежащим активам

- 29 мая 2024, 16:31

- |

▫️ Выручка ТТМ: 1046 млрд р (+17% г/г)

▫️ OIBDA ТТМ: 266 млрд р (-2% г/г)

▫️ Чистый убыток TTM: 9 млрд р

▫️Дивиденды за 2023: 2%

👉 После IPO ГК Элемент,рыночная стоимость долей в публичных активах будет следующей:

▫️МТС: 302 млрд р

▫️Ozon: 300 млрд р

▫️Сегежа:31 млрд р

▫️Эталон: 17 млрд р

▫️Элемент: 50 млрд р

Итого по публичным активам: 700 млрд р

+ Целый ряд непубличных активов, стоимости долей в которых можно оценить очень примерно в200 млрд р.

👆 Всего у АФК Системы активов по рыночной стоимости примерно на 900 млрд рублей.

Чистый корпоративный долг на конец 2023 года составлял 248 млрд р, если стоимость долей в компаниях скорректировать на него, то получим 652 млрд (т.е. дисконт к текущей капитализации АФК Системы больше 60% получается).

✅ IPO таких компаний как Медси, Cosmos Hotel, Агрохолдинг Степь или Биннофарм в текущих условиях могут пройти по еще более высоким оценкам, тогда дисконт к текущей капитализации будет еще больше.

❌ Несмотря на большой дисконт, OZON, на мой взгляд, сильно переоцененный актив, который генерирует убытки.

( Читать дальше )

Блог им. TAUREN |🔎 АФК Система (AFKS) - какие IPO нас ждут в 2024г?

- 14 декабря 2023, 13:04

- |

▫️ Капитализация: 149 млрд / 15,4₽ за акцию

▫️ Выручка ТТМ: 1010 млрд

▫️ Скорр. OIBDA ТТМ: 303 млрд

▫️ Чистая прибыль 9М 2023г:23 млрд

▫️P/E fwd 2023: 5

▫️fwd дивиденды: 3,3%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 3кв2023г:

▫️ Выручка: 281 млрд ₽ (+18,1% г/г)

▫️ скор. OIBDA: 75,1 млрд ₽ (+6,8% г/г)

▫️ Чистая прибыль: 4,3 млрд ₽

👉 Актуальная рыночная стоимость долей в публичных компаниях:

МТС: 210 млрд

Ozon: 167 млрд

Сегежа: 40 млрд

Эталон: 13 млрд

Итого по публичным активам: 430 млрд рублей, upside до оценки публичного портфеля — 206%.

✅ Основной драйвер раскрытия внутренней стоимости холдинга — это новые IPO в 2024г. Чтобы этот драйвер реализовался, оптимизм на рынке не должен угаснуть. Пока из всех IPO 2023г рост показывает одна только Астра (относительно небольшое размещение, адекватная оценка, низкий free-float и очень интересный бизнес). Такие крупные IPO как Медси или Биннофарм в текущих условиях возможны разве что при размещении небольших долей (с последующим SPO уже в более дальней перспективе). Особенно, если учитывать то, какую оценку своих активов хочет Система.

( Читать дальше )

Блог им. TAUREN |🔎 АФК Система (AFKS) - менеджмент готовит новые IPO к 2024г

- 19 сентября 2023, 09:15

- |

▫️ Выручка ТТМ: 962 млрд

▫️ Скорр. OIBDA ТТМ: 308 млрд

▫️ Чистая прибыль ТТМ: 59 млрд

▫️P/E ТТМ: 2,8

▫️fwd дивиденды:2,8%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 2кв2023г:

▫️ Выручка: 245,7 млрд ₽ (+19,1% г/г)

▫️ скор. OIBDA: 75,1 млрд ₽ (-22,3% г/г)

▫️ Чистая прибыль: 2,1 млрд ₽

👉 Актуальная рыночная стоимость долей в публичных компаниях:

МТС: 230,7 млрд

Ozon:153 млрд

Сегежа: 60,1 млрд

Эталон: 16,7 млрд

Итого по публичным активам: 460,5 млрд рублей

👉 Менеджмент компании рассчитывает на привлечение частных инвестиций в один из своих непубличных активов уже в 2023г и несколько потенциальных IPO в 2024г.

✅ При прочих равных, в первую очередь планируется IPO компании из туристического сектора — сети отелей Cosmos Hotel Group (около 8600 номеров). Последний раз компания раскрывала результаты по итогам 7м2022г: выручка 3,15 млрд (+25,1% г/г), OIBDA 972 млн (+51,9% г/г).

Сейчас бизнес вырос уже как минимум в 2 раза после приобретения активов норвежской компании Wenaas Hotel Russia AS (Radisson). Скорее всего объединенный бизнес покажет около 9-10 млрд выручки в 2023г и OIBDA 2,5-3,5 млрд. Оценка на IPO вряд ли будет превышать 10 млрд ₽.

( Читать дальше )

Блог им. TAUREN |🔎 АФК Система (AFKS) - вот кто может оказаться в хорошем плюсе от безоткатного роста рынка

- 16 июня 2023, 10:34

- |

▫️ Капитализация: 161 млрд (16,7₽ за акцию)

▫️ Выручка ТТМ:927,5 млрд

▫️ Скорр. OIBDA ТТМ:320 млрд

▫️ Чистая прибыль ТТМ: 54,4 млрд

▫️P/E ТТМ:3

▫️fwd дивиденды: 3%

Все обзоры https://t.me/taurenin/1275

👉 Актуальная рыночная стоимость долей в публичных компаниях:

МТС: (https://t.me/taurenin/1554) 280 млрд

Ozon: (https://t.me/taurenin/1565) 138 млрд

Сегежа: (https://t.me/taurenin/1563) 60 млрд

Эталон: (https://t.me/taurenin/1401) 9,5 млрд

Итого по публичным активам:487,5 млрд рублей

Плюс к этому добавляются непубличные компании из портфеля Системы с общей оценочной стоимость в порядка 125-150 млрд (на мой взгляд).

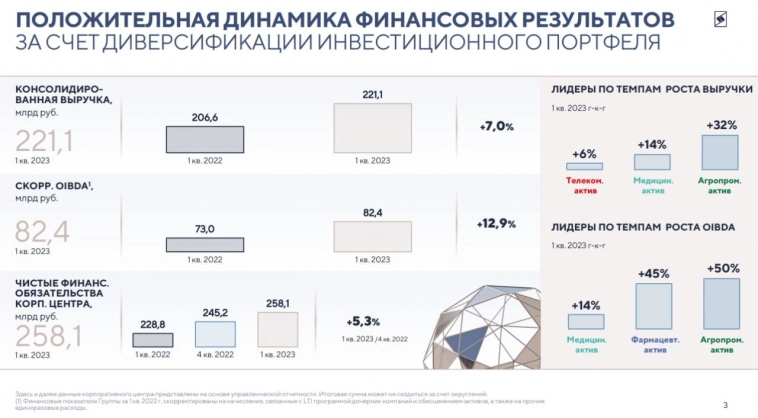

👉 Отдельно результаты за 1 квартал 2023г:

▫️ Выручка:221,1 млрд ₽ (+7% г/г)

▫️ скор. OIBDA: 82,4 млрд ₽ (+13% г/г)

▫️ Чистая прибыль: 16,5 млрд ₽ (против убытка в размере 18,5 млрд)

✅ Текущий безоткатный рост рынка создаёт более чем комфортные условия для новых IPO. Система вполне может рассчитывать на рост оценки своего непубличного портфеля и почти гарантированно воспользуется ситуацией. Когда недооцененных компаний сейчас уже в дефиците — спрос на IPO будет высокий (даже крупное размещение на сегодняшнем рынке пройдет скорее всего успешно). Непубличные компании Системы вполне интересны.

( Читать дальше )

Блог им. TAUREN |🔎 АФК Система (AFKS) - обзор холдинга по итогам 2022г

- 12 апреля 2023, 10:05

- |

▫️ Выручка 2022: 913 млрд (+18% г/г)

▫️ Скорр. OIBDA 2022: 310,4 млрд (+17,3% г/г)

▫️ Опер. прибыль 2022: 161 млрд (+3,5% г/г)

▫️ Чистая прибыль 2022: 19,4 млрд (+15,8% г/г)

▫️P/E ТТМ:7,5

Все обзоры https://t.me/taurenin/1275

👉 Актуальная рыночная стоимость долей в публичных компаниях:

МТС: (https://t.me/taurenin/1348) 218 млрд

Ozon: (https://t.me/taurenin/1059) 110 млрд

Сегежа: (https://t.me/taurenin/1109) 62,1 млрд

Эталон: (https://t.me/taurenin/1134) 7,1 млрд

Плюс к этому добавляются непубличные компании из портфеля Системы с общей оценочной стоимость в порядка 125-150 млрд (на мой взгляд).

Итого: около 530 млрд

✅ Из позитивных моментов следует отметить заметный рост агрохолдинга «Степь»: выручка компании за 2022г выросла на 46,4% до 83,7 млрд рублей, а на операционном уровне есть положительный тренд в объёме реализации сахарной продукции (+16,8% г/г) и производстве молока (+70,8% г/г). Однако на уровне прибыли не всё так здорово: OIBDA выросла всего на 0,8% до 14,5 млрд рублей, а скор. чистая прибыль сократилась на 46,5% до 3,5 млрд. В целом, «Степь» достаточно интересный актив и я думаю мы увидим его IPO после восстановление сбыта продукции в 2023г. Компания могла бы быть оценена примерно в 50-60 млрд при удачных рыночных условиях.

( Читать дальше )

Блог им. TAUREN |🔎 АФК СИСТЕМА (AFKS) - актуальный обзор компании

- 19 декабря 2022, 10:15

- |

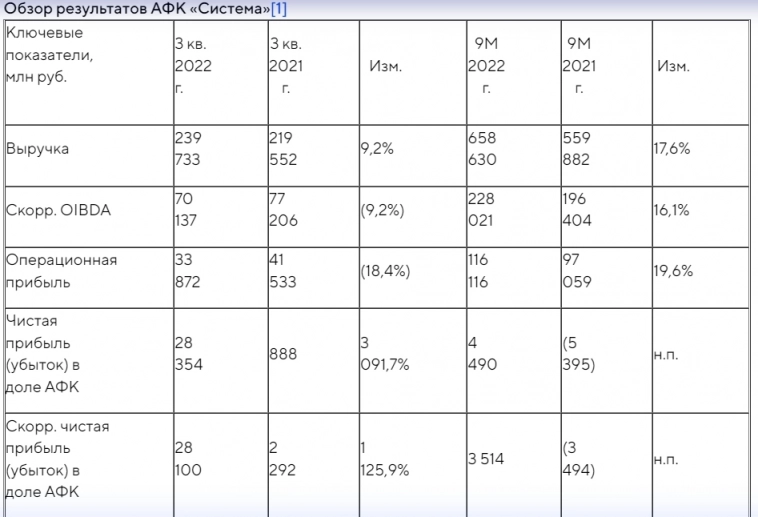

▫️ Выручка 9м2022:659 млрд р (+17,6% г/г)

▫️ Опер. прибыль 9м2022:116 млрд р (+19,6% г/г)

▫️ Чистая прибыль 9м2022: 3,5 млрд р

👉 Актуальная рыночная стоимость долей в публичных компаниях (ключевые активы):

МТС: 227 млрд р

OZON: 88 млрд р

Сегежа: 42 млрд р

Эталон: 9 млрд р

У компании также есть качественные активы, которые готовы IPO и, теоретически, мы можем увидеть их выход на биржу в ближайшие годы. Пока не думаю, что их совокупная капитализация была бы более 100 млрд рублей (в текущих условиях).

Итого: 466 млрд рублей (примерно на эту сумму компания владеет долями в других компаниях).

✅ Позитивом является то, что на текущий момент доли в публичных компаниях оценены вполне справедливо и существенного потенциала падения не имеют, однако в случае с OZONом и Эталоном нельзя исключать реорганизаций, которые произойдут не в пользу акционеров. Поэтому, если обойдется без кидков миноритариев, то покупку АФК Системы — можно назвать покупкой перечисленных выше компаний с приличным дисконтом.

( Читать дальше )

Блог им. TAUREN |🔎 АФК СИСТЕМА (AFKS) - краткий обзор активов OZON, МТС, СЕГЕЖА и прочие

- 16 июня 2022, 09:48

- |

▫️ Капитализация: 120 млрд р

▫️ Выручка 2021: 802,4 млрд р

▫️ Операционная прибыль 2021: 144 млрд р

▫️ Чистая прибыль 2021: -8,9 млрд р

👉 Много полезной информации здесь: t.me/taurenin/651

АФК «Система» – российская публичная финансовая корпорация, чей портфель состоит преимущественно из российских компаний в различных секторах экономики (МТС, Ozon, Сегежа, Эталон и т.д.).

✅ Рыночная стоимость доли АФК Системы в одном только МТС превышает текущую рыночную капитализацию компании в 2 раза. При этом оценочная капитализации основных активов компании превышает ее рыночную капитализацию в 4 раза.

✅ АФК владеет достаточно крупными и готовыми к IPO активами. Среди них можно выделить:

— МЕДСИ — крупнейшая в РФ сеть клиник и мед. центров. Среднегодовой темп роста выручки за последние 4 года более 30%.

— БИННОФАРМ — входящие в «Биннофарм Групп» компании имеют суммарно самый большой портфель препаратов среди российских производителей. С 2019г. выручка компании выросла на 55%.

— СТЕПЬ — один из крупнейших в стране агрохолдингов с земельным банком 578 тыс. га. В 2022г. компания на фоне взлета цен на сельскохозяйственную продукцию может нарастить выручку и прибыль более 100% г/г и превзойти по операционным показателем Сегежу.

При нормализации инвестиционного климата, АФК Система наверняка выведет на IPO большинство из этих активов, что поможет частично реализовать их потенциальную стоимость.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс