Блог им. RussianMacro |Продолжаем экономить

- 29 октября 2018, 18:57

- |

Чуть подробнее напишу по розничным сетям в канале MMI (@russianmacro)

- комментировать

- ★2

- Комментарии ( 17 )

Блог им. RussianMacro |Кризис в рознице докатился и до X5

- 27 апреля 2018, 10:32

- |

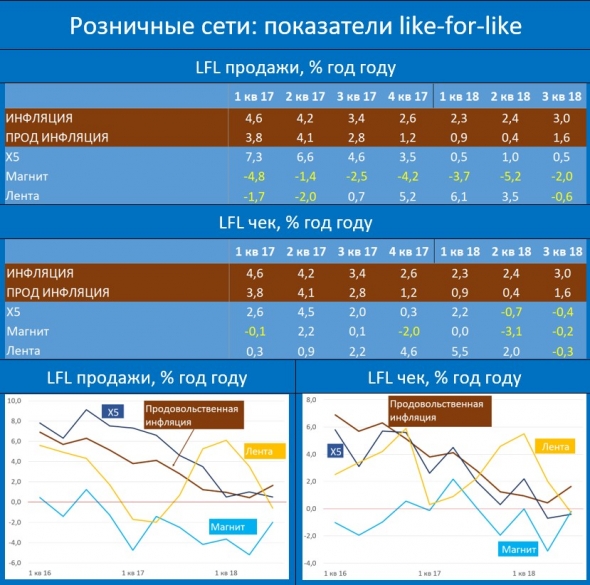

Кризис в рознице докатился и до лидера отрасли, компании X5. Темпы роста выручки X5 в 1-м квартале замедлились до 19.9% гг – минимум за последние 15 кварталов. EBITDA упала на 4% гг — такое снижение наблюдается вообще впервые за многие годы. Чистая прибыль X5 обвалилась в 1-м кв. на 32.6% гг – наиболее серьёзное сокращение с конца 2014 г.

Для акций, у которых двузначные мультипликаторы P/E, динамика роста критически важна. На примере Магнита мы уже видели, что может происходить с такими акциями, когда рост замедляется, а ожидания по росту меняются. Отчётность X5, конечно, не столь драматичная, как была у Магнита осенью, но хорошего тоже мало.

Х5 торгуется с 19% премией к Магниту по P/E. Скорее всего, эта премия сократится. На мой взгляд, акции обеих сетей не представляют сейчас большого интереса для инвесторов, которым лучше сфокусироваться на экспортёрах.

Более подробно об отчётностях и макроэкономике в канале MMI — Macro Markets Inside: https://t.me/russianmacro

( Читать дальше )

Блог им. RussianMacro |Магнит, итоги 1-го квартала – пока поводов для оптимизма не видно

- 20 апреля 2018, 19:34

- |

Из представленной сегодня Магнитом неполной отчётности видно, что финансовые показатели компании в целом стабилизировались https://t.me/russianmacro/1677. В то же время продолжающееся снижение маржи и падение продаж LFL не дает поводов для оптимизма.

Акции Магнита торгуются сейчас с исторически низкими мультипликаторами https://t.me/russianmacro/1678, но, на мой взгляд, при отсутствии роста прибыли они оправданы. Инвесторы должны увидеть и рост прибыли, и рост эффективности, прежде чем в акциях начнётся игра наверх. Пока же складывается ощущение, что Магнит стагнирует вместе с экономикой и неясно, сколь долго может пребывать ещё в этом болоте.

Я сейчас не рассматриваю акции Магнита как привлекательную инвестиционную возможность особенно на фоне экспортёров, которые в результате санкций оказались в крайне выгодной ситуации – слабый рубль и дорогое сырьё.

Магнит – основные моменты отчётности

- Рост выручки немного ускорился, составив 8.1% гг по сравнению с 6.2% гг кварталом ранее; это укладывается в годовой прогноз, ранее Магнит прогнозировал рост выручки в этом году на 7-9%

- Улучшилась динамика чистой прибыли и EBITDA, но по сравнению с 1-м кварталом прошлого года оба показателя, по-прежнему, в минусе: -1.8% гг и -2.4% гг соответственно

- Эффективность деятельности компании продолжила ухудшаться: EBITDA margin составила 7.10% vs 7.38% в 4-м квартале и 7.90% в 1-м квартале прошлого года

- Выручка LFL (по одним и тем же магазинам) снизилась в 1-м квартале на 3.65% гг (-4.17% гг в 4-м кв. 2017г), что произошло за счёт падения трафика (-3.64%), в то время как средний чек практически не изменился (0.01%)

( Читать дальше )

Блог им. RussianMacro |Дисконт Магнита к X5 сократился до более-менее разумного уровня

- 21 февраля 2018, 20:08

- |

Как и предполагал вчера https://t.me/russianmacro/1136, акции Магнита (+4.47%) продолжили сегодня сокращать дисконт к основному конкуренту, Х5 (-1.09%). Если на конец вчерашних торгов он составлял около 30% (по мультипликатору P/E), то сегодня это примерно 26%. Я думаю, что этот дисконт не должен сейчас быть меньше 20%, поэтому, возможно, уже завтра начнётся игра в обратном направлении. Акции Магнита, кстати, закрылись сегодня на 2.8% выше той цены, по которой ВТБ купил пакет Галицкого. От минимальной цены они отскочили уже на 12.8%.

Блог им. RussianMacro |Детективные истории

- 20 февраля 2018, 23:44

- |

Сегодня на российском рынке акций были две яркие истории – Газпром (+2.18%) и Магнит (+7.93%). На эти две бумаги пришлось 43% всего дневного оборота торгов. Я уже и не помню, когда Сбербанк был №3 по дневным оборотам.

В Газпроме с утра прошла возбудившая многих новость о внесении в повестку ближайшего совета директоров вопроса об обратном выкупе акций. Вопрос внёс независимый член СД Т.Кулибаев. Совет директоров пройдёт в заочной форме, приём бюллетеней завершится 5 марта. Настолько странная новость, что даже удивительно было наблюдать такую реакцию в акциях (в моменте они вырастали более чем на 4%). Бюджету нужны живые деньги, а не выкуп акций. Все последние годы Минфин воюет с Газпромом требуя от него платить 50% прибыли по МСФО. В прошлом году дошло даже до беспрецедентного случая – Газпрому повысили НДПИ на 4-й квартал, чтобы компенсировать хотя бы часть (30 млрд. рублей) недополученных дивидендов. Кстати, очень негативный кейс для миноритарных акционеров! Есть риск, что Минфину эта схема понравится и он возьмёт её на вооружение. Сам Газпром в конце прошлого года очень чётко дал понять, что пик инвестиционной программы не позволяет ему платить в этом году повышенные дивиденды https://t.me/russianmacro/493. Да и его денежный поток, который по итогам 3-х кварталов был отрицательным

( Читать дальше )

Блог им. RussianMacro |Что я думаю про Магнит

- 16 февраля 2018, 19:23

- |

Честно признаюсь, для меня новость стала абсолютно неожиданной. После привлечения денег в ходе SPO https://t.me/russianmacro/409мне показалось, что Галицкий серьёзно настроен восстановить стоимость компании и вернуть её на лидирующие позиции. Его объяснение мотивов сделки – разное видение стратегии развития с инвесторами, – кажется мне объективным и логичным. После публикации слабой отчётности за 4-й квартал https://t.me/russianmacro/950, топ-менеджмент компании во главе с Галицким провёл встречи с инвесторами в Лондоне и Нью-Йорке. Тогда многие обратили внимание, что по итогам этих встреч акции Магнита падали. Т.е. было понятно, что планы менеджмента не находили понимания со стороны крупных иностранных фондов-акционеров. Решение в такой ситуации покинуть Магнит можно только приветствовать. Нельзя успешно делать то, во что не веришь! И неправильно было бы продавливать своё мнение без поддержки миноритариев.

( Читать дальше )

Блог им. RussianMacro |Про дефляцию и розничные сети

- 09 февраля 2018, 11:53

- |

И ещё про потребительские цены в преддверие решения ЦБ по ставке. Я уже писал, что ЦБ, возможно, недооценивает риски дефляции. Действительно, в сценарий дефляции трудно поверить (но и 2% ещё год назад казались фантастикой!). Тем не менее, аналитики уже начинают закладывать сценарий дефляции в свои модели. Это вот цитата из относительно свежего (от 7 февраля) рисёча J.P. Morgan по розничным сетям: t.me/russianmacro/1042. Кому лень вчитываться, там речь о том, что в 1-м полугодии дефляция на полках розничных сетей сохранится. И это негативным образом скажется на финансовых показателях компаний и их оценке.

Заложив сценарий дефляции в свои модели, аналитики J.P.Morgan понизили price target по Магниту на 16% (5 355 рублей за акцию), по Х5 на 8% ($44 за GDR). При этом прогноз EBITDA по этим компаниям у JPM на 6-10% ниже консенсуса Bloomberg.

если раньше ослабление рубля воспринималось как позитив для экспортёров и негатив для компаний, ориентированных на внутренний спрос, то сейчас восприятие этого фактора изменится. очевидно, что Магниту и X5 сейчас нужно ускорение инфляции, чему могло бы помочь некоторое ослабление рубля.

Блог им. RussianMacro |ЦБ. Ставка. Мой прогноз: -50 б.п.

- 09 февраля 2018, 10:20

- |

Сегодня в 13:30 ЦБ объявит ставку. Как я уже писал, сомнений в снижении на 25 б.п. нет. 50 б.п. возможно. Рынок вчера оценивал вероятность снижения на 50 б.п. в 60% https://t.me/russianmacro/1036. Возобновление обвала на фондовом рынке США снижает вероятность 50 б.п.

Если снизят на 25 б.п., то это в ценах, реакции не ждём. Если 50 б.п., то это однозначно поддержит ОФЗ, но может усилить давление на рубль, впрочем, не сильно, учитывая его заметное падение в последние дни. Рубль сейчас, скорее всего, будет ориентироваться на нефть. Для акций снижение на 50 б.п. позитивно. От этого выигрывают как экспортёры (из-за ожиданий более слабого рубля), так и компании, ориентированные на внутренний спрос – понятно, что более быстрое снижение ставки будет оказывать поддержку как потребительским расходам, там и инвестициям. Для розничных сетей, столкнувшихся с проблемой дефляции, резкое снижение ставки и некоторое ослабление рубля (усиление инфляционного давления) будет позитивно вдвойне.

Мой прогноз: 50 б.п.

Блог им. RussianMacro |Обвал акций Магнита избыточен

- 28 января 2018, 23:11

- |

В пятницу, одним из самых драматичных движений на рынке акций стал обвал акций Магнита на 10.2%, в результате которого стоимость акций компаний опустилась до минимального уровня с марта 2013 года, а капитализация Магнита сократилась до $10 млрд. (ещё в середине 2015 года примерно при том же курсе доллара, что и сейчас, компания стоила более $19 млрд.). В результате Магнит уступил позиции самой дорогой российской розничной сети Х5. Капитализация последней на момент закрытия торгов в пятницу составила $10.9 млрд.

Обвал котировок был спровоцирован публикацией основных финансовых показателей за 4-й квартал (это только несколько цифр, полная отчётность будет 23 марта) https://t.me/russianmacro/950

На мой взгляд, обвал котировок оказался избыточным, что представляет возможности для покупок.

- Резкое ухудшение финансовых показателей Магнита произошло в 3-м квартале 2017 года, и именно тогда произошла переоценка его стоимости. О том, что она неизбежна, я писал в октябре https://t.me/russianmacro/193

- С тех пор компания провела допэмиссию, привлекла капитал, подготовившись к масштабной программе реновации магазинов и повышения эффективности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс