Блог им. OlegDubinskiy |Какое отрасли в 2024 пока лучше индекса. Почему продал в 2024г Мосбиржу и Магнит

- 27 января 2024, 10:27

- |

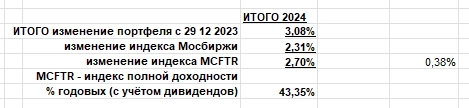

#ПромежуточныйИтог

с 29 12 2023 по 27 01 2024

+3,08%

(43% годовых)

Опережение индекса полной доходности Мосбиржи на 0,38%

(с 29 12 2023)

Напоминаю:

в 2023г. прибыль была около 100%

(опередил индекс полной доходности Мосбиржи на 40+%)

Увеличиваю вес растущих акций и уменьшаю вес падающих.

В 2024г сделал ребалансировки:

- полностью продал Мосбиржу (13% портфеля), купил СевСталь, ММК, НЛМК, Транснефть, Ростелеком,

- продал Магнит.

Мосбиржа: не совсем понятно, куда вкладывает чистую прибыль (ЧП).

Только 30% ЧП — на дивиденды, див.доходность около 4% годовых.

По поводу Магнита.

Многие со мной не согласятся.

Но личное мнение: Магнит — дорогая низкорентабельная компания с высоким долгом.

МАГНИТ:

личное мнение.

Выкуп у нерезов и возврат к дивидендам уже в цене.

На фьючерсах MGNT-3.24, 6.24 отклонения 3%

(т.е. или ждут низкие дивиденды, или оценивают вероятность получения как низкую).

Без высоких див,

Магнит — просто низкорентабельная компания с долгом более 2 годовых EBITDA.

( Читать дальше )

- комментировать

- Комментарии ( 11 )

Блог им. OlegDubinskiy |Когда платить налог на прибыль по брокерскому счёту. Как поймать акцию роста. Как понять, какая бумага "выстрелит" (личное мнение)

- 24 января 2024, 21:32

- |

в этом видео коротко обсуждаем,

когда нужно платить налог, если брокер не является Вашим налоговым агентом.

Если по 3 НДФЛ (налоговые вычеты), то до 15 июля.

Если без 3 НДФЛ, то многие участники рынка платят до 1 декабря (брокер подаёт документы в налоговую).

Если в январе не будет свободных денег на фондовой секции Мосбиржи, то

брокер не заплатит за Вас налог и Вы его заплатите самостоятельно.

Рассказываю про свой взгляд на рынок и

на чём можно заработать.

Как поймать акции роста, которые дадут прибыль выше рынка.

В начале 2024г. сделал ребалансировку портфеля:

продал Мосбиржу, купил Северсталь, НЛМК, ММК.

Пока Башнефть, Северсталь, НЛМК, ММК идут лучше рынка:

за счёт них снова в 2024г. опережаю индекс Мосбиржи.

Фундаментально,

российский рынок недооценен примерно на 1/3:

- дивидендная доходность 10% (среднегодовая за 10 лет около 6,5%),

- P/E около 5 (среднегодовой за 10 лет около 7),

( Читать дальше )

Блог им. OlegDubinskiy |Мечел, Распадская. На чем падение.

- 23 января 2024, 17:21

- |

Пока обдумывание, падают.

На факте, может быть и рост.

Освобождены от курсовой пошлины сырая нефть, нефтепродукты, газовый конденсат, природный газ и СПГ, пшеница, рожь, ячмень, кукуруза, подсолнечное масло, подсолнечный шрот, лесоматериалы, отходы и лом черных металлов, медные, никелевые, свинцовые отходы и лом. Пошлины не распространяются также на машины, оборудование, механизмы, электротехническое оборудование, средства наземного транспорта, летательные аппараты, суда, инструменты (оптические, фотографические, медицинские, контрольные), мебель, игрушки.

С уважением

Олег

Блог им. OlegDubinskiy |Боковик. Валютные отклонения. Портфель. Почему многим сложно ничего не делать (хотя иногда, лучше просто держать).

- 23 января 2024, 16:01

- |

Друзья,

в этом видео коротко рассказываю про свой взгляд на рынок и

на чём можно заработать.

Фундаментально,

российский рынок недооценен примерно на 1/3:

- дивидендная доходность 10% (среднегодовая за 10 лет около 6,5%),

- P/E около 5 (среднегодовой за 10 лет около 7),

- рост денежной массы М2 около 20% годовых (до СВО, рост был около 10% в год).

Но недооценка не означает рост,

пока ставка высокая, приток денег на рынок от физических лиц минимален,

отток от дружественных нерезидентов стабилен.

Дивиденды будут способствовать росту рынка

(около 70% физ.лица реинвестируют, но

сейчас многие предпочитают фонды денежного рынка и вклады под примерно 15% годовых).

Психология.

Почему иногда лучше ничего не делать.

Некоторым психологически это очень сложно –

в этом случае, лучше переключиться с рынка на что-то другое, а не совершать операции наугад.

В портфеле сейчас – дивидендные бумаги:

- нефтяники (Лукойл, Роснефть, Татнефть, Башнефть пр., Газпромнефть),

( Читать дальше )

Блог им. OlegDubinskiy |Мосбиржа.

- 22 января 2024, 20:13

- |

Мосбиржа

Был унылый, падающий с ноября тренд.

Сегодня тренд оживился: рост3,2%, объём 2,1 млрд руб.

Мосбиржа по дневным.

Думаю, Мосбиржа будет идти вместе с индексом Мосбиржи, примерно с одинаковой скоростью.

Возможно, сегодня — крупный покупатель.

Фундаментально, конечно, интересная компания.

Долгосрочный тренд растущий.

Но P/E 8,5 (средний P/E индекса Мосбиржи около 5).

Мосбиржа 30% ЧП выделяет на дивиденды, около 4% годовых

(при дивидендной доходности индекса Мосбиржи 10%).

Smart-lab — очень интересный ресурс: бывают действительно полезные комментарии.

Интересно Ваше мнение.

С уважением,

Олег.

Блог им. OlegDubinskiy |Агрессивный портфель (без Сбера). Растёт лучше индекса.

- 22 января 2024, 11:18

- |

На ИИС (агрессивный портфель) — портфель акций и ФОРТС.

В начале 2024г. полностью продал Сбер.

В портфеле

Роснефть

Сургут об.

Лукойл

Башнефть пр.

Татнефть

Севсталь

НЛМК

ММК

Магнит

НМТП

Ростелеком об.

Совкомфлот (год держу и не трогаю)

Новабев (Белуга)

и др. лидеры.

Жду дивиденды по 3 отсечкам

(див. гэпы были, дивиденды на счёт ещё не пришли)

Роснефть, Татнефть, Совкомфлот.

Портфель, в отличии от индекса, растёт, даже не смотря на див. гэпы.

Не всегда самые популярные акции (Сбер) — самые лучшие.

Долгосрочно, да, Сбер — сила, дивиденды высокие ожидаем,

фундаментал (1,5 трлн.р. прибыль за 24г., стоит чуть дороже балансовой стоимости).

Но на то портфель и агрессивный, что быстрее индекса.

В основном портфеле Сбер оставил (15%, примерно, как в индексе), в остальном, основной портфель похож на ИИС.

В 2024г. обогнал индекс полной доходности Мосбиржи (включает дивиденды) на 40+%.

А как в этом году — посмотрим.

Портфели on line — в телеге.

С уважением,

Олег.

Блог им. OlegDubinskiy |Как определить акции роста. Какие акции в портфеле и почему.

- 21 января 2024, 19:29

- |

Многие, кто сейчас в деньгах,

ждут обвала или хотя бы существенного падения.

ПИШУ ЛИЧНОЕ МНЕНИЕ.

НЕ РЕКОМЕНДАЦИЯ !

Если определённая сумма выделена на покупку акций, то что купить ?

Считаю, что в среднесрочный портфель

лучше покупать акции роста.

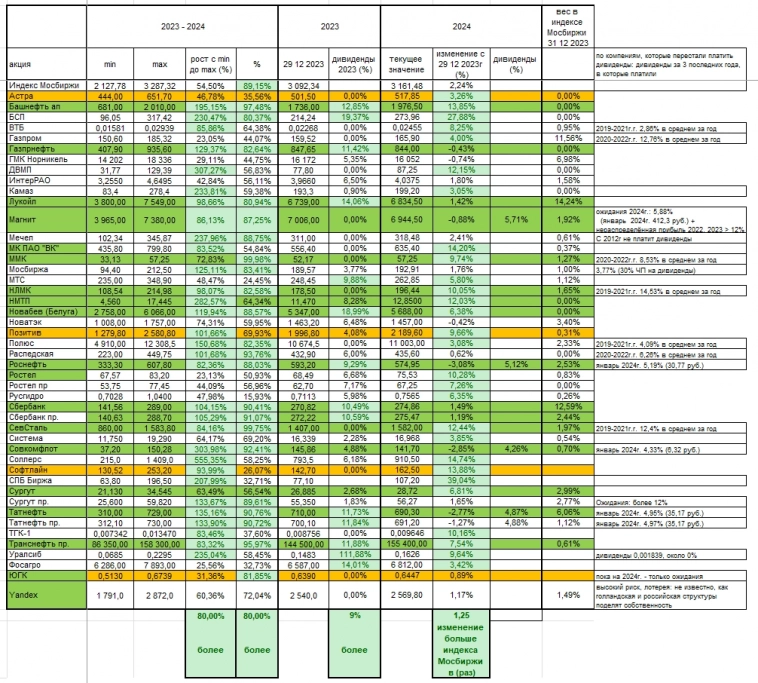

Таблицу выкладывал ранее,

обновил котировки и список.

Ваши мысли напишите, пожалуйста, в комментариях:

очень интересно и важно.

В столбце % указано, где находится акция в диапазоне от минимума до максимума

(0% минимум, 100% максимум).

В столбце «рост с min до max (%)» рассчитал, на сколько % выросла акция с min до max

(можно оценить, насколько быстрая акция).

Зелёным фоном выделил акции, тренды в которых считаю сильными.

Те акции, которых сейчас нет в портфеле,

буду добирать на просадках.

Оранжевым фоном выделил акции,

по которым в 2023г. был IPO.

В крайнем левом столбце —

акции, которые считаю целесообразным иметь в среднесрочном портфеле.

В 2023г. удалось на 40+% обогнать индекс полной доходности Мосбиржи (включая дивиденды).

Подробнее — на моём открытом telegram канале,

( Читать дальше )

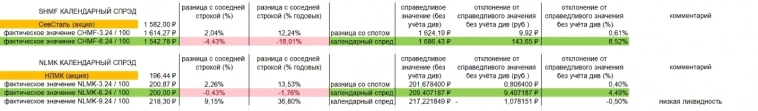

Блог им. OlegDubinskiy |Какие дивиденды заплатят СевСталь и НЛМК: мнение участников рынка.

- 21 января 2024, 13:33

- |

В 2022 и 2023 годах дивидендов не было.

Расчёт ожидаемых дивидендов.

Фьючерс на акцию

должен быть дороже стоимости базового актива

на безрисковую ставку минус ожидаемые дивиденды.

Северсталь:

участники рынка считают, что дивиденды будут 143 руб. (8,5%).

НЛМК:

участники рынка считают, что дивиденды будут 9,4 руб. (4,4%).

Возможно, дивиденды НЛМК будут и выше, но с меньшей вероятностью.

Конечно, играть на изменении календарного спреда во фьючерсах на акции — это высокий риск.

Дивидендов может не быть, а могут быть, но в другие сроки.

Думаю,

интересно по фьючерсам узнать мнение рынка.

На рынке есть и инсайдеры, важно понимать их мнение.

С уважением,

Олег.

Блог им. OlegDubinskiy |Новатэк. Пожар в Усть-Луге на комплексе по переработке газового конденсата. Пока Новатэк приостановил производственный процесс.

- 21 января 2024, 09:02

- |

Губернатор Ленинградской области Александр Дрозденко сообщил, что в порту Усть-Луга на терминале компании «Новатэк» произошел пожар. Проведена эвакуация персонала, пострадавших нет, уверяет Дрозденко.

В Усть-Луге у «Новатэка» функционирует комплекс по переработке и перевалке газового конденсата.

Он позволяет перерабатывать стабильный газовый конденсат в лёгкую и тяжёлую нафту, авиационный керосин, компонент судового топлива и газойль. После переработки готовую продукцию отправляют на экспорт морским транспортом.

После атаки БПЛА и возгорания 100 м3 цистерны на терминале «Новатэка» в Усть-Луге,

НОВАТЭК остановил технологический процесс.

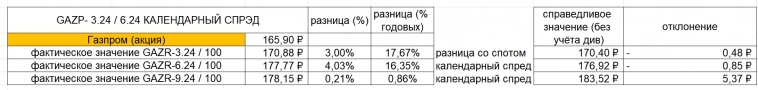

Блог им. OlegDubinskiy |Заплатит ли Газпром дивиденды до сентября 2024г. Многие считают, что да. Расчёт по цене фьючерсов. Продолжение.

- 20 января 2024, 14:57

- |

Продолжение предыдущего поста.

Спасибо за комментарии, они очень важны и полезны.

Для понимания риска и корректировки своей стратегии,

важно учитывать опыт друг друга.

С 2014г. по 2021г. Газпром платил дивиденды в июле.

В 2022г. Газпром отменил дивиденды за 2021г., но

заплатил промежуточные дивиденды за 1 полугодие 2022г. в сумме 51,03 руб. на одну акцию.

Расчёт ожидаемых дивидендов.

Фьючерс на акцию

должен быть дороже стоимости базового актива

на безрисковую ставку минус ожидаемые дивиденды.

#Газпром

В цену сентябрьского фьючерса заложены дивиденды

5,37 руб. (3,2% от текущей цены)

без учёта стоимости денег до даты экспирации.

Думаю, если дивиденды вообще будут, то они будут выше.

Но дивидендов может и не быть.

Т.е. отклонение говорит о том, что участники рынка закладывают

высокую вероятность выплаты Газпромом дивидендов.

Конечно, играть на изменении календарного спреда во фьючерсах на акции Газпрома — это высокий риск.

Дивидендов может не быть, а могут быть, но в другие сроки.

С уважением,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс