Блог им. OlegDubinskiy |ИДЕЯ: как собрать портфель акций в 2024г., анализ индекса Мосбиржи

- 31 декабря 2023, 14:18

- |

Друзья,

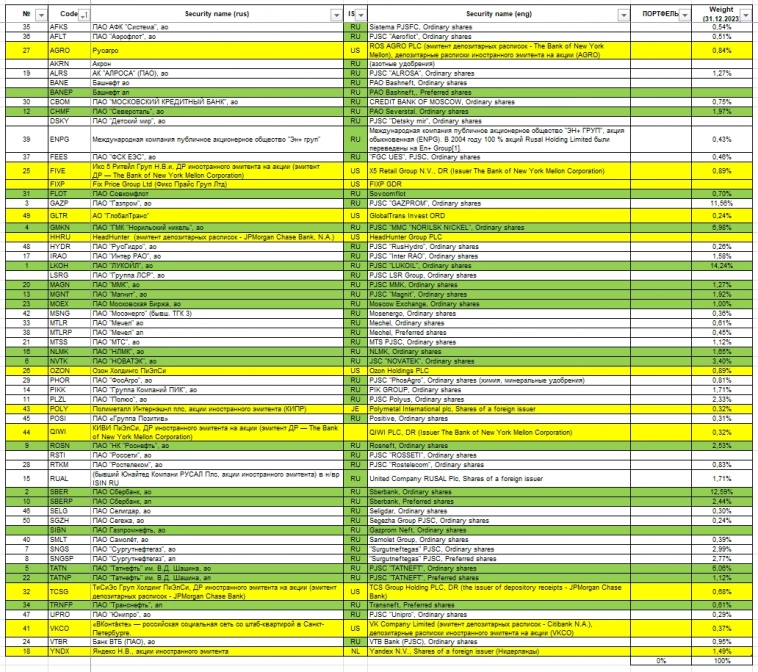

проанализировал индекс Мосбиржи на сегодня.

Выделил жёлтым фоном иностранные ценные бумаги (ISIN не RU).

Их бы в портфель не брал

(кто хочет рискнуть, думаю, купит немного Yandex: лотерея, не понятно, как голландская компания будет делить собственность с российской).

Ниже — компании из моего search list.

Пронумеровал (1 -самый высокий вес в %, далее ставил номера в порядке убывания веса в %).

Если номера нет, значит, компания не входит в индекс Мосбиржи.

Далее,

предлагаю оставить лидеров и убрать аутсайдеров и вес одной компании (преф и обычку считаю одной компанией) до 20%.

Предлагаю добавить Газпромнефть и Башнефть пр. (не входят в индекс Мосбиржи) с весом в портфеле по 5%.

Из тех компаний, которые останутся,

предлагаю составить портфель с весами как в индексе Мосбиржи.

Написал своё мнение и свои мысли.

Конечно, каждый считает по своему и принимает свои решения.

Напоминаю, как считал лидеров 2023г.

Посчитал % в диапазоне от минимума к максимуму,

где 0% минимум, 100% максимум.

Выделил блёкло-зелёным фоном:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 13 )

Блог им. OlegDubinskiy |Лидеры и аутсайдеры 2023г. Идеи на 2024г. (что покупать, что не покупать)

- 30 декабря 2023, 22:51

- |

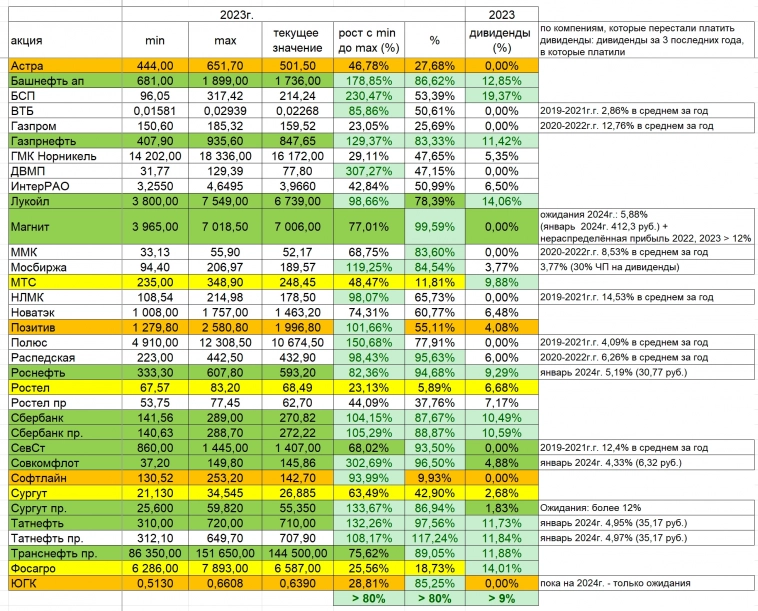

Анализ цен за 2023г.

Посчитал % в диапазоне от минимума к максимуму,

где 0% минимум, 100% максимум.

Выделил блёкло-зелёным фоном:

— рост от 80% с минимума,

— от 80% в диапазоне,

— дивиденды в 2023г. от 9%.

Акции, по которым были IPO,

выделил оранжевым фоном (не растут).

Акции в растущем тренде

выделил зелёным фоном

(у Лукойла % в диапазоне ниже 80% из — за декабрьской дивидендной отсечки)

Жёлтым фоном выделил акции, которые в падающем тренде

(думаю лучше не покупать).

Распадская:

нет див за 2023г., бывают аварии с летальными исходами (поэтому нет в портфеле).

Думаю, лучше держать в портфеле лидеров.

Лучшие акции

Башнефть пр.

Газпромнефть

ЛУКОЙЛ

Магнит

Роснефть

СБЕР

СБЕР пр.

Совкомфлот

Татнефть

Татнефть пр.

Транснефть преф.

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему 3-5 января 2024г лидеры 2023г. могут быть хуже рынка.

- 29 декабря 2023, 08:40

- |

их могла останавливать перспектива оплаты налога на прибыль за 2023г. (платить уже в январе 2024г.).

В первые дни 2024г. они могут продать — и налог будет через год

(по итогам всего 2024г., который еще не известно, каким будет).

Кстати, Т+1.

Т.е. сегодняшние сделки можно уже считать 2024г.

Совкомфлот

Газпромнефть

Мосбиржа

Сбер

БСП

Лукойл

Татнефть

Башнефть пр.

Роснефть

Сургутнефтегаз преф.

Интересно посмотреть,

насколько долгосрочно участники рынка относятся к этим бумагам.

С уважением,

Олег.

Блог им. OlegDubinskiy |Акции Мосбиржи. Почему с ноября хуже индекса.

- 26 декабря 2023, 07:15

- |

Одна из самых устойчивых компаний финансового сектора.

Думаю, с ноября скорректировалась на 10% на опасениях участников рынка об остановке валютных торгов на Мосбирже.

Раз уже Эльвира Набиуллина в интервью говорит про готовность к остановке торгов, значит, усилились опасения.

Предлагаю обсудить Ваше мнение об акциях Мосбиржи.

По дневным

С уважением,

Олег.

Блог им. OlegDubinskiy |Yandex растёт на 7%. ЦБ России принял решение о регистрации выпусков обыкновенных акций. Продолжаю считать Yandex лотерейным билетом.

- 25 декабря 2023, 15:41

- |

Банк России принял решение о регистрации выпусков обыкновенных акций и привилегированных классов акций типа «А» и «Б» МКАО «Яндекс».

МКАО «Яндекс» не присвоен ни ИНН, ни ОГРН.

В пресс-службе «Яндекса» сообщили «Интерфаксу», что

компания продолжает готовиться к реструктуризации и находится в процессе регистрации новой компании в САР Калининградской области.

В списке зарегистрированных компаний САР это юрлицо пока не фигурирует.

«Яндекс» изучает вопрос реструктуризации,

в рамках которой российский бизнес планируется передать в «управление менеджмента»,

Yandex N.V. может выйти из числа владельцев российского бизнеса.

В конце октября 2023 года компания заявила о получении одного из разрешений на осуществление сделки по разделению бизнеса:

правкомиссия по иностранным инвестициям в РФ одобрила внутреннюю реструктуризацию группы.

«Яндекс» планировал вынести вопрос о реструктуризации на рассмотрение акционеров до конца 2023 года.

Основным акционером «Яндекса» является семейный траст, учрежденный сооснователем компании Аркадием Воложем.

( Читать дальше )

Блог им. OlegDubinskiy |На чем сегодня растёт СБЕР

- 22 декабря 2023, 12:34

- |

Герман Греф.

«Подавляющее большинство госкомпаний может быть приватизировано.

Для контроля над банком,

государству достаточно» доли в 25%, приватизация полезной для российской экономики.»

Герман Греф в интервью телеканалу «Россия 24».

«Подавляющее большинство госкомпаний может быть приватизировано, включая Сбербанк. Мы очень привлекательный актив, нас с удовольствием купят.

Для контроля над компанией государству «достаточно 25%».

Если правительство решит отдать на приватизацию 25%, это повысит инвестиционную привлекательность российского рынка".

Герман Греф.

Блог им. OlegDubinskiy |Почему, не смотря на коррекцию, волатильность низкая (т.е. в ноябре - 1 пол. декабря рынок падал при полном спокойствии участников рынка).

- 22 декабря 2023, 08:35

- |

Понимаю, почему коррекция в ноябре — 1 половине декабря была на низкой волатильности.

Т.е. люди удивительно спокойно теряли деньги (раньше на коррекциях волатильность росла).

Стабильно продают и выводят деньги только нерезы. Нерезы других операций не делают, на срочке не торгуют:

продают и выводят.

Остальные участники рынка настроены позитивно.

Т.е. участники срочного рынка настроены позитивно,

поэтому вола низкая.

С уважением,

Олег.

Блог им. OlegDubinskiy |Новатэк. 2 ноября Минфин США включил АРКТИК СПГ-2 в санкционный список а Новатэк объяаил о форс-мажоре только сегодня.

- 21 декабря 2023, 17:19

- |

Арктик СПГ — 2" — второй СПГ-проект «Новатэка». Он предусматривает строительство трех линий по производству СПГ мощностью 6,6 млн тонн в год каждая и стабильного газового конденсата до 1,6 млн тонн в год. Ресурсной базой проекта является Утреннее месторождение, расположенное на полуострове Гыдан в Ямало-Ненецком автономном округе. Запуск первой, второй и третьей линий планируется в 2023, 2024 и 2026 годах соответственно.

СТРАННО, ЧТО МИНФИН США

ЕЩЁ 2 НОЯБРЯ ВНЕС НОВАТЭК И ПРОЕКИ АРКТИК СПГ-2 С САНКЦИОННЫЙ СПИСОК.

А О ПРОБЛЕМАХ СТАЛИ ГОВОРИТЬ ТОЛЬКО ЧЕРЕЗ 1,5 МЕСЯЦА.

С уважением,

Олег.

Блог им. OlegDubinskiy |Мысли по рынку Почему 15 декабря решил, что коррекция кончилась и по уши затарился акциями RU Какие акции считаю лучшими и почему Как обогнал индекс полной доходности на 34%

- 20 декабря 2023, 19:50

- |

в этом видео коротко, за 10 минут,

моё мнение о рынке,

по каким критериям 15 декабря понял, что коррекция закончилась,

продал LQDT и купил акции RU.

Что купил и почему портфель именно такой.

Какие акции предпочитают физ.лица и почему.

Новый Год:

ожидания и прогнозы

по ставкам ФРС, ЦБ России, рынку.

Ожидания.

Как заработать.

Приятного Вам просмотра.

Искренне желаю Вам Здоровья и Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |Драг. Металлы: вырастут на смягчении ДКП ФРС и др. . Куча производителей. А покупать не кого ???

- 18 декабря 2023, 08:29

- |

Полюс

BUYBACK по 14200 у своих (долг будет 3 год.EBITDA)

Нет див.

Петропавловск:

Делистинг, банкрот(?)

ЮГК

Крупнейший акционер Петропавловска (29%),

20млрд убыток 22г из-за обесценения доли Петропавловска, тренд на Мосбирже не растущий

Polymetal не RU теперь Казахстан, дело темное

Сегигдар

Долг 》5 год. EBITDA

Куча всяких производителей и ни одного.

На цикле смягчения ДКП ФРС и др, вырастет золото.

Кого покупать-то ?

Если есть мысли, просьба написать.

С уважением

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс