Блог им. OlegDubinskiy |88.5р. за доллар Сильные акции Слабые акции Коррекция не закончилась Мои позиции и почему

- 06 июня 2024, 15:37

- |

Друзья,

В этом ролике за 5 минут рассказываю своё мнение о рынке,

Какие бумаги считаю сильными, а какие слабыми и почему.

индекс Мосбиржи снова у уровня 3200,

слишком много оптимизма у физических лиц.

Поэтому, думаю, что коррекция не закончилась и самое интересное ещё впереди.

РУБЛЬ

88,5 руб. – сильное сопротивление.

Думаю, валютные инструменты по этому курсу интересны.

Когда количество лонговых контрактов физических лиц

в десятки раз превышает количество шортовых, то это становится опасным.

В нескольких контрактах виден супероптимизм физиков

(лонгов в десятки раз больше, чем шортов):

#ALRS

#HYDR

#FEES

#TCSS

#VKCO

#VTBR

Настораживает настроение физиков, что коррекция закончилась, мол, «налетай — подешевело».

Многие физики закрыли шорты, но

количество лонговых позиций не изменилось.

Именно в связи с таким оптимизмом, думаю, что

самая интересная часть коррекции ещё впереди.

Ошибка новичков в вере, что то, что упало, вернётся к хаям.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Блог им. OlegDubinskiy |Опасно, когда оптимизм зашкаливает. Почему думаю, что самая интересная часть коррекции ещё впереди.

- 06 июня 2024, 07:50

- |

Когда количество лонговых контрактов физических лиц

в десятки раз превышает количество шортовых, то это становится опасным.

В нескольких контрактах виден супероптимизм физиков

(лонгов в десятки раз больше, чем шортов):

#ALRS

#HYDR

#FEES

#TCSS

#VKCO

#VTBR

Для шорта на отскоке вверх вчера выбрал

VTBR

как самую слабую из высоколиквидных бумаг

(2 дня роста на коррекции и рынок впал в задумчивое состояние)

Написал об этом в чате.

Настораживает настроение физиков, что коррекция закончилась, мол, «налетай — подешевело».

Многие физики закрыли шорты, но

количество лонговых позиций не изменилось.

Именно в связи с таким оптимизмом, думаю, что

самая интересная часть коррекции ещё впереди.

Ошибка новичков в вере, что то, что упало, вернётся к хаям.

Думаю, лучше покупать сильные тренды.

В большинстве случаев, на рынке побеждает крупняк.

С уважением,

Олег

Блог им. OlegDubinskiy |Рост НДПИ: как уменьшит чистую прибыль, денежный поток, дивиденды Творчество продолжается

- 05 июня 2024, 09:24

- |

Изменение налогов и НДПИ даст в бюджет в 2025г., предположительно, дополнительные 2,6 трлн руб.

Видимо, это мало.

Минфин предлагает в Госдуму увеличение НДПИ.

МЕТАЛЛУРГИЯ

Ставки НДПИ будут повышены:

для железной руды – с 4,8% до 6,7%

(на прошлой неделе предлагалось повышение до 5,5%);

на алмазы – с 8% до 8,4%.

Будет введена надбавка к НДПИ:

на золото – 10% с разницы между текущей мировой ценой и $1 900 за унцию;

на уголь – 10% c разницы между фактической ценой и пороговой ценой в портах Дальнего Востока ($140/т для коксующегося угля).

Также предполагается изменение формулы расчета НДПИ:

вместо австралийского бенчмарка (SGX TSI FOB Australia Premium Coking Coal)

будут использоваться цены в российских дальневосточных портах.

УДОБРЕНИЯ.

Правки, затрагивающие производителей удобрений,

выше первоначальных инициатив,

представленных Минфином на прошлой неделе.

В частности, ставка акциза на природный газ для производства аммиака составит 2 400 руб./тыс. куб. м

(в два раза выше первоначальной версии),

( Читать дальше )

Блог им. OlegDubinskiy |Почему сегодня чер. мет. хуже рынка ( СевСталь, НЛМК, ММК)

- 04 июня 2024, 19:05

- |

Правительство внесло в Госдуму поправки в Налоговый кодекс,

согласно которым предлагается ввести надбавку к ставке НДПИ

на коксующийся и энергетический уголь

в размере 10% от превышения цены в портах Дальнего Востока над пороговыми значениями.

«В отношении коксующегося и энергетического углей

предлагается установить дополнительную надбавку к ставке

в размере 10% от превышения цены в морских портах Дальневосточного федерального округа над установленным пороговым значением», —

говорится в пояснительной записке к документу.

Согласно поправкам,

в случае энергоугля предлагается к налоговой ставке

(речь идет об изменениях в пункт, в котором обозначена ставка за тонну добытого «угля, за исключением антрацита, угля коксующегося и угля бурого» — ИФ)

применять новый коэффициент — «КЭНРГ», на который ставка будет увеличиваться.

В этом коэффициенте будет учитываться средняя за налоговый период мировая цена на уголь по индексу FOB Восточный NAR 5500 и

средний курс доллара к рублю, а пороговой ценой будет цена угля в размере $100 за тонну.

( Читать дальше )

Блог им. OlegDubinskiy |Коррекция: что куплю когда и почему Почему почти не упал Сбер Мои портфели

- 04 июня 2024, 13:09

- |

Друзья,

индекс Мосбиржи снова ниже 3200,

даже психологический уровень 3300 уже не выглядит далёким

(просадка 10% за 3 недели: судя по реакции участников рынка,

уже отвыкли от коррекций).

С сентября 2023г уровень 3300 был сопротивлением,

как говорится «никогда такого не было и вот опять».

Вероятно,

Причина падения была в ожиданиях роста

налога на прибыль предприятий и роста НДФЛ с 2025г. и в ожиданиях поднятия ставки на заседании ЦБ России 9 июня 2024г.

В этом ролике рассказываю,

Что и когда буду покупать,

по каким критериям буду определять точку входа на коррекции.

Радует,

что Сбер значительно лучше индекса, значит, коррекция – техническая.

Если был сильный негативный инсайд, то Сбер падал бы (как на медвежьих рынках) сильнее индекса.

С уважением,

Олег

Блог им. OlegDubinskiy |Коррекции так быстро не заканчиваются

- 04 июня 2024, 09:22

- |

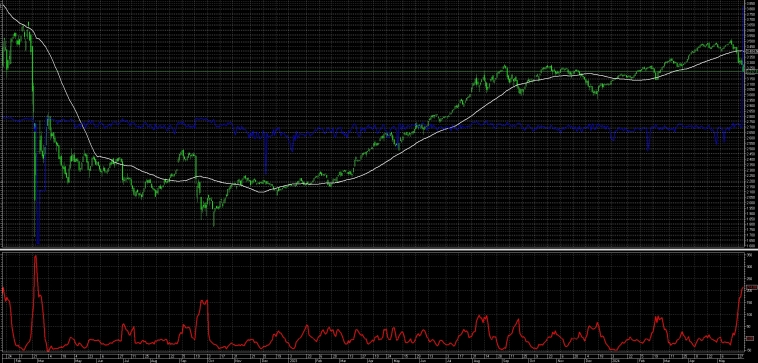

Индекс Мосбиржи

По дневным

(в нижнем окне — индикатор волатильности Чайкина):

Коррекция — это падение от 10% (от 20% — это медвежий рынок).

Обычно коррекции заканчиваются не быстро:

рынок сначала «колбасит» (вола растёт),

потом рынок успокаивается и это — отличная точка входа.

Думаю,

самое интересное — ещё впереди.

Коррекция — это удачное время для ребалансировки портфеля и для покупок по привлекательным ценам.

Страшного медвежьего рынка не ожидается.

Так как Сбер падает меньше индекса, а

Сбер — самая маржинальная бумага и обычно двигается быстрее рынка.

Если бы был инсайд о чём — то страшном, то Сбер бы падал быстрее индекса

С уважением,

Олег

Блог им. OlegDubinskiy |новые предложения Минфина: рост НДПИ

- 03 июня 2024, 17:23

- |

МИНФИН ПРЕДЛАГАЕТ С 2025Г ВВЕСТИ НАДБАВКУ К НДПИ НА ЗОЛОТО

В РАЗМЕРЕ 10% ОТ ПРЕВЫШЕНИЯ МИРОВОЙ ЦЕНЫ НАД УРОВНЕМ $1900/УНЦИЯ

Когда бюджету нужны деньги,

МИНФИН старается понять, с кого можно.. .

С уважением,

Олег

Блог им. OlegDubinskiy |Коррекция: как определить точку входа Денежная масса М2 Нал Ставка ЦБ Налог2025 Сбер Сургут Башнефть

- 02 июня 2024, 16:29

- |

Друзья,

индекс Мосбиржи снова ниже 3000,

даже психологический уровень 3300 уже не выглядит далёким

(просадка более 9% была быстрой: судя по реакции участников рынка,

уже отвыкли от коррекций).

С сентября 2023г уровень 3300 был сопротивлением,

как говорится «никогда такого не было и вот опять».

Вероятно,

Причина падения была в ожиданиях роста

налога на прибыль предприятий и роста НДФЛ с 2025г. и в ожиданиях поднятия ставки на заседании ЦБ России 9 июня 2024г.

В этом ролике рассказываю,

по каким критериям определяю, когда покупать акции на коррекции.

Рассказываю и показываю графики динамики наличной денежной массы и денежной массы М2.

С уважением,

Олег

Блог им. OlegDubinskiy |Когда покупать: личное мнение

- 01 июня 2024, 10:22

- |

Причин падения много:

— ожидание повышения ставки,

— ожидание роста налогов с 2025г.

— СВО: ожидание ударов оружием США и Германии по приграничным территориям.

Главное — не это, что уже было, а что дальше.

31 августа падение было на высоком объёме

(синий график — это объём, высокий объём подтверждает движение).

Думаю, будет ещё волна вниз,

когда рынок начнёт успокаиваться, можно будет покупать.

В сентябре на частичной мобилизации рынок упал на 28,5%

по индексу Мосбиржи

(с 2485 до 1775, считаю по максимумам и минимумам дней).

Сейчас падение с max (3521,72) на 9,5% (закрытие вечерней сессии 3186,73).

Думаю,

сейчас надо готовиться к покупке

Перед Вами — индекс Мосбиржи по дневным.

Красный график в нижнем окне — индекс волатильности Чайкина (10, Exponential)

Этот индикатор полезен именно для покупки на коррекции.

Падение волатильности с максимума — это точка входа.

Волатильность по Чайкину выросла.

Думаю, будет ещё одна волна вниз и когда после роста волатильности рынок начнёт успокаиваться,

( Читать дальше )

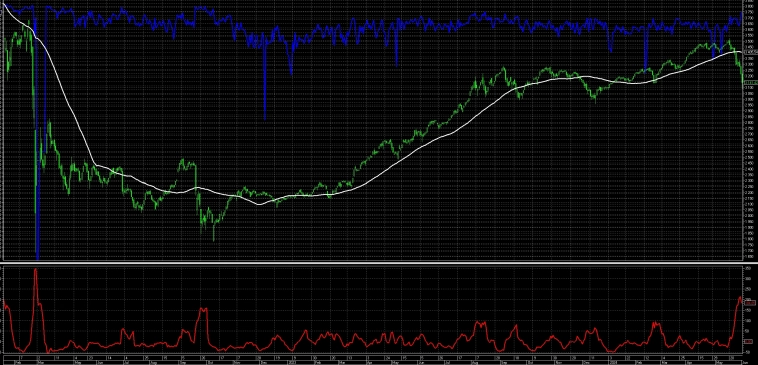

Блог им. OlegDubinskiy |Почему Башнефть об растет, а преф падает?

- 31 мая 2024, 13:10

- |

около 249р.

Да,

Башнефть об., конечно, голосующие.

Башнефть об

по дневным

Башнефть пр

по дневным

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс