Олег Дубинский

Сегодня Мосбиржа уменьшила маржинальные требования. Почему ? Обсудим в посте.

- 14 декабря 2021, 16:06

- |

Напоминаю: в сентябре 2021г. этот коэффициент был около от 13 до 15.

Когда пошли margin call,

Мосбиржа смягчила требования к ГО.

Как Вы думаете, почему Мосбиржа решила смягчить, чтобы получить отскок вверх (манипуляция) ?

Пишите комментарии.

На smart — lab много профи, в этот преимущество этого сайта.

С уважением,

Олег.

- комментировать

- Комментарии ( 21 )

Широта рынка: падает даже Сур преф., спекулятивная идея в Сургуте

- 14 декабря 2021, 09:42

- |

обратите внимание, как дружно вчера упали.

Даже упали Сур и Сур преф.

Сур преф., видимо, упал, потому что рубль стабильный.

Сур — интересная, высоколиквидная, идущая в боковике идея:

постоянно растёт перед сильными коррекциями.

На выносе вверх, выгодно продавать.

Сур преф. обычно при формировании портфеля покупают первым:

он восстанавливается раньше, но дальше идёт хуже рынка.

Обратите внимание на огромные див. гэпы с Сургуте преф: да, долгосрочный боковик, но с какими дивами !

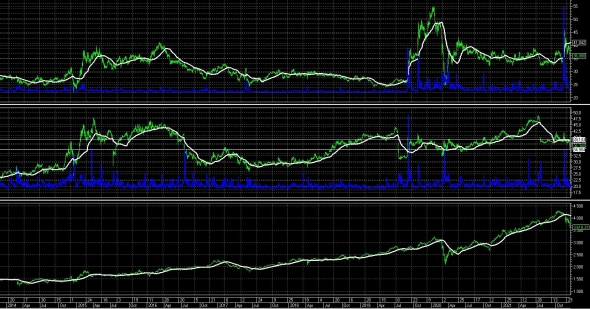

На графике — сеерху вниз, по дневным:

— Сургут НГ,

— Сургут НГ преф,

— индекс Мосбиржи.

Пишите Ваши мысли по Сургуту в комментариях.

Адрес в telegram @OlegTrading t.me/s/OlegTrading

Чат с > 830 трейдерами tx.me/OlegTradingChat

Каналы telegram бесплатные, ничего на каналах не продаю: хобби.

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

13 декабря отметили День Медведя, этот день продолжается. 15 января - День Лося (серьёзно, погуглите - проверьте): значит, есть повод и падение продолжится !

- 14 декабря 2021, 08:23

- |

15 января — день лосей.

Канада объявила и празднует день лосей

Можете погуглить, серьёзно.

В России живёт приблизительно 730 тысяч лосей

(примерно половина общей популяции), а всего на Земле — около полутора миллионов.

Для новичков:

лось — происходит от английского «Loss», что значит потеря, убыток.

Так называют убыточную сделку.

Зарезать лося — значит, закрыть убыточную сделку.

Вот только лось — в красной книге и без лицензии нельзя..

Валерий Рашкин (депутат гос. думы от КПРФ) уже незаконно «зарезал» лося в лесу,

Басманный Суд ему уже запретил за это охотиться, общаться со свидетелями, выходить из дома ночью.

Если серьёзно, к 15 января рынок может оказаться ниже,

на ожиданиях тейперинга и подъёма ставки в 2022г.

С уважением,

Олег.

День медведя в России. Неделя центробанков. Российские акции по секторам. Мои позиции.

- 13 декабря 2021, 22:30

- |

Какие акции на российском рынке могут быть интересны после коррекции,

разбор российских акций по секторам.

Нерезиденты на российском рынке — это 50% оборота.

Только по 26 акциям на Мосбирже в ноябре оборот за целый месяц был более 1 млрд. руб.:

Для нерезидентов, российский рынок — это в 1 очередь почему Газпром и Сбербанк падают быстрее индекса.

Впереди — ужесточение ДКП в США.

А США пока ещё даже не начали падать!

Поэтому падение российского рынка может оказаться затяжным:

вероятно, в 1 полугодии 2022г. мы это увидим.

Эта неделя — неделя заседаний Центробанков.

Основные для нас — заседание ФРС (15 декабря) и заседание ЦБ РФ (17 декабря).

Придёт время, и будет возможность сформировать портфель дешевле текущих уровней.

Коротко об этом и о моих позициях — на youtube.

С уважением,

Олег.

Огромный оптимизм по российскому рынку сент. - окт. 2021 напомнил хайп по золоту августа 2020. Всё только начинается ?

- 13 декабря 2021, 16:31

- |

Покупал от $1200, с начала 2019г.

Помню, на smart — lab летом 2020г. все захлёбывались от оптимизма, что

золото будет скоро $3000 и каких только прогнозов по взлёту не давали.

Когда в августе золото упало на 6% и серебро на 15% за один день,

на следующий день всё связанное с драг. металлами продал.

Потому что сильный тренд так не должен падать:

раз тренд не сильный, то и продал.

Когда писал про продажу золота на smart — lab, с удивлением узнал, что

Тимофей Мартынов тоже держал и продал на таком всеобщем хайпе!

На ожиданиях падения ставок, золото опять вырастет и

будут новые замечательные максимумы по цене драг. металлов,

только сначала должен быть цикл роста ставок, а

он ещё даже не начался в США, начнётся в 2022г.

В сентябре — октябре миллионы новичков пришли на рынок.

Представляете, люди без опыта на финансовых рынках стали считать себя финансовыми гениями,

считали, что деньги делать очень просто: покупай российские индексные бумаги и держи,

вот такая простая халява.

Рынок — это же, как кнопка «бабло»:

( Читать дальше )

Китай ослабляет юань. Про юань и про рубль: экспортоориентированной экономике не нужна крепкая нац. валюта.

- 13 декабря 2021, 08:59

- |

Это произошло в тот самый день, когда курс USDCNY и его офшорный эквивалент USDCNH

опустились до новых минимумов за год, ниже тех, что были установлены еще в конце мая.

Китай явно хочет установить потолок для своей валюты, и этот шаг также происходит на фоне того, что

официальная корзина CNY поднялась до самого высокого уровня с момента ее создания в конце 2015 года.

Учитывая этот сигнал, многие будут рады предположить, что Китай не будет возражать против дальнейшего среднего возврата в своей валюте, и USDCNH вернется к максимумам летнего диапазона на уровне как минимум 6,50.

Облегчение на фронте товарной инфляции (по крайней мере, что касается сырой нефти)

может быть причиной некоторого движения на рынке, а также

попыткой замедлить спекулятивный приток, связанный с переходом к политике смягчения.

( Читать дальше )

Почему после апреля 2020г. на росте нефти не росла Татнефть ? Думаю, не время покупать нефтегаз. На будущее, интересно понять историю в Татнефти. Лучшие тренды в нефти - Лук, РН, ГП Нефть.

- 12 декабря 2021, 12:17

- |

С обвала 2020г. на росте нефти не было роста ни по Татнефти, ни по Татнефти преф.

Вопрос к тем, кто понимает ситуацию с Татнефтью:

почему остальные нефтяные компании росли, а Татнефть нет ?

Татнефть по дневным (белая линия — это МК(50):

Татнефть преф по дневным:

( Читать дальше )

За $1 аж 74,60р.on line (на 1,7% выше закрытия Мосбиржи). Как?

- 12 декабря 2021, 08:28

- |

Интересно Ваше мнение.

Xe.com,

сейчас в моменте можно продать доллар по 74,60р.

А на Мосбирже закрытие было 73,37.

С чем связана тааая разница?

— Мошенничество?

— Обострение на Украине и др.причины (например, перед заседанием ЦБ РФ 17 12 21г нужно обоснование резкого поднятия ставки), обвал рубля?

— Другие причины, другие тонкости по этой операции ?

С уважением,

Олег.

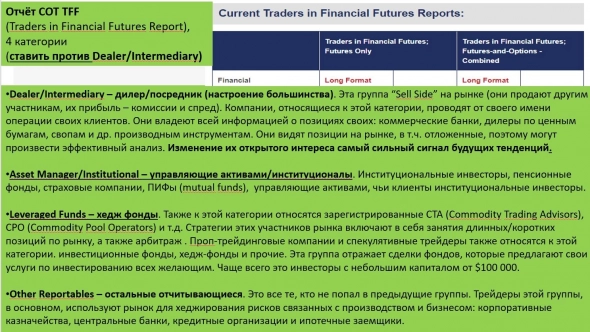

Институционалы сокращают позиции в S&P500

- 11 декабря 2021, 12:34

- |

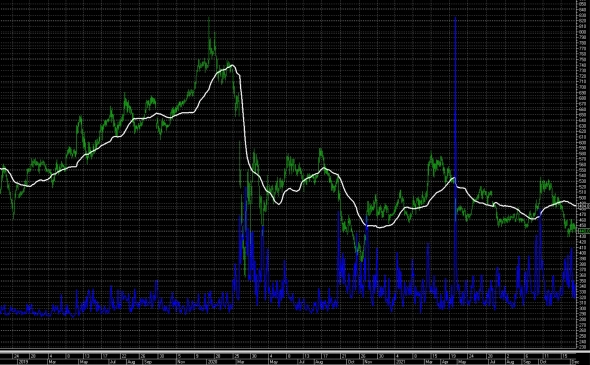

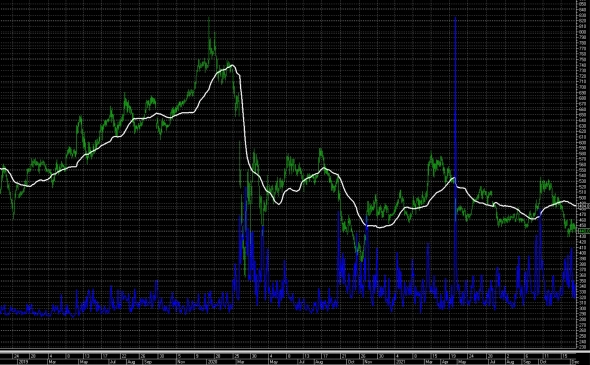

Зелёные цифры — это положительные чистые позиции (лонг больше шорта).

Красные цифры — это отрицательные чистые позиции (шорт больше лонга).

Теория.

Изменения чистых позиций за год

(синий график и плавая шкала — S&P500, в данном случае, базовый актив,

красный график — Dealers / Intermediary, мелкие участники, ставящие через посредников,

зелёный график — институционалы).

( Читать дальше )

Мнение: когда покупать длинные ОФЗ.

- 11 декабря 2021, 11:53

- |

Оборот на Мосбирже по ОФЗ 26230, в среднем, более 500 млн. руб. в день.

Когда ставки ЦБ РФ падают, доходность ОФЗ падает, поэтому ОФЗ растут:

чем дальше дата погашения, тем быстрее растут.

И, наоборот: когда ставки ЦБ РФ растут, доходность ОФЗ растёт, поэтому ОФЗ падают:

чем дальше дата погашения, тем быстрее.

Сейчас — цикл роста ставок ЦБ РФ.

Любой цикл, в конце концов, заканчивается.

Мнения Сбера:

Ближайшие заседания ЦБ РФ:

— 17 12 2021

— 12.02.2022.

Если Сбер окажется прав, то летом 2022г. выгодно будет покупать ОФЗ 26230.

Точнее сложно сказать: зависит от «контекста» (рыночных условий):

если, например, в феврале 2022г. будет коррекция на рынке США (а, значит, и в сырье), то ЦБ РФ не решится опускать ставку на таком фоне.

Понимаю, как большинство относится к прогнозам.

Да, будущее точно никто не знает.

Думаю, что пока рано покупать: впереди — ужесточение ДКП в США !

@OlegTradingChat (более 820 участников)

Рекламы нет, ничего в чате не продаю, хобби.

С уважением,

Олег.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- COT отчет

- Dow Jones

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань

- Яндекс